10. avril 2023

Je pense que nous avons d'abord besoin d'une personne comme Manès Nadel, 15 ans, pour nous parler

et pour nous rappeler qui nous sommes, et avant de commencer mon analyse je vous invite à vivre ces magnétos >>>

"C'est vous qui organisez le chaos": le coup de gueule au gouvernement de Manès Nadel et "La mobilisation chez les jeunes"

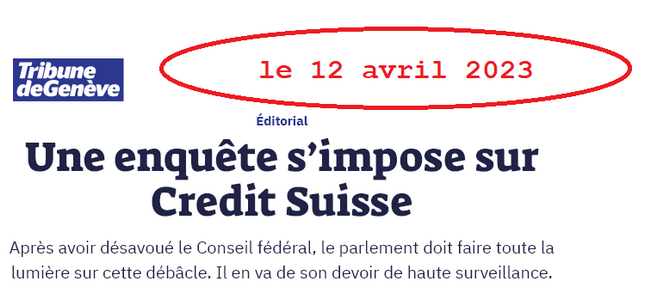

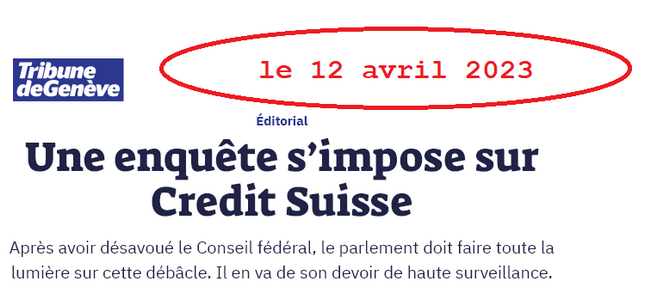

mises à jour du 6 et du 16 avril 2023: De nouvelles plaintes collectives sont déposées contre la Suisse et contre Crédit Suisse aux USA ou en Europe par des détenteurs d'obligations à risques et par des investisseurs qui accusent la banque de faux dans les titres, ses responsables ayant présenté de manière mensongère des données sur l’activité, l’exploitation et les perspectives du groupe. Mi-mars, plusieurs médias avaient déjà rapporté que Crédit Suisse est visé par une plainte d’un groupe d’actionnaires aux États-Unis pour les mêmes griefs. Le contrat de reprise de Crédit Suisse par UBS n'a pas encore été conclu et la fusion n'a pas encore été approuvée partout. La date de reprise officielle serait fixée au 30 juin 2023.

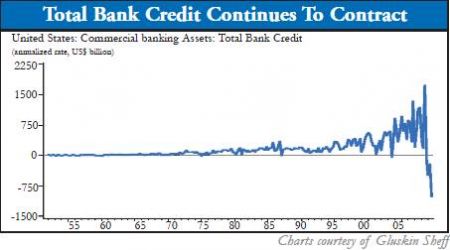

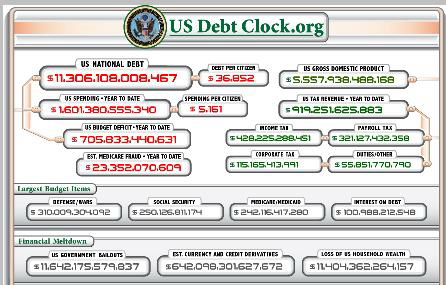

Le 06 VI 06, il y a bientôt 17 ans, j'ai mis mon site online avec ma ligne éditoriale de dénoncer la prédation sur nos économies nationales, régionales et globales opérée par la financiarisation passant uniquement et impérativement au haut de la pyramide par la titrisation et l'algorithme unique et universel du bricolage sur le marché des crédits qui se prétend "assurantiel prudentiel" dans la méga-bassine du risque, mais qui n'est que spéculation. Elle n'a qu'un objectif, l'enrichissement avec effet de levier de ceux qui ont la capacité d'investir à l'aveugle en misant sur des rendements à deux chiffres - voire jusqu'à 25% comme en 2008 avec la Deutsche Bank du plus grand criminel financier de tous les temps, Joe Ackermann - au détriment complet des circuits économiques de création de valeurs par le travail, la cohésion sociale, l'investissement productif et durable. Dans ma catégorie Économie de bulles, crises systémiques, subprime j'ai écrit 209 analyses. Vous en avez la liste au bas de chaque billet. Ceci est mon billet n° 701.

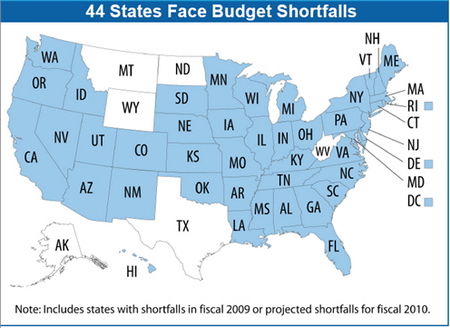

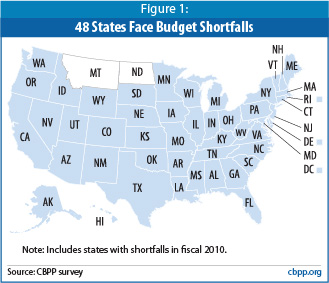

De 2008 à 2022, les sauvetages/bail-out/buyout sont toujours réalisés en affectant le plus possible le contribuable et l'économie réelle. Les gouvernants imposent sans en référer au Parlement, ni avec des salves de 49-3, le transfert sur la dette publique de milliers de milliards d'€ des pertes et dettes spéculatives des banques, des fonds spéculatifs, des gestionnaires d'actifs et des gestionnaires de fortune. La réforme des retraites Macron-BlackRock de 2019-2023, représentant soi-disant € 10 Milliards d'économies dans un système de cotisations excédentaire, est la continuité de cette politique de la haine de nos gouvernants face aux Petites Gens et aux "moins que rien, sans dents" pour citer Macron-Hollande. Depuis 2008, je n'ai jamais cessé de montrer que toutes les banques systémiques, universelles, les too-big-to-fail, sont restées sans discontinuité en faillite technique malgré plus de € 17.000 milliards de liquidités offerts gratuitement par la BCE aux banques, assurances et investisseurs institutionnels (les zin-zin) pour leurs racheter leurs toxiques pourris et irrécouvrables sans contrepartie, sans imposer contrôle et régulation des marchés financiers, sans imposer leur démantèlement et en prorogeant les normes prudentielles Bâle III depuis 2008 et les règles de résolution internationales des systèmes bancaires, financiers spéculatifs et d'investissement en faillite, tout en faisant raconter le contraire. Ce que les médias adorent répéter pour satisfaire à leurs donneurs d'ordre et à leurs actionnaires. Les règles internationales adoptées depuis 2008 ne sont que des parodies, et n'ont jamais donné aux États les moyens d'être en capacité d'assurer la stabilité du système. Depuis 2008, le moral hazard - l’aléa moral reste le principe dominant dans le secteur bancaire. Pour les médias français, le savoir est la chose à le moins partager, il leur faut le brouiller, et monter les groupes de gens les uns contre les autres, pour continuer à spéculer tranquille en les regardant depuis tout là haut tous se quereller, et bientôt se battre entre eux, accompagnés de l'orchestre des tirs de LBD et bientôt, après la dissolution du Parlement, avec une majorité élue de députés fascistes, canal historique + nouvelle tendance + imitateurs autorisés.

C'est le fascisme élégant just-in-time à la française. Au-dessus de la bagarre, il y a l'homme. Avec Macron, tout le monde est devenu conscient que le mensonge est sa matraque courante. Nous ne nous devons pas seulement de faire l'herméneutique des parlers de notre société mais nous nous devons aussi de faire une anthropologie de notre modèle d'existence. La méthode herméneutique consiste à mettre au jour le sens latent présent dans le récit en avançant par paliers successifs dans l'interprétation. Il s'agit de s'interroger sur la cohérence interne du texte, sur l'articulation entre les diverses expressions de manière à éclairer la logique interne du texte. L'anthropologie est une discipline, située à l'articulation entre les différentes sciences humaines et naturelles, qui étudie l'être humain et les groupes humains sous tous leurs aspects, à la fois physiques, anatomiques, biologiques, morphologiques, physiologiques, évolutifs, économiques, etc. L'anthropologue invite le lecteur à comprendre comment une recherche est imaginée, mise en place, suivie événement de crédit après événement de crédit, cela en se penchant sur les discussions et négociations engagées avec ses différents acteurs: financiers, bancaires, politiques, sociétaux, économiques, médiatiques, décideurs, dépositaires de l'autorité publique, détenteurs du "monopole légitime de la violence" financiariste et de l'Etat. Partant de là, sont alors progressivement interrogées des préoccupations qui sont finalement au cœur de la pratique de toute anthropologie: 1) la collaboration avec d'autres disciplines, 2) la négociation de sa place dans le " monde de l'intervention " - ici la Banque Centrale, le gouvernement, la Commission Européenne, la Finma, la BCE -, 3) la dimension scientifique de sa démarche, soucieuse de comprendre l'existant mais aussi d'agir sur lui. La spéculation, la cupidité, la disqualification du Travail, la destruction des Etats par les marchés, l'autocratie électorale, l'illibéralisme, l'étouffement de la démocratie, la tuberculose, le paludisme, tout comme les rapports à la maladie et les pratiques des soignants qui sont au cœur des recherches décryptées, permettent alors de dessiner une anthropologie critique des projets de recherche qui rend indissociable le regard sur l'autre (qu'il soit médecin, malade, décideur ou chercheur) et une attention à ses propres choix de chercheur (en matière de méthode, de cadrage, de fonds, d'objet et de terrain). C'est à cette tentation-là - difficile à atteindre, jamais définitivement acquise - que l'anthropologie d'un linguiste atterré est invitée à céder. Ici, j'ai parodié sans éroder Wikipedia.

C'est le fascisme élégant just-in-time à la française. Au-dessus de la bagarre, il y a l'homme. Avec Macron, tout le monde est devenu conscient que le mensonge est sa matraque courante. Nous ne nous devons pas seulement de faire l'herméneutique des parlers de notre société mais nous nous devons aussi de faire une anthropologie de notre modèle d'existence. La méthode herméneutique consiste à mettre au jour le sens latent présent dans le récit en avançant par paliers successifs dans l'interprétation. Il s'agit de s'interroger sur la cohérence interne du texte, sur l'articulation entre les diverses expressions de manière à éclairer la logique interne du texte. L'anthropologie est une discipline, située à l'articulation entre les différentes sciences humaines et naturelles, qui étudie l'être humain et les groupes humains sous tous leurs aspects, à la fois physiques, anatomiques, biologiques, morphologiques, physiologiques, évolutifs, économiques, etc. L'anthropologue invite le lecteur à comprendre comment une recherche est imaginée, mise en place, suivie événement de crédit après événement de crédit, cela en se penchant sur les discussions et négociations engagées avec ses différents acteurs: financiers, bancaires, politiques, sociétaux, économiques, médiatiques, décideurs, dépositaires de l'autorité publique, détenteurs du "monopole légitime de la violence" financiariste et de l'Etat. Partant de là, sont alors progressivement interrogées des préoccupations qui sont finalement au cœur de la pratique de toute anthropologie: 1) la collaboration avec d'autres disciplines, 2) la négociation de sa place dans le " monde de l'intervention " - ici la Banque Centrale, le gouvernement, la Commission Européenne, la Finma, la BCE -, 3) la dimension scientifique de sa démarche, soucieuse de comprendre l'existant mais aussi d'agir sur lui. La spéculation, la cupidité, la disqualification du Travail, la destruction des Etats par les marchés, l'autocratie électorale, l'illibéralisme, l'étouffement de la démocratie, la tuberculose, le paludisme, tout comme les rapports à la maladie et les pratiques des soignants qui sont au cœur des recherches décryptées, permettent alors de dessiner une anthropologie critique des projets de recherche qui rend indissociable le regard sur l'autre (qu'il soit médecin, malade, décideur ou chercheur) et une attention à ses propres choix de chercheur (en matière de méthode, de cadrage, de fonds, d'objet et de terrain). C'est à cette tentation-là - difficile à atteindre, jamais définitivement acquise - que l'anthropologie d'un linguiste atterré est invitée à céder. Ici, j'ai parodié sans éroder Wikipedia.

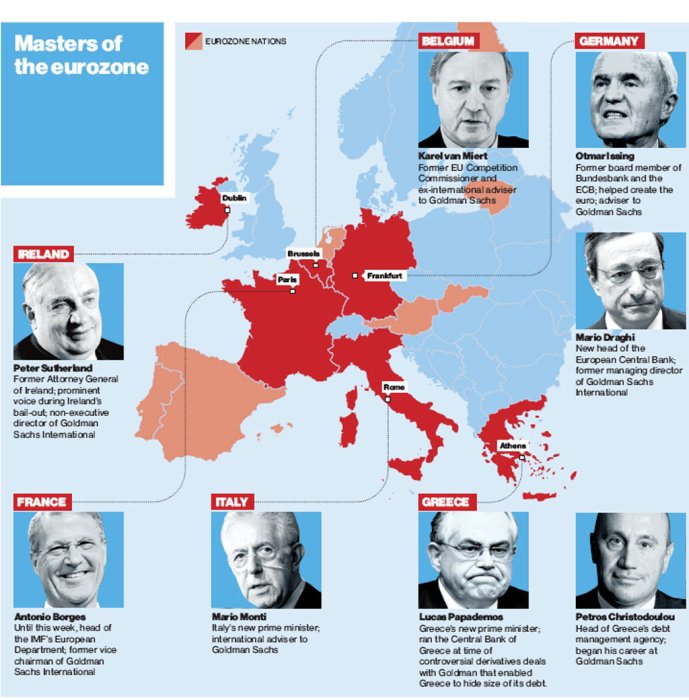

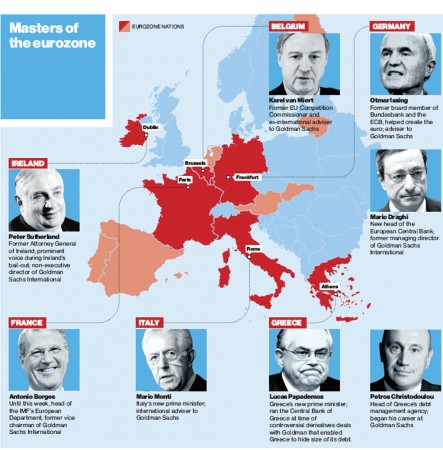

Dès 2009, les législateurs avaient déjà préparé, l'afterwork, le beforework et l'après-crise et organisé encore mieux avec Solvency 2 la manière de cacher les risques pour que le cyclone spéculatif reprenne encore plus fort avec la garantie de la libre circulation des capitaux. Le short selling, la spéculation à la baisse de la vente à découvert, avait aussi été de nouveau autorisé après un court moment de suspension. Ces législateurs étaient poussés par le think-tank qui reprend les affaires du monde en main: ce think-tank inspiré par l'école autrichienne de Ludwig von Mises, professeur de Augustus von Hayek, qui explique que "nous ne pouvons plus garder nos acquis sociaux" et nos services publics, et qu'il faut encore plus réduire l'État. En 2023, Macron retarde d'un monde en étant le sous-produit zélé libertarien national-souverainiste de Ludwig von Mises et de Augustus von Hayek, et de l’École de Fribourg, de l’École de Chicago et du Consensus de Washington. Pourtant, de toute l'Histoire de l'Humanité, c'est l'État qui réalise depuis 2008 le plus grand transfert de la dette privée vers la dette publique avec l'argent magique de tous ses bail-out, ses plans de "sauvetage" des banques, des assurances et des autres départements financiers des groupes industriels comme par exemple PSA, Renault, GM, Chrysler, et Cerberus. Le think-tank néo-libertarien est alimenté par l'Internationale Goldman Sachs.

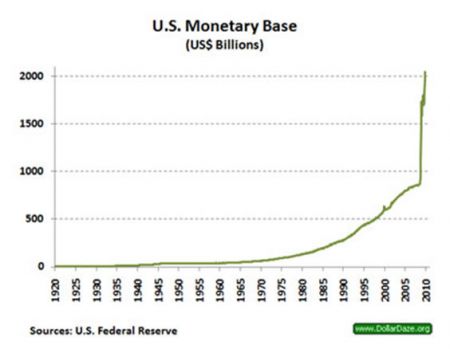

Avec plus de € 17.000 milliards de QE - Quantitative Easing, de Helicopter Money, catapultés de 2008 à 2021 avec plus d'une vingtaines de plans "Grosse Bertha" et "Bazooka", OMT, LTRO, Emergency Liquidity Assistance... par la BCE en cadeaux pour sales et déloyaux services à tous ces zin-zin, se sont ajoutés au niveau de chaque État de l'UE les milliers de milliards d'€ offerts tout aussi criminellement à ces zin-zin par les banques nationales, et les gouvernements eux-mêmes, en contrepartie d'un désengagement universel des États dans leurs devoirs régaliens, donc en vidant, asséchant, détruisant tous les services publics et en les privatisant, une fois bien démolis, à un prix de vente voisin de zéro. Mais aussi en offrant aux entreprises des milliers de milliards de cadeaux fiscaux ( par exemple 1,3 milliard de crédit d'impôt pour Amazon), d'aides fiscales comme par exemple le stérile CICE - Crédit Impôt Compétitivité Emploi, et des abaissements ou des annulations des cotisations sociales pour les entreprises, des destructions des systèmes sociaux, des systèmes de retraite, des normes sociales, du Code du Travail comme avec Sarkozy-Hollande et les pires d'entre eux, Macron1 et Macron2, élus deux fois avec seulement 17% des voix des électeurs inscrits et par l'armée d'abstentionnistes. Comme pour Amazon qui a bénéficié d'un crédit d'impôts de 1,3 Milliards avec un Chiffre d'Affaire de + de 53 Milliards en Europe, il y a 1) l'optimisation financière dans laquelle le CFO - Chief Financial Officer crée artificiellement des pertes et des dépenses exceptionnelles, puis arrive 2) l'optimisation comptable dans laquelle on "maquille le bilan", et le tout est placé sous 3) l'optimisation fiscale/l'évasion fiscale institutionnelle. Des centaines de milliards échappent au fisc, des centaines de milliards de crédits d'impôts sortent du budget des Etats.

Mais bien sûr nous assistons à la nouvelle séquence de Macron-2 qui lance le 17 avril 2023 avec ses "100 jours" son x-ième "changement de méthode" accompagné cette fois de sa nouvelle devise ternaire "Travail, Ordre, Progrès"... pour flatter l'alma mater fasciste de Vichy "Travail, Famille, Patrie" cher à Maurras, Pétain en conformité avec l'appel au putsch du 21 avril 2021 des 21 généraux et des 1500 militaires. Le site officiel Public Sénat vient de publier une très impressionnante photo !!! Mais Bruno Le Maire, minsitre de l'économie et des finances de Macron, vient de faire une allocution pour canaliser sa haine contre les habitants de notre pays qui viennent de l'autre côté de la Méditerranée. Bruno Le Maire a parlé "des aides sociales qui partent au Maghreb" et son Darmanin, ministre de l'intérieur, toujours à l'affut de mettre en convergence les racismes franco-français, martèle que "la délinquance et la criminalité sont issues de l'immigration". Bien sûr tous les fascistes racistes (+de 42% d'électeurs votants dans notre pays au 2ème tour des P-2022) applaudissent. L'étude du CEPII - Centre d’Études Prospectives et d’Informations Internationales (CEPII) du 19 avril 2023 vient de prouver que les étrangers ne sont pas plus délinquants que nos indigènes de nationalité française. Le CEPII, dépendant directement de Matignon et de la 1ère ministre Borne, assure que « les immigrés ne sont pas à l’origine d’une augmentation des taux d’infraction dans les pays d’accueil ». Pour étayer ses propos, le CEPII dresse un état des lieux des travaux de la recherche sur le sujet, dans plusieurs pays. Le CEPII constate qu’« aucune étude ne trouve d’effet de l’immigration sur la délinquance » et que « le nombre de délits commis dans un pays n’augmente pas à la suite d’une vague migratoire ». Macron et ses boys ouvrent tout grand la fenêtre d'Overton pour le plus grand bonheur des fascistes français, canal historique, nouvelle tendance et imitateurs autorisés >>> La fenêtre d'Overton - Secteurs linguistiques en tension - Présentielles 2022 - Confirmation de l'Extrême resserrement à droite après 11 scrutins depuis 2017.

Revenons aux milliers de milliards de crédits d'impôts, d'aides fiscales perçus depuis 2008 par les multinationales, les entreprises et les banques. Prenons 2 exemples de zin-zin, mais du secteur industriel. En 2008, Peugeot ou Renault étaient des Hedge Fonds adossés sur de la construction automobile qui n'était plus qu'un alibis économique, comme pour DWS adossé sur Deutsche Bank. Les banques captives de PSA (Peugeot-Citroën, PSA) et de Renault avaient titrisé les actifs de leurs groupes dans leurs filiales PSA Financial Service et Banque PSA Finance et Renault RCI Banque. Renault ou Peugeot-Citroën (PSA) avaient exercé un autre métier au travers de leurs départements Financial Products. Peugeot Société Anonyme (PSA) s'était aussi bien amusée avec les mortgages (crédits hypothécaires et subprimes) et avait détourné dans la spéculation de CDS/CDO, de produits titrisés dérivés de crédits, les actifs gagnés avec la vente des automobiles, tout en délocalisant et en payant au rabais son personnel ouvrier et employé. Il en était de même pour Renault. PSA et Renault, qui avaient perdu des centaines de millions d'euros avec les opérations de titrisation spéculative financières avaient reçu 9 milliards d'euros comme "aide" financière de l'État français. C'est monstrueux, on a de la peine à le croire. Ces groupes automobiles avaient déjà obtenu 5 milliards d'euros de la SFEF, la Société de Financement de l'Économie en France, qui avait été inventée par l'état français suite à la grande crise de la finance mondiale de 2008. Cette mégalomanie spéculative financière du côté du secteur privé et cette mégalomanie des gouvernements de la soutenir quoi qu'il en coûte, et de transférer par la suite les pertes et les dettes privées vers la dette publique, est abominable. Le président français en poste avait annoncé qu'il donnait 9 milliards d'euros à Peugeot-Citroën et à Renault "à condition qu'ils ne délocalisent pas à l'Est". Deux jours après ces constructeurs automobiles annonçaient 7000 réductions de postes et la production de la Clio était délocalisée hors de notre pays. | Pix: cheminée inox, Presqu'île Malraux, Strasbourg.

Revenons aux milliers de milliards de crédits d'impôts, d'aides fiscales perçus depuis 2008 par les multinationales, les entreprises et les banques. Prenons 2 exemples de zin-zin, mais du secteur industriel. En 2008, Peugeot ou Renault étaient des Hedge Fonds adossés sur de la construction automobile qui n'était plus qu'un alibis économique, comme pour DWS adossé sur Deutsche Bank. Les banques captives de PSA (Peugeot-Citroën, PSA) et de Renault avaient titrisé les actifs de leurs groupes dans leurs filiales PSA Financial Service et Banque PSA Finance et Renault RCI Banque. Renault ou Peugeot-Citroën (PSA) avaient exercé un autre métier au travers de leurs départements Financial Products. Peugeot Société Anonyme (PSA) s'était aussi bien amusée avec les mortgages (crédits hypothécaires et subprimes) et avait détourné dans la spéculation de CDS/CDO, de produits titrisés dérivés de crédits, les actifs gagnés avec la vente des automobiles, tout en délocalisant et en payant au rabais son personnel ouvrier et employé. Il en était de même pour Renault. PSA et Renault, qui avaient perdu des centaines de millions d'euros avec les opérations de titrisation spéculative financières avaient reçu 9 milliards d'euros comme "aide" financière de l'État français. C'est monstrueux, on a de la peine à le croire. Ces groupes automobiles avaient déjà obtenu 5 milliards d'euros de la SFEF, la Société de Financement de l'Économie en France, qui avait été inventée par l'état français suite à la grande crise de la finance mondiale de 2008. Cette mégalomanie spéculative financière du côté du secteur privé et cette mégalomanie des gouvernements de la soutenir quoi qu'il en coûte, et de transférer par la suite les pertes et les dettes privées vers la dette publique, est abominable. Le président français en poste avait annoncé qu'il donnait 9 milliards d'euros à Peugeot-Citroën et à Renault "à condition qu'ils ne délocalisent pas à l'Est". Deux jours après ces constructeurs automobiles annonçaient 7000 réductions de postes et la production de la Clio était délocalisée hors de notre pays. | Pix: cheminée inox, Presqu'île Malraux, Strasbourg.

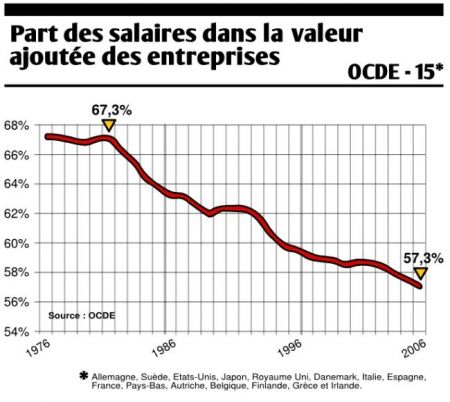

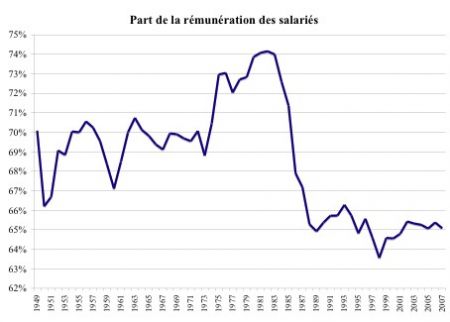

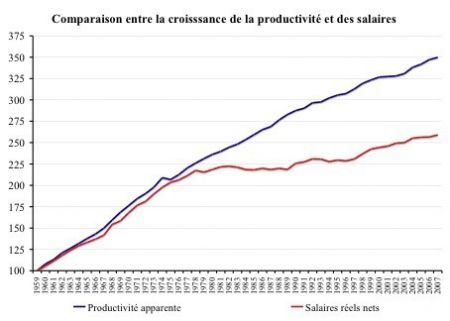

Vous comprenez que je décris le monde comme un linguiste atterré qui s'attelle à faire de la phénoménologie active. Cet hystérique "ruissellement vers le bas" de "l'argent magique", ce déluge de ces dizaines de milliers d'€ de liquidités de la BCE, des banques centrales, des budgets de l’État, se fait évidemment sous la contrainte des critères de Maastricht, à savoir de la conditionnalité de la démonétisation salariale globale, de la désindexation globale des salaires du privé comme du public, de la Casse du Code du Travail, de la disqualification du Travailleur, de la structuration par ubérisation systémique du marché du travail, de la morcélisation du travail en petites tâches pour microworkers hébétés et tâcherons déconnectés et dépossédés du cognitif social; sans appartenance à un corps de Travailleurs (terminologie officielle des Communautés Européennes), pas de revendication syndicale. Mais, de l'autre côté, le corps constitué des actionnaires enregistre bien sûr les records historiques battus d'années en années du versement des dividendes. La France est championne d'Europe du versement des dividendes aux actionnaires, et de la défiscalisation des grandes entreprises et de celles du CAC-40. De 2019 à 2023 chaque record historique est plus élevé que le précédent, malgré le ralentissement et le lock-down du Covid et le retour de l'inflation galopante. Selon l'INSEE, 37% de l'inflation galopante actuelle depuis 2 ans sont dus à l'augmentation de la marge bénéficiaire et non pas à l'augmentation des coûts. Les PME et TPE sont taxées à 24%, les grandes entreprises et les multinationales sont taxées à 4%... ou à 0%, tout en touchant aides et subventions de l’État comme par exemple le CICE. Les grandes banques, fonds, zin-zin ne payent de toute façon plus d'impôt depuis 2008 et ont perçu plus de 17.000 milliards de l'UE, de la BCE, sans compter l'équivalent des QE - Quantitative Easings mais à chaque niveau des États nationaux. D'après la DARES - Direction de l’Animation de la Recherche, des Études et des Statistiques, dépendant directement du Ministère du Travail, après 40 ans d'automatisation, de robotisation, de numérisation de l'économie, de l'industrie et des services, la pénibilité et les contraintes physiques au travail est passée de 12% à 34% des salariés et les contraintes psychiques sont passées de 6% à 35%. En France, 9 millions de personnes vivent en 2023 sous le seuil de grande pauvreté, dont +1 million depuis le Covid-19. Et les salaires et leur indexation sont bloqués depuis 20 ans (moins 25% pour les profs / un prof commence à 125 € de plus que le Smic après 5 ans d'études).

Je vous invite à relire mon analyse du 3 mars 2012 >>> TSCG - Pacte Fiscal européen: la Règle d'Or pour tuer le Travailleur, casser le Code du Travail et organiser le dumping social. Ce déluge de liquidités orientés sur ces rachats des pertes et de dettes privées par les pouvoirs publics, la BCE, les Banques Centrales Nationales, s'est déversé sans contrepartie au niveau des banques, des assurances, des grands comptes, des investisseurs institutionnels publics et privés et sans contrôle et réglementation des marchés financiers, même si la Commission Européenne, le Conseil Européen, les gouvernements des États-Membres de l'UE et tous les médias ont raconté de manière sempiternelle exactement le contraire depuis 2008. Même la Commission Européenne s'est dispensée très officiellement le 24 octobre 2017 de réformer le système bancaire et financier >>> La Commission Européenne a enterré les propositions pour une Directive sur la Réforme de la Structure des Banques et du "too-big-to-fail" avec l'argument selon lequel "il n'est plus nécessaire de séparer les activités bancaires parce que les autres mesures ont régulé les marchés". Par contre, juste un mois plus tard, en novembre 2017, nos chefs de gouvernement, dont Macron bien sûr, ont poursuivi à leur manière avec une série de 49-3 la "réforme" du marché du travail et de l'emploi >>> Le dumping humain européen est renforcé avec le 1er Sommet social européen tenu depuis 20 ans. En août 2019, Macron avait tenté d'imposer Sylvie Goulard comme Commissaire Européen au Marché Intérieur, chargée de l'industrie et de la défense >>> Sylvie Goulard, Commissaire Européen de Macron, néo-libérale membre du lobby Bruegel, de EPFSF, du TPN, du G30, de EUROFI, du "fédéralisme assurantiel".

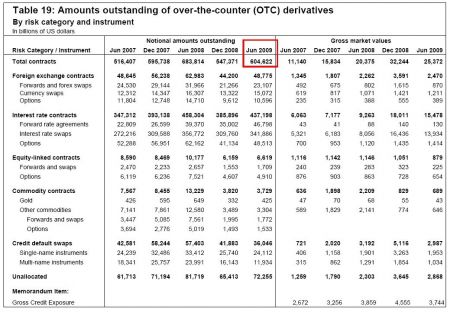

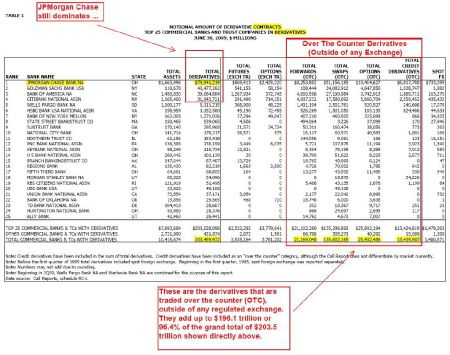

Ce déluge de liquidités orienté à sens unique par les pouvoirs publics, la BCE, les Banques Centrales Nationales, n'a donc engendré depuis 2008 qu'une nouvelle surmultiplication des investissements financiers strictement spéculatifs, une surchauffe continue sur les marchés boursiers, sur les marchés obligataires et financiers, et en plus grande partie sur les marchés OTC - Over The Counter, qui sont des marchés opaques de l'ombre du shadow banking, du dark pool, qui fonctionnent de gré à gré, de main à la main, entre inventeurs-émetteurs de ces produits financiers titrisés subordonnés qui finissent toujours par (re)devenir toxiques, pourris et irrécouvrables.

Ce déluge de liquidités orienté à sens unique par les pouvoirs publics, la BCE, les Banques Centrales Nationales, n'a donc engendré depuis 2008 qu'une nouvelle surmultiplication des investissements financiers strictement spéculatifs, une surchauffe continue sur les marchés boursiers, sur les marchés obligataires et financiers, et en plus grande partie sur les marchés OTC - Over The Counter, qui sont des marchés opaques de l'ombre du shadow banking, du dark pool, qui fonctionnent de gré à gré, de main à la main, entre inventeurs-émetteurs de ces produits financiers titrisés subordonnés qui finissent toujours par (re)devenir toxiques, pourris et irrécouvrables.

Pour ces marchés financiers, ce n'est pas grave depuis 2008, puisqu'en parallèle à ce déluge de rachats des pertes privées par les pouvoirs publics, les banques ne cessent pas de délocaliser régulièrement une partie de leurs cadavres dans leurs "entités de défaisance", leur bad bank, leurs "actifs cantonnés" dans les Paradis fiscaux, les Îles Caïmans, ou tout simplement dans la Tour de la Défense à Paris pour la Société Générale. Strictement chaque grande banque a une ou plusieurs bad banks depuis 2008.

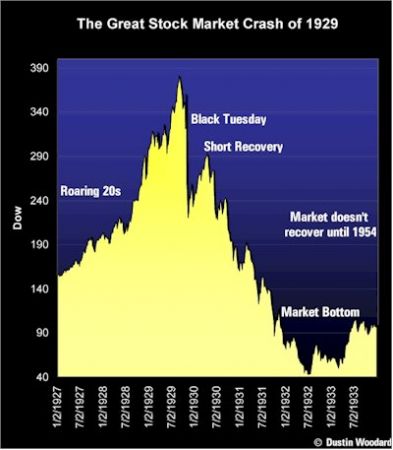

Ce système de criminalité financière en bandes organisées et à ciel ouvert, et à découvert, plonge régulièrement les économies nationales dans un krach, une crise monétaire, une crise de crédits, une crise de l'Euro, en plus d'avoir organisé en amont une déprédation massive et collective des États, des Travailleurs, des populations, des services publics avec l'appui des gouvernants, et en France massivement avec Sarkozy-Hollande-Macron1-Macron2. Les électeurs inscrits de notre pays sont fan de continuité. Le taux directeur de la BCE ayant été pendant 10 ans à 0% ou inférieur à 0%, la spéculation avec emprunts à 0% a été surmultipliée pour tous les acteurs, même surendettés et/ou de mauvaise foi et sans fonds propres réglementaires. La hausse rapide du taux directeur depuis 2 ans, pour contrer l'inflation galopante, les poussent maintenant encore plus vite à la faillite dure ou simplement à la faillite technique.

Pour s'en dédouaner, les gouvernants, les médias, le mainstream, les influenceurs, les streamers font leur entourloupe en lançant contre les générations plus âgées le slogan "mais vous, vous les papy-boomers vous avez tout eu". Mes étudiants en Master Grande École de EM-Strasbourg, il y a déjà plus de 10 ans, me renvoyaient en cours ce slogan, et j'observe aujourd'hui dans mon entourage que les jeunes et les tous jeunes avalisent ce slogan dans le charme de leurs visibilités. Mais bien sûr ces générations vous lancent tout aussi vindicativement des "ah, moi, je suis apolitique", et d'autres sont même fiers de chaque fois dire "tous pourris, je ne vais pas voter", et bien-sûr aucun de ceux-ci n'est syndiqué du lycée à l'université et jusqu'au monde du travail.

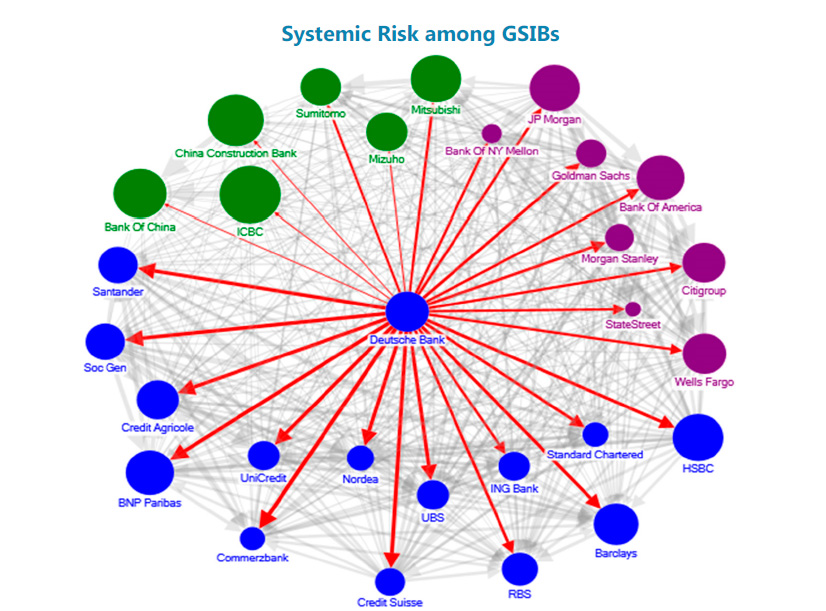

J'ai même un voisin qui fait un M2 dans une école d'assurances et le sujet de son mémoire qu'il va présenter est... "Le risque assurantiel depuis les bolcheviks". Avec une telle fanfare il sera reconnu par ses pairs qui lui décerneront la plus haute des distinctions universitaires, le Summa Cum Laude. Son urgence à lui, c'est la critique des bolchéviks, il est jeune, poli, respectueux des gens qui l'entourent, mais son pacte existentiel est indemne d'autocritique; il veut bien sûr aller résider en Suisse faire sa carrière. Cette 2ème, mais définitive défaillance de Crédit Suisse du 15 mars 2023, après celle de la crise financière des crédits de 2008 ne passe pas dans sa contemplation conquérante et la contemporanéité du monde dans lequel il se projette et il veut s'investir à donfe. Le pauvre ne sait pas que même ToblerOne se délocalise en Slovaquie. Son hyperloop hell-vétique se passe de Cervin et de lumière. Que ce too-big-to-fail qu'est le Crédit Suisse, l'une des 30 plus grandes banques de la planète, les G-SIBs - Global Systemically Important Banks, ait été jeté dans les bras d'un autre encore plus too-big-to-fail suisse, la UBS, avec en mars 2023 le soutien de la BNS - Banque Nationale Suisse et les garanties financières publiques de CHF 200 milliards de l’État helvétique ne l'effleure pas. Ce n'est pas une onde de choc, il faut casser du bolchévik, c'est juteux pour un mémoire d'études d'Investment Banking assurantiel. Ça crache son cash. UBS était tout autant en faillite après l'année 2008. En mars 2023, UBS est moins en faillite technique que Crédit Suisse qui a disparu en moins d'une semaine. Pour rappel, toutes les banques systémiques de la planète - qui sont toujours en faillite technique depuis 2008 - sont des banques "universelles" qui mixent activité bancaire, investissement, gestion de l'épargne, assurance, banque commerciale et de détail et avec un levier d'endettement à 4 ou 5 chiffres! Vive le high yield! Ce n'est pas un hasard si Macron tente depuis 2017 d'imposer, en trichant avec les Articles de la Constitution à l'image de Viktor Orbán, sa réforme des retraites en voulant en plus transformer le système par répartition en un système par capitalisation afin d'offrir les 330 milliards de liquidités financières des caisses publiques des cotisations de retraites à des fonds de pensions et des gestionnaires d'actifs comme BlackRock. BlackRock est le plus grand gestionnaire d'actifs, de fortune et de patrimoine du monde. Macron veut privatiser les Caisses de retraite, la Sécurité Sociale, les Caisses d'Allocation chômage, l’État pour dégager le max de cash, de ressources financières, au profit des marchés financiers. En Allemagne les fonds de pension allemands sont actuellement dans un grave état, l'Allemagne ayant choisi il y a quelques années la retraite par capitalisation. En France, Macron court après ses donneurs d'ordre, les aspirateurs et foudroyeurs des biens sociaux privés et publics comme BlackRock, Uber, McKinsey etc, qui sont tous des gates que traine Macron, avec les Egypt Papers, etc.

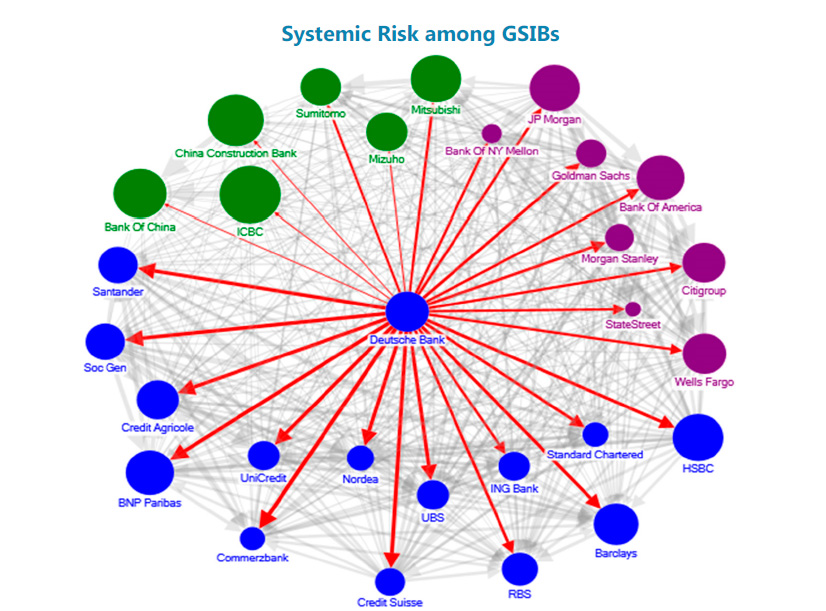

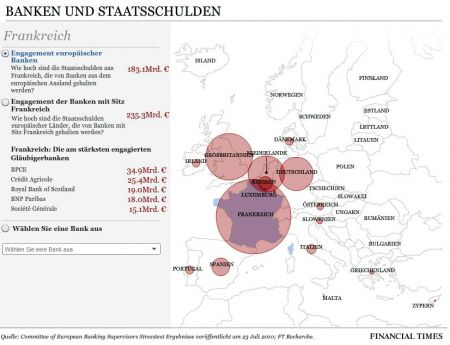

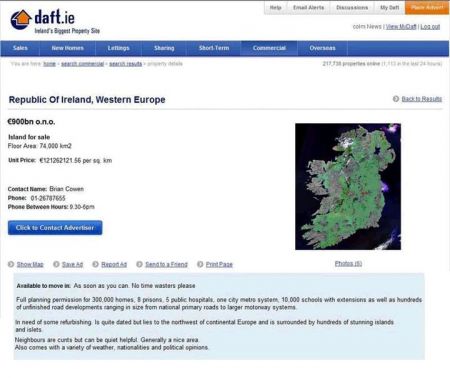

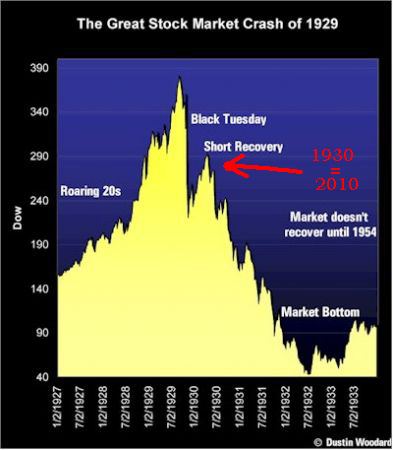

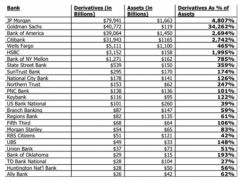

Selon le FMI, 90% des flux financiers de la planète sont dus à la stricte spéculation financière. Make-the-money-move est la tarentelle des grands, de ceux qui savent. Par exemple, la masse capitalisée de Crédit Suisse représentait il y a une semaine en mars 2023 plus de 30% du PIB de la Suisse. En 2017 ce n'était que 11,9 %. Depuis 2008 je vous explique ce qu'est une bulle échoïque. Aujourd'hui nous en avons les chiffres. Ceci rappelle les faillites du Tigre Celtique, l'Irlande, et du Tigre de l'Atlantique, l'Islande, après l'année-Lehman 2008. Crédit Suisse court après sa faillite de 2008 à 2023 en triplant quasiment sa masse capitalisée pourrie. Toutes les banques systémiques ont fait pareil ou pire: Deutsche Bank, Société Générale, BNP Paribas, BPCE - Banque Populaire Caisse d’Épargne, JP Morgan Chanse, Citi - Citigroup, Wells Fargo, Bank of America, etc. Le 2ème krach du millénaire se rapproche, je le surveille depuis le 06 VI 06. La bulle spéculative échoïque a simplement été retravaillée en bulle structurelle grâce aux suffrages et à l'armée des abstentionnistes qui mettent en place les gouvernements qui réinventent les cadres législatifs et réglementaires pour encore plus cajoler la téléologie de la finance, qui prétend investir dans l'économie réelle.

Les too-big-to-fail, ce sont les Netflix de la spécule et les dealers de la propagande impitoyable des néolibéralisés. Abonne, consomme ou crève. Liberté, Égalité, Mortalité.

90% des flux financiers de la planète sont dus à la stricte spéculation financière. Mais le FMI - Fonds Monétaire International rappelle aussi que 50%, tendance gravement ascendante, de tous ces produits financiers sont en circulation dans le shadow banking des non-banques, des assurances, des fonds de pension, d'investissement, des hedge fonds, etc. Une concurrence déloyale, muselée et faussée est consubstantielle à nos économies globalisées et interconnectées. En effet, les banques sont soumises - en principe, sur le papier - aux normes prudentielles Bâle III et aux impératifs des autres règlementations et supervisions, et doivent détenir des fonds propres réglementaires pour déterminer leur solvabilité et leur résilience.  Les non-banques ne sont pas soumises à Bâle III et à l'obligation de détenir des fonds propres réglementaires, tout en faisant commerce de la même pourriture que les banques et des mêmes régiments de cadavres exposés à différents degrés de putréfaction. Dans le shadow banking et les dark pools, la sauvagerie est x-fois plus violente que dans les systèmes bancaires déjà eux-mêmes fourvoyés dans leur casus belli permanent sur les marchés financiers mais sous le protectorat public et indéfectible des États. La Governance des non-banques est encore plus furieuse que celle des banques, mais comme pour les banques, leurs Senior Managers ne sont jamais poursuivis par la justice - sauf en Islande après 2008 - en cas de défaillance de leurs systèmes et pour les "événements de stress systémique" dont ils sont seuls responsables et en-dehors desquels ils ont incapables de ressortir. Ils reçoivent en plus une retraite "chapeau". Une retraite-chapeau est une retraite financée intégralement par l'entreprise qui est exonérée, actuellement en France, de cotisations sociales et de la CSG - Contribution Sociale Généralisée. Regardez ci-dessous le banner actuel du FMI et situez les bonhommes. Ce ne sont pas des chatbots. Il faut rendre au Travail ce qui est à l'humain.

Les non-banques ne sont pas soumises à Bâle III et à l'obligation de détenir des fonds propres réglementaires, tout en faisant commerce de la même pourriture que les banques et des mêmes régiments de cadavres exposés à différents degrés de putréfaction. Dans le shadow banking et les dark pools, la sauvagerie est x-fois plus violente que dans les systèmes bancaires déjà eux-mêmes fourvoyés dans leur casus belli permanent sur les marchés financiers mais sous le protectorat public et indéfectible des États. La Governance des non-banques est encore plus furieuse que celle des banques, mais comme pour les banques, leurs Senior Managers ne sont jamais poursuivis par la justice - sauf en Islande après 2008 - en cas de défaillance de leurs systèmes et pour les "événements de stress systémique" dont ils sont seuls responsables et en-dehors desquels ils ont incapables de ressortir. Ils reçoivent en plus une retraite "chapeau". Une retraite-chapeau est une retraite financée intégralement par l'entreprise qui est exonérée, actuellement en France, de cotisations sociales et de la CSG - Contribution Sociale Généralisée. Regardez ci-dessous le banner actuel du FMI et situez les bonhommes. Ce ne sont pas des chatbots. Il faut rendre au Travail ce qui est à l'humain.

---------------------

Revenons à la faillite de la banque systémique Crédit Suisse du 15 mars 2023. Il semble que la Finma - l'Autorité helvétique fédérale de surveillance des marchés financiers veuille tout de même de nouveau engager des poursuites contre Crédit Suisse comme en 2012. Elle promet de rendre ses conclusions... dans 1 an. La Finma supervise les activités des institutions financières et assure la protection des investisseurs, la stabilité du système financier suisse et la prévention de la criminalité financière.

Dans les trois § suivants je vous donne deux extraits d'une de mes analyses du 5 février 2012 qui mettent en lumière le fait que les pratiques criminelles financières et de fraudes fiscales qui constituent la majorité de l'activité des banques too-big-to-fail, n'ont jamais cessé depuis 2008 et se sont même gravement amplifiées, bulle échoïque oblige. >>> Le 5 février 2012 je vous avais exposé dans >>> Balkanisation de la Zone Euro - 2ème Carry Trade de la Bad Bank BCE, Ex-voto européen du Quantitative Easing, Cartel de l'Euribor comment la Finma allait poursuivre Crédit Suisse pour son activité criminelle de manipulation des cours du Libor au sein de ce qui avait été appelé "l'entente cartellaire entre les banques" >>> Le Libor, l’Euribor et le Tibor déterminent à quelle condition sont couplés des crédits à taux variable, des produits de taux, comme les swaps de taux d’intérêt, les opérations à terme sur taux d’intérêt, les comptes d’épargne et les emprunts hypothécaires, des contrats à terme, des options, des produits financiers dérivés. Le Libor - London Interbank Offered Rate détermine à lui seul $ 272.000 milliards de produits financiers, le PIB de l'EU étant de ~~ 14.5000 milliards. Le Libor sert aussi de référence pour le marché interbancaire japonais. L’Euribor est son équivalent dans la Zone Euro et la BCE l’utilise comme taux de référence. Le Libor, le Tibor et l’Euribor sont définis chaque jour pour des crédits à maturité d’un jour, d’une semaine à 12 mois. Le Libor est la référence pour des crédits libellés en $, en Yen, en £, en Franc Suisse, Couronne Suédoise, Couronne Danoise, en Dollar Canadien, en Dollar Australien, en Dollar Néozélandais. Ce sont les associations bancaires comme la Fédération Européenne des Banques - FEB/EBF, la British Banker's Association qui fixent les taux Tibor, Libor et Euribor. Pour l’Euribor la FEB fait quotidiennement un sondage auprès de 44 banques qui donnent leur sentiment au sujet du taux d’intérêt qu’une Primebank offre à une autre banque qu’elle place au niveau maximal de confiance. Le Libor est une moyenne réelle des taux d’intérêt pour lesquels 19 banques ont réussi à prêter des sommes à des banques jouissant des meilleures bonités et qui ne sont pas obligées de donner en garantie des actifs sous forme d’actions ou d’obligations. Ce sont donc des instituts privés, des traders, qui organisent le fixing d'un taux qui devient une référence officielle sur laquelle s'appuient les marchés et les Banques Centrales comme la BCE, la Fed' et les banques centrales nationales. Ce fixing intéresse tous types de professions, c'est pourquoi l'Union Européenne leur a créé dans toutes les langues de l'Union un site, euribor-rates.eu qui est une mine d'informations utiles. D'après ce fixing sont traités des maturités pouvant aller jusqu'à 50 ans.

Ceci démontre ici aussi que la monnaie n'est pas un service public même si par exemple les consommateurs croient que l'Euro appartient aux européens parce qu'ils voient en lui une charge pondérale et affective à caractère national. En Suisse, la Finma - l'Autorité fédérale de surveillance des marchés financiers, mène aussi de son côté son investigation.

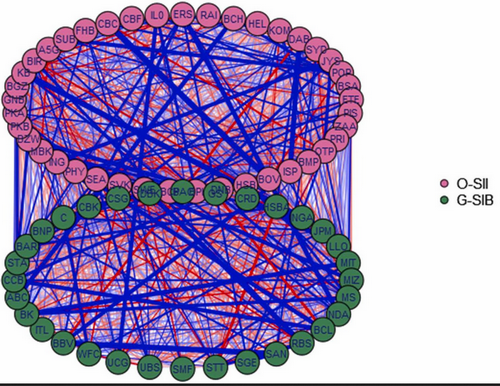

Ce 5 février 2012 je vous avais aussi décrit comment l’Office suisse anti-cartel, la Comco, menait à partir du 3 février 2012 une enquête contre douze instituts bancaires à la suite d’une auto-dénonciation du suisse UBS qui alléguait que les taux IBOR - Interbank Offered Rate / cours de référence interbancaire - comme le Libor, le Tibor sont manipulés par une entente cartellaire des banques. Le Commissaire à la concurrence européen mène de son côté depuis des mois la même enquête au sujet de manipulations de l’Euribor. Les équivalents de l'autorité de régulation des marchés et de la concurrence en Grande-Bretagne, au Japon et aux USA travaillent dans le même sens. Le taux interbancaire Libor, Tibor ou Euribor est le taux interbancaire dont le niveau influence directement les coûts de crédits aux entreprises et aux particuliers. Le taux directeur de la BCE n'est qu'un appendice, mais n'est pas un indice ni un indicateur.  L’Office suisse anti-cartel a ordonné à Londres des perquisitions dans les bureaux de l’UBS, du Crédit Suisse, de la Deutsche Bank. Sont aussi impliqués les instituts bancaires britanniques Barclays-Bank, la HSBC, la Royal Bank of Scotland qui avait été en 2008 la plus grande faillite de toute l’histoire de la Grande-Bretagne, les américains Citigroup, qui a été la plus grande faillite de toute l'histoire des USA, JP Morgan Chase, une énorme autre faillite américaine, et bien sûr la Société Générale, BNP Paribas, Crédit Agricole, Natixis etc, le hollandais Rabobank, les japonais Bank of Tokyo-Mitsubishi UFJ, Mizuho Financial Group et Sumitomo Mitsui Banking Corporation. Selon les Commissaires à la concurrence, d’autres banques d’autres pays et des intermédiaires financiers sont tout autant impliqués. L'un de ces intermédiaires est ICAP le plus grand négociant au monde de produits dérivés, CDS, OTC, etc. Les gardiens suisse et américain à la concurrence ont garanti à UBS de ne pas être poursuivi s'il continuait à coopérer avec eux. <<<

L’Office suisse anti-cartel a ordonné à Londres des perquisitions dans les bureaux de l’UBS, du Crédit Suisse, de la Deutsche Bank. Sont aussi impliqués les instituts bancaires britanniques Barclays-Bank, la HSBC, la Royal Bank of Scotland qui avait été en 2008 la plus grande faillite de toute l’histoire de la Grande-Bretagne, les américains Citigroup, qui a été la plus grande faillite de toute l'histoire des USA, JP Morgan Chase, une énorme autre faillite américaine, et bien sûr la Société Générale, BNP Paribas, Crédit Agricole, Natixis etc, le hollandais Rabobank, les japonais Bank of Tokyo-Mitsubishi UFJ, Mizuho Financial Group et Sumitomo Mitsui Banking Corporation. Selon les Commissaires à la concurrence, d’autres banques d’autres pays et des intermédiaires financiers sont tout autant impliqués. L'un de ces intermédiaires est ICAP le plus grand négociant au monde de produits dérivés, CDS, OTC, etc. Les gardiens suisse et américain à la concurrence ont garanti à UBS de ne pas être poursuivi s'il continuait à coopérer avec eux. <<<

Revenons à mars 2023. Nous voyons avec cette faillite définitive, la dernière, l'ultime, de Crédit Suisse du 15 mars 2023, que les autorités suisses de contrôle et de réglementation des marchés financiers, la Finma et la Comco, avaient tout oublié de leurs exigences affichées et proclamées après 2008 et 2012 et qu'elles avaient laissé-faire laissé-aller. Pourquoi toutes ces banques auraient-elles cessé ce management criminel de l'argent? Ces banques too-big-to-fail ont été sauvées en 2008 ou en 2023 pour la Silicon Valley Bank aux USA et Crédit Suisse par les pouvoirs publics, les banques nationales et la Fed' et la BCE, avec le motif d'éviter un krach encore plus grand, c'est à dire une banqueroute d'Etat, du pays dans lequel siège chacune de ces banques.

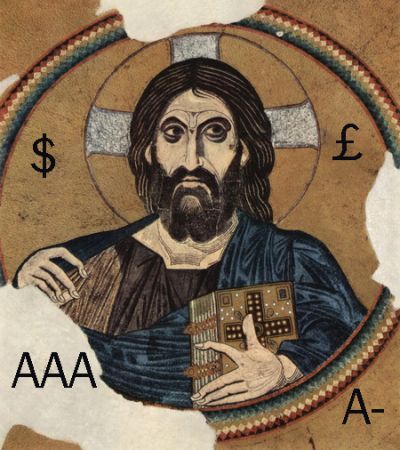

Il semble que dans le décor de la hausse de l'inflation galopante et de la récession mondiale la banque universelle Goldman Sachs se jette aussi dans la tourmente, mais uniquement à cause de son management dédié à la cupidité, et qu'elle suive avec détermination la chute de Silicon Valley Bank. En 2022 ses profits avaient fondu de 70%. En 2023, déjà pour le 1er trimestre, le courtage obligataire de Goldman Sachs affiche une perte de 17%, son courtage en action a reculé de 7%, son département Investment Bankling affiche une perte de 26% après une chute de 38% en 2022. Son plan de licenciement le plus important depuis la crise financière de 2008 ne semble pas freiner la chute de Goldman Sachs. Comme banque d’investissement (montages d'opérations financières, conseils en fusions acquisitions, en financement et en gestion des risques), Goldman Sachs est la 2ème banque du monde. Elle passe pour être "la reine des banques", et elle est toujours accusée en 2023 de gouverner secrètement le monde. Goldman Sachs avait écrasé la Grèce en 2008 en la plongeant définitivement dans la banqueroute d'Etat sous la direction de Mario Draghi, à l'époque vice-président pour Goldman Sachs International - Goldman Sachs Europe et qui devint... directeur de la BCE - Banque Centrale Européenne. Chaque petit banquier se prend pour Lloyd Blankfein, l'ancien CEO américain de Goldman-Sachs qui en 2008 répétait en boucle de lui avec le "nous" papal "We are doing God's Work - Nous accomplissons le job de dieu". Mais c'était la Fed' avec la helicopter money / QE - Quantitative Easing, les pouvoirs publics, le fisc et les contribuables américains qui avaient sauvé la Goldman Sachs et tout le système bancaire, financier et hypothécaire américains, les fonds de pension et les hedge fonds en faillite en 2008.

La réglementation bancaire avait été effectivement un peu renforcée juste après la crise de 2008, mais elle avait été rapidement de nouveau assouplie pour laisser libre cours à l’activité débridée des établissements financiers sur les marchés hyper-volatiles des produits financiers dérivés, superposés, structurés, conditionnels, hybrides et ayant vocation à redevenir rapidement toxiques, pourris et irrécouvrables. Selon Bloomberg Intelligence, la baisse de la fiscalité des entreprises décidée par Donald Trump lors de son arrivée à la Maison Blanche leur a notamment permis en plus de faire bondir leurs bénéfices. Ce qui était une grave ingratitude et une insulte publique après les dizaines de milliers de milliards qui leur avaient été offerts gratuitement sans la moindre des contreparties après 2008, et sans avoir à les rembourser. Transfert de la dette privée vers la dette publique, waht else. Le modèle économique des systèmes bancaires et financiers ne cherche pas à persuader qu'il est pertinent à moyen et long terme, qu'il est assurantiel et prudentiel. Il leur faut détruire la planisphère avec une projection plane et sans hauteur. C'est pourquoi les banques universelles sont toutes devenues depuis 2008 encore plus universelles avec leurs très nombreuses fusions-acquisitions de banques plus petites qu'elles. Le too-big-to-fail, what else. La loi anti-cartel ne s'applique pas à elles. Et nous revoilà revenus à la fusion-acquisition UBS-CR / Union des Banques Suisses-Crédit Suisse du 19 mars 2023 qui n'apporte rien d'autre à l'économie réelle que des facteurs et des énergies de destruction, avant même la crise climatique qui est pour demain.

Pour cela, je vous invite à lire le communiqué du 19 mars 2023 du Conseil fédéral, le Portail du Gouvernement Suisse >>> Assurer la stabilité des marchés financiers: le Conseil fédéral approuve et soutient l'acquisition de Crédit Suisse par UBS. Ainsi la banque Crédit Suisse en faillite a pu être reprise par UBS avec 200 + 9 milliards de Quantitative Easing et de garanties publiques suisses, avec la bénédiction du Conseil fédéral suisse en moins d'une semaine, sans consultation des actionnaires, sans même passer par une nationalisation de cette banque et par une consultation du Parlement. Macron manipule à sa convenance depuis 2017 la Constitution de la Vème République pour imposer par la force et les LBD, avec 49-3, 47-1... et Ordonnances, sa réforme des retraites insufflée par BlackRock, le plus grand gestionnaire d'actifs du monde et du shadow banking, et qui est consultant privé particulier de l’Élysée et du revolving-doors pantouflage de Macron venu de la banque Rothschild grâce aux suffrages des électeurs inscrits et grâce à l'armée d'abstentionnistes voiceless consentants et dépourvus de code vestimentaire.

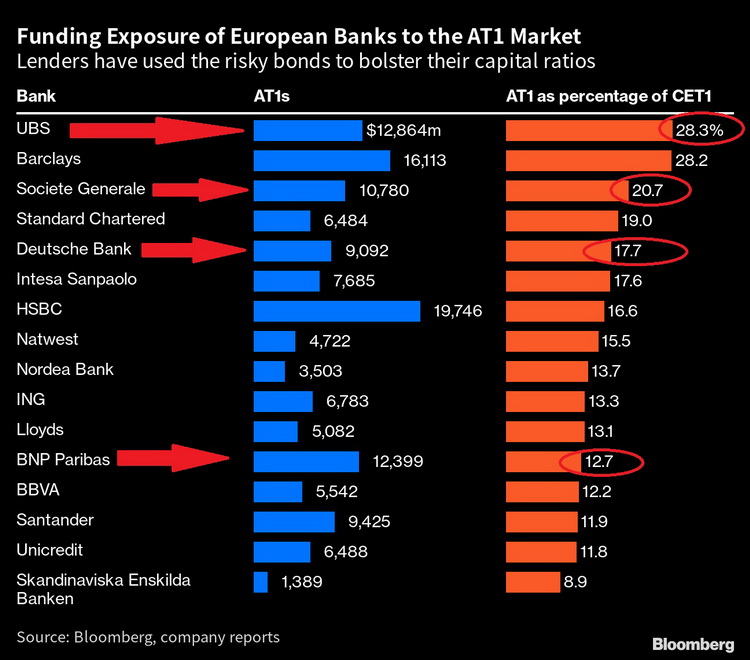

Comme Macron avec sa seule casquette, le Conseil fédéral de la Suisse sait tout autant manipuler la Constitution Suisse selon le souhait des marchés financiers. Le rachat par UBS de Crédit Suisse n’a été possible que grâce à certaines innovations législatives, lesquelles ont été décidées et formalisées très rapidement en une petite semaine par voie d’Ordonnance du Conseil fédéral. Crédit Suisse fait partie des banques actives sur le plan international considérées comme étant d’importance systémique au sens de la Loi suisse sur les banques. Leur défaillance porterait gravement atteinte à l’économie et au système financier suisses. Pour cette raison, on dit que de telles banques sont « too big to fail ». Le Conseil fédéral suisse a donc agi en se fondant sur les articles 184 et 185 de la Constitution Suisse concernant la sauvegarde des intérêts du pays ainsi que la sécurité intérieure et extérieure du pays, dispositions qui l’autorisent à adopter des Ordonnances et à prendre les « décisions nécessaires » incontestables. En se basant sur la norme fondamentale du pays – la Constitution étant hiérarchiquement au-dessus des lois – ainsi que sur les législations sur les banques et les fusions, le gouvernement suisse a adopté avec le Droit d'Urgence une Ordonnance du 16 mars 2023 sur les prêts et garanties qui peuvent être accordés par la Confédération et la BNS - Banque Nationale Suisse à des banques d’importance systémique. Le 19 mars 2023, cette Ordonnance a été modifiée par le Conseil fédéral et un Article 10a a été introduit qui permet, pour les banques d’importance systémique, l’exécution de transactions relevant de la loi sur les fusions sans consultation ni décision de la part des Assemblées Générales des actionnaires des sociétés concernées, à condition que ces transactions s’effectuent avec l’accord de la Finma. Le Parlement suisse n'a pas non plus été consulté. Les Suisses qui adorent donc faire des votations pour tout et n'importe quoi, comme par exemple pour construire des tunnels matelassés à escargots sous les routes cantonales avant le prés de Madame Karl. Face à cette guillotine suisse de nature à inquiéter les investisseurs obligataires, les régulateurs de la Zone euro, de Grande-Bretagne, du Canada et de Singapour ont réaffirmé le maintien du mécanisme de cascade de pertes selon la hiérarchie de subordination en cas de Résolution, sans omettre de rappeler "le caractère essentiel des AT1 pour la structure de financement et des fonds propres réglementaires."

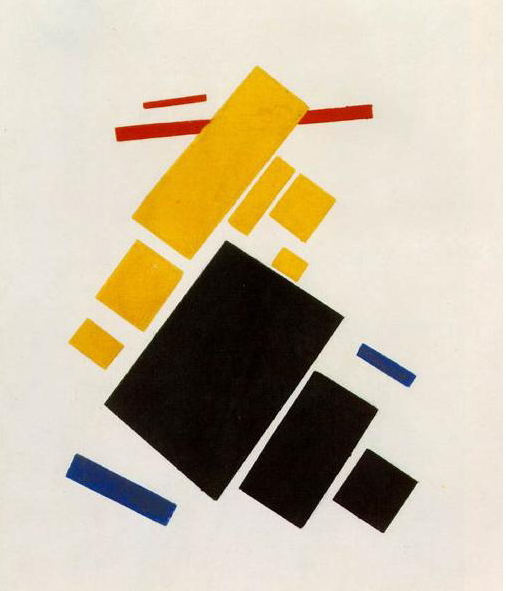

Crédit Suisse + UBS est maintenant un géant corrompu encore plus grand du too-big-to-fail avec une somme bilanaire de CHF 1500 milliards, ou bien € 1500 milliards. Soit 224 % supérieure au PIB de la Suisse qui est de 675 milliards. On se rapproche du ratio de l'Irlande et de l'Islande, en situation de banqueroute d'Etat en 2008. En Islande les Seniors Managers de ces banques sont en prison, c'est inédit et unique sur la planète. Pour le reste de la planète, les grandes banques, les moyennes et les petites sont toutes too-big-to-jail, trop grandes pour être jetées en prison. Collusion et prévarication, abus d'autorité, détournements de fonds publics, concussion sont les graves manquements des fonctionnaires, des hommes d'État aux devoirs de leur charge d'astreindre les autorités publiques et leurs administrations au contrôle et à la réglementation des marchés financiers et des systèmes bancaires.  Le sauvetage public, lui-même criminel, vient donc de nouveau de se produire en Suisse la semaine dernière en mars 2023 avec Crédit Suisse ou aux USA avec la SVB - Silicon Valley Bank. Au lieu de laisser Crédit Suisse faire banqueroute ou de l'étatiser, les autorités gouvernementales helvétiques et la BNS - Banque Nationale Suisse la maintiennent au stade d'une faillite technique dissimulée et ont poussé Crédit Suisse dans les bras de UBS - Union des Banques Suisses avec les garanties financières publiques de CHF 109 milliards et en dépit de la très grande incertitude sur la future restructuration du groupe UBS avec dedans des vrais morceaux pourris de Crédit Suisse. Les énormes coûts de restructuration viendront, eux aussi, minorer la rentabilité du nouveau groupe UBS. | Pix ci-contre et plus bas: Grégory Orekhov, Парк Малевича - Parc Malévitch, Moscou |

Le sauvetage public, lui-même criminel, vient donc de nouveau de se produire en Suisse la semaine dernière en mars 2023 avec Crédit Suisse ou aux USA avec la SVB - Silicon Valley Bank. Au lieu de laisser Crédit Suisse faire banqueroute ou de l'étatiser, les autorités gouvernementales helvétiques et la BNS - Banque Nationale Suisse la maintiennent au stade d'une faillite technique dissimulée et ont poussé Crédit Suisse dans les bras de UBS - Union des Banques Suisses avec les garanties financières publiques de CHF 109 milliards et en dépit de la très grande incertitude sur la future restructuration du groupe UBS avec dedans des vrais morceaux pourris de Crédit Suisse. Les énormes coûts de restructuration viendront, eux aussi, minorer la rentabilité du nouveau groupe UBS. | Pix ci-contre et plus bas: Grégory Orekhov, Парк Малевича - Parc Malévitch, Moscou |

Je ne cesse de scruter - depuis le jour de l'annonciation de cette nouvelle mort bancaire - la presse française, allemande, anglaise et suédoise. Tout le monde y pousse ses cris d'indignation et manifeste son étonnement circonspect, mais jamais au sujet de ces CHF 109 milliards de fonds de garantie mis à la disposition de UBS par la BNS - Banque Nationale Suisse (100 Mia) et par l'Etat Suisse (9 Mia), et dont une partie a déjà été utilisée par UBS pour couvrir ses frais engagés par le rachat de Crédit Suisse, tout simplement parce que UBS est elle-même un grand corps malade avec pronostic vital engagé en urgence absolue depuis 2008. Àwer, pschüttt, nix sàwe !

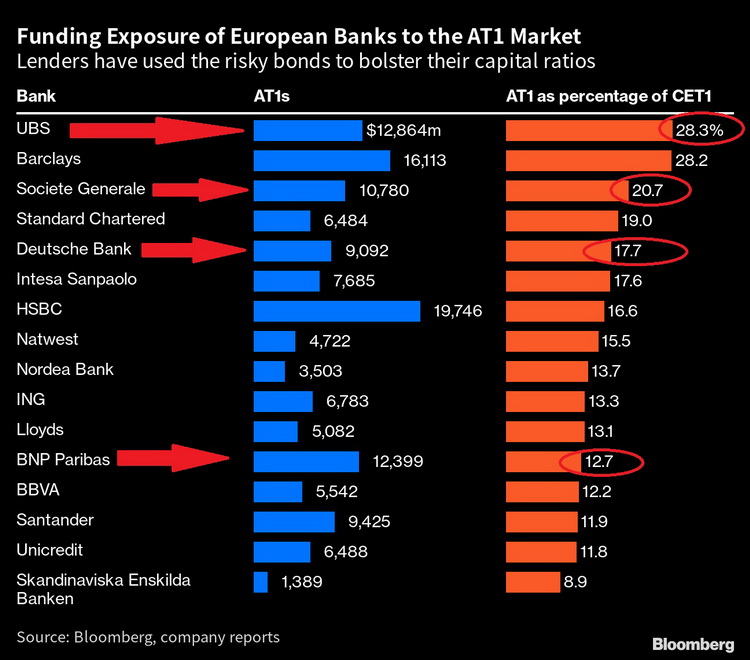

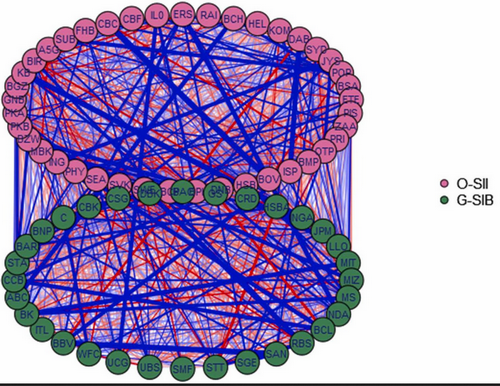

Si les plaintes collectives (Sammelklage - class action - actions de groupe) annoncées le 6 et le 16 avril 2023 parviennent à une condamnation, la Confédération suisse pourrait se voir forcée de sortir, en plus de ses CHF 9 Milliards déjà puisés dans son budget, environ CHF 8 milliards (valeur au 17 mars 2023) pour les verser en dédommagement aux détenteurs de ces CHF 16 Milliards en obligations CoCos-AT1 (valeur nominale) qu'elle a ordonné avec l'accord de la Finma à ramener à zéro (valeur de résolution). En ordonnant l'annulation des CoCos-AT1 de Crédit Suisse, la Confédération a surtout voulu 1) éviter l'effondrement de la Suisse comme place financière mondiale, et 2) forcer la main de UBS, elle même en faillite technique depuis 2008. La Confédération a voulu offrir à UBS le cadeau empoisonné à encore moins cher, ce qui s'était ajouté à la dépréciation vertigineuse du cours des actions de Crédit Suisse. Pour UBS c'était un deal quasiment gratuit... du moins tant que la comptabilité réelle, celle du jour, alourdie de la comptabilité-bis des bad-banks, des mauvais encours et du management frauduleux des seniors investment bankers ne sont pas connues. Par contre tout ce monde des commentateurs autorisés crie au scandale de voir tués ces 16 milliards d'obligations CoCos-AT1. Les CoCos-AT1 sont des dettes perpétuelles sans échéance jusqu'à l'échéance de la mort organisée avec le rituel totémique du grand sacrifié. La Finma a favorisé les actionnaires de Crédit Suisse au détriment des créanciers détenteurs de ses obligations CoCos-AT1. Une obligation est une dette de la banque, elle est pour la banque une obligation à la rembourser à celui qui lui a prêté des sous en échange d'un pourcentage annuel ou lors du remboursement. Une action est un titre de propriété de l'actionnaire qui la détient sur la banque. Un CoCo-AT1 est un hybride, une obligation que la banque va une fois, sans savoir quand ni à quelle hauteur, avec ou sans %, rembourser ou transformer en action.

Le coupon des obligations CoCos-AT1qui devait être plus cher a été réduit à zéro et la "carence de capital" de Crédit Suisse a été encore plus violemment remise au grand jour. C'est élégant de parler de "carence en capital" pour une société dont le passif dur ajouté au passif de ses bad banks dépasse l'actif depuis 2008. Cela fait croire qu'une carence alimentaire se compense avec une gélule. Uniquement dans des publications anglophones de JP Morgan Chase ou de Rothschild Co j'ai trouvé des secteurs linguistiques en tension comme "shotgun wedding" et "insane UBS takeover" qui sont de violentes accusations tout autant contre UBS mais aussi contre la Finma - l'autorité fédérale de surveillance des marchés financiers, contre le Conseil fédéral - le gouvernement suisse, et contre le Conseil National - la chambre basse suisse. Ces trois autorités étatiques ont forcé à modifier pour la circonstance avec des Ordonnances la Constitution fédérale de la Confédération suisse, mais aussi à modifier, sur injonction, le statut juridique des CoCos-AT1 en ne respectant pas la hiérarchie de la subordination "Obligation > Action", ce qui correspond sur le papier à une énorme destruction de valeurs. Dans ce § j'ai tenté de capter tour à tour les champs émotionnels qui parcourent le langage des commentateurs au sujet de la destruction par voie d'autorité étatique des produits hybrides CoCos-AT1 qui étaient sensés témoigner de la garantie du niveau de résilience et de solvabilité de Crédit Suisse. Il a fallu que je me rende directement sur le site de la BRI - BIS / Banques des Règlements Internationaux et que je lise "Bâle III – définition des fonds propres : questions fréquemment posées" mis en ligne par le Comité de Bâle sur le contrôle bancaire: "la possibilité d'imposer des pertes aux investisseurs AT1 sur la base de la continuité de l'exploitation est un élément clé de l'approche réglementaire de Bâle mise en œuvre après la crise financière mondiale de 2008". Mettre en circulation des CoCos-AT1 est pour les banques comme se lancer en automobile sans utiliser le volant. A vélo on peut rouler sans tenir le guidon, mais nous actualisons toujours l'équilibre en temps réel et en toutes circonstances lors de la progression au milieu du décor.

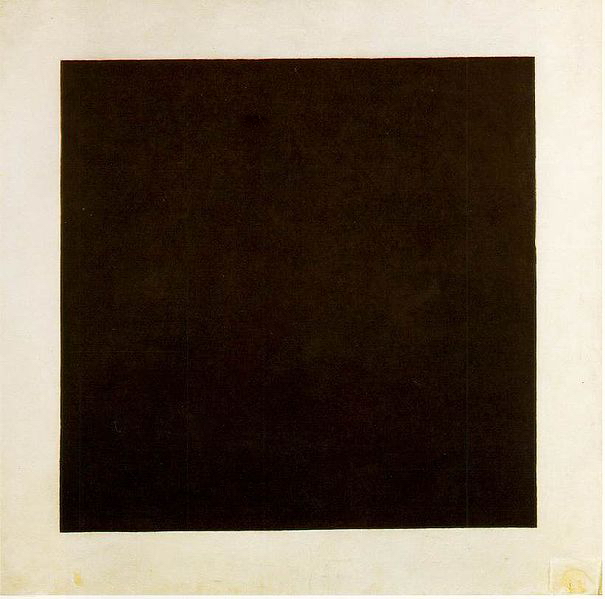

Mon site RzM67 ne dépendant d'aucun donneur d'ordre, ni de donate, ni de suppléments au niveau social, convivial, ni de mimétisme comportemental, j'ai amplifié selon mon tempérament des panneaux d'analyse que j'ai trouvés sur le site S & P - Global Ratings, le site de Sandard & Poor's qui est l'une des quatre principales sociétés de notation financière de la planète. Les spéculateurs étaient de toute façon avertis du write down possible à 100% des CoCos-AT1 puisque les émetteurs de ces produits hybrides sont soumis à l'obligation de publication de leurs statuts juridiques (voir annexe n°5 ci-dessous). Il n'y a donc pas lieu de s'apitoyer sur le sort ni des investisseurs spéculateurs ni de la banque Crédit Suisse. Leur monde de la criminalité financière déprédatrice se célèbre maintenant avec leur lancement d'un nouveau paradigme mutualisé en guise de couverture synergièle: "Hybrides AT1 des banques européennes dans un monde post-Crédit Suisse". C'est imbécile, pour les AT1-CoCos, il n'y a pas une simagrée "post-Crédit Suisse", il suffisait de se conformer aux Recommandations Bâle III et aux processus législatifs et réglementaires nationaux et européens. Mais tous les systèmes étatiques nationaux, européens et américains développaient parallèlement leur énergie à les contourner, les ramollir, les édulcorer, les maquiller, les falsifier. Il faut rendre au langage ce qui est à l'humanité: sa pérennité durable non-conflictuelle.  Cette illusion suprématiste des marchés intouchables, dans le cadre du credo de la concurrence libre et non faussée dans une information pure et parfaite, était contreplaquée, pour la forme, par de nombreuses autorités de régulation et de résolution qui ont mis en place depuis 2018 des processus réglementaires et législatifs qui leur donnent une latitude considérable lorsqu'il s'agit d'imposer des pertes aux investisseurs CoCos-AT1 et qui permettent aux autorités d'agir rapidement lors d'une "crise émergente". Il n'y a donc pas lieu de s'émouvoir de la subite modification du 15 mars 2023 de la Constitution Suisse et de la décision de la Finma de casser les CoCos-AT1 de Crédit Suisse 24 heures avant sa faillite et sa cessation d'activités. Bon nombre de ces pouvoirs exigent qu'une autorité désigne une banque comme non viable ou comme approchant le Point de Non-Viabilité (PONV), ce qui déclenche un processus formel de résolution. Bien que la solution du Crédit Suisse, imposée 24 heures avant sa faillite, ne fasse pas partie d'une "résolution formelle", le Crédit Suisse est l'une des très nombreuses banques qui ont émis des AT1-CoCos dans le cadre de contrats qui permettent la conversion du capital ou qui ont des déclencheurs de dépréciation qui pourraient être déclenchés pendant que la banque est en activité. Les instruments AT1-CoCos de Crédit Suisse contenaient avec tous les éléments de langage appropriés un libellé légal qui indiquait clairement qu'un tel événement signifierait une dépréciation complète et permanente à zéro, et qu'aucune dépréciation partielle ou temporaire n'était possible. Avec les faillites simultanées en mars 2023 de SVB - Silicon Valley Bank, de First Republic Bank, de LTCM - Long Term Capital Management, de Signature Bank, de Silvergate Bank, de Crédit Suisse, les investisseurs drogués avec des AT1-CoCos se sont vus rappeler leur extrême vulnérabilité en cas de difficultés d'une banque et leur dépendance à l'égard des décisions prises par les régulateurs et les gouvernements. Greed, greed, greed.

Cette illusion suprématiste des marchés intouchables, dans le cadre du credo de la concurrence libre et non faussée dans une information pure et parfaite, était contreplaquée, pour la forme, par de nombreuses autorités de régulation et de résolution qui ont mis en place depuis 2018 des processus réglementaires et législatifs qui leur donnent une latitude considérable lorsqu'il s'agit d'imposer des pertes aux investisseurs CoCos-AT1 et qui permettent aux autorités d'agir rapidement lors d'une "crise émergente". Il n'y a donc pas lieu de s'émouvoir de la subite modification du 15 mars 2023 de la Constitution Suisse et de la décision de la Finma de casser les CoCos-AT1 de Crédit Suisse 24 heures avant sa faillite et sa cessation d'activités. Bon nombre de ces pouvoirs exigent qu'une autorité désigne une banque comme non viable ou comme approchant le Point de Non-Viabilité (PONV), ce qui déclenche un processus formel de résolution. Bien que la solution du Crédit Suisse, imposée 24 heures avant sa faillite, ne fasse pas partie d'une "résolution formelle", le Crédit Suisse est l'une des très nombreuses banques qui ont émis des AT1-CoCos dans le cadre de contrats qui permettent la conversion du capital ou qui ont des déclencheurs de dépréciation qui pourraient être déclenchés pendant que la banque est en activité. Les instruments AT1-CoCos de Crédit Suisse contenaient avec tous les éléments de langage appropriés un libellé légal qui indiquait clairement qu'un tel événement signifierait une dépréciation complète et permanente à zéro, et qu'aucune dépréciation partielle ou temporaire n'était possible. Avec les faillites simultanées en mars 2023 de SVB - Silicon Valley Bank, de First Republic Bank, de LTCM - Long Term Capital Management, de Signature Bank, de Silvergate Bank, de Crédit Suisse, les investisseurs drogués avec des AT1-CoCos se sont vus rappeler leur extrême vulnérabilité en cas de difficultés d'une banque et leur dépendance à l'égard des décisions prises par les régulateurs et les gouvernements. Greed, greed, greed.

Les deux agences de notation Moodys et S&P's - Standard & Poors qui ont leur siège aux USA se partagent 80% du chiffre d'affaire des services de notation autour de la planète et appartiennent en réalité au même groupe d'investisseurs: The Capital Group, et BlackRock, et Vanguard Group et une douzaine de hedge fonds et de groupes financiers dont Warren Buffet est aussi actionnaire. La notation des États souverains et des entreprises de la planète dépend donc d'un oligopole américain, pays dit de la libre-entreprise dont l'activité principale est de la museler au maximum et de la livrer à quelques spéculateurs initiés.

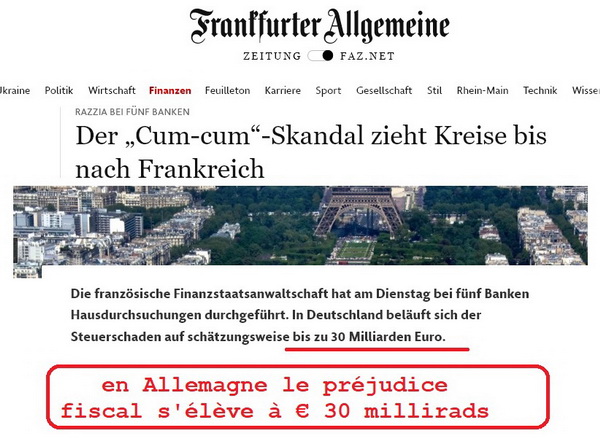

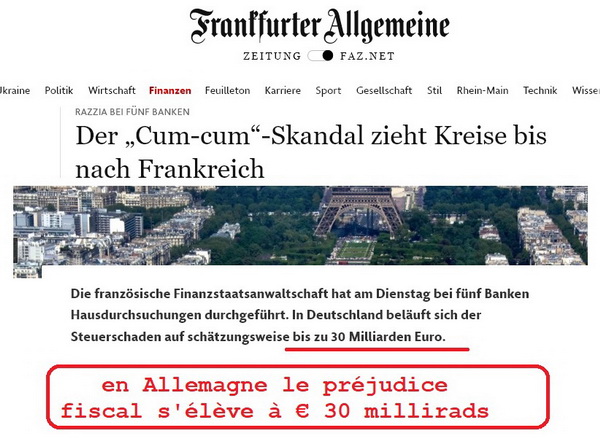

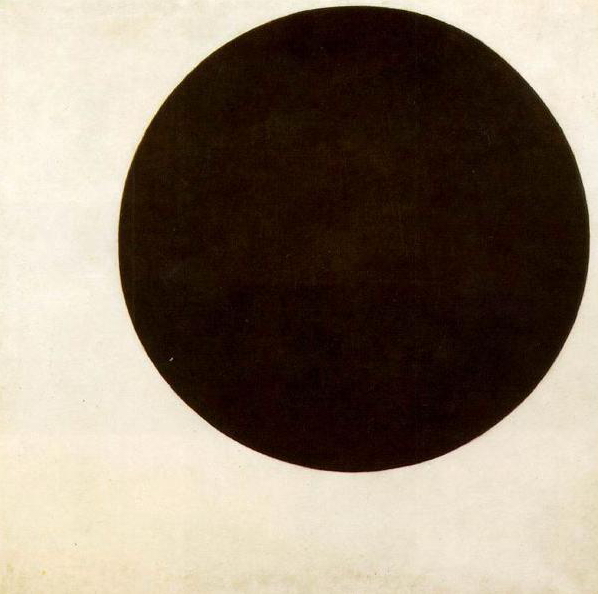

Les CoCos-AT1 sont des obligations mises sur le marché par les banques avec la conditionnalité de les convertir en actions dans un avenir sans en définir de date de maturité. Ceci est normal, puisque les CoCos-AT1 font partie des Fonds propres réglementaires des banques qui identifient et matérialisent, jusqu'à nouveau désordre, jusqu'à un nouveau viability-event, leur solvabilité et leur résilience. En cas de défaillance d'une banque, les CoCos-AT1 ne sont déclarées comme des pertes qu'après la dépréciation des actions, l'érosion du capital social. C'est toujours lors d'évènements fatals que l'on s'aperçoit que le capital social d'une banque n'a rien a voir avec sa capitalisation boursière. L'érosion de la capitalisation boursière des banques est un indicateur naturel anticipant le comportement des AT1-CoCos. Le capital social d'une banque n'est qu'un bout de papier avec une grosse signature dessus. Rien à voir avec l'emballage du fromage Munster qui a une signature AOC - Appellation d'Origine Contrôlée! L'émission de CoCos-AT1, pour satisfaire aux impératifs de Fonds propres réglementaires de Bâle III, n'est que de la diégétique, un processus de narratologie qui désigne quelque chose et/ou quelqu'un qui fait partie intégrante de l'action du récit: le senior manager et le mensonge qu'il émet pour assoir, assouvir et entretenir sa gloutonnerie face au yield, au rendement. | Assurantiel, prudentiel, synergiel, to justify my greed ! | Sur le papier contractuel, les encours de dettes subordonnées AT1-CoCos auraient dus être essentiels pour protéger les dettes “seniors” de Crédit Suisse en cas de carence de capital. Les CoCos-AT1 ne sont que l'insigne du problème endémique récurrent du système bancaire basé sur la déprédation. Le buyout de Crédit Suisse par UBS a résolu - pour la 1ère fois sur la planète - l'inverse du libellé contractuel accompagnant l'émission des CoCos-AT1. Le buyout a transformé la narratologie de l'illusion suprématiste des CoCos-AT1 en carré noir sur fond noir, ce qui a semé la panique au niveau mondial et entrainé une dépréciation maximale de ces produits financiers. Les 16 milliards des CoCos-AT1 de Crédit Suisse ont été transformés en 0 CHF. Les obligations CoCos-AT1 ont subitement rappelé à la face du monde qu'elles ne sont que des dettes à vocation de se muter en perte sèche tout en arborant l'illusion suprématiste du carré blanc sur fond blanc, de la virginité à ciel ouvert et à toute épreuve. L'invention-création et la mise sur les marchés financiers de myriades de nouveaux produits financiers dérivés titrisés structurés conditionnels convertibles avec des interminables hiérarchies de risques, de fraudes, de dissimulations sous d'infinies formes et désignations comme les CDS, CDO, CoCos-AT1, ou CumEx, CumCum, etc, constituent l'abus monopolistique des activités des banques too-big-to-fail, vivant sous le régime du proxénétisme aggravé des autorités publiques, étatiques, européennes et de la BCE. Pour consolider l'entêtement spéculatif des systèmes bancaires, le discours spontané qui a surgi depuis ce 15 mars 2023 est "qu'il est actuellement impossible de trouver un substitut aux AT1-CoCos qui permette d’améliorer la solvabilité des banques sans hypothéquer leur faculté à distribuer du crédit à l’économie réelle." C'est idiot, il suffit 1) de commencer à être conforme aux recommandations Bâle III qui exigent au minimum 9% de Fonds propres réglementaires pour les banques systémiques et pour les plus petites, et 2) de stopper la déprédation de l'économie réelle par la spéculation financière hors sol. C'est aussi simple que cela. Ceci ne nous dirigera pas du tout vers la "décroissance", mais nous mènera vers la croissance raisonnée et ordonnée. Vous l'avez compris, les néolibéralisés font selon leurs affinités électives du mot "décroissance" une boîte de Pandore et vous plaque votre nez dedans pour vous étouffer. Le long terme n'existe pas dans leur atmosphère. Sur un site d'investissement conseil j'ai lu >>> "Si les régulateurs ou les investisseurs devaient exiger des banques qu'elles renoncent à cette partie de leur structure de capital, elles devraient alors la remplacer par des fonds propres ordinaires (actions ordinaires qualifiées de Common Equity Tier 1), dont le coût du capital est actuellement estimé à environ 15 à 16%. Cela ne serait ni efficace ni rentable." C'est vrai, le vol à l'échelle humaine par le Greed, greed, greed perdrait en rentabilité et nous pourrions investir dans le durable, l'éco- et le socio-compatible.

Sur le site BCE - Banque Centrale Européenne / Supervision Bancaire, j'ai trouvé le Communiqué de Presse du 8 février 2023 intitulé "La BCE maintient les exigences de fonds propres à un niveau stable en 2023, alors que les banques restent résilientes". Le titre du long Communiqué de la BCE affiche une réjouissance quasi-pascale qui expose des pourcentages pondérés du taux des fonds propres réglementaires des banques, mais il tente, avec deux petits paragraphes, de reléguer à l'épiphénomène la gouvernance dévoyée des banques:  "Les constats relatifs à la gouvernance interne font apparaître des préoccupations concernant l’efficacité et la composition des organes de gestion, leur aptitude collective et leur rôle de surveillance. Les principales inquiétudes dans le domaine de la gestion des risques ont trait au manque de clarté des banques au sujet de leur appétence pour le risque et à l’inadéquation de leurs pratiques d’évaluation et de gestion des risques liés au climat et à l’environnement. La BCE a aussi observé que de nombreuses banques allouent des ressources insuffisantes à leurs fonctions de contrôle (gestion des risques, conformité et audit interne). Dans le même temps, de nombreuses banques ne sont pas parvenues à améliorer suffisamment leurs capacités d’agrégation des données sur les risques et de déclaration. Cela a eu un effet négatif sur la qualité des données et la capacité des banques à produire des rapports non standardisés. De nombreux paysages informatiques demeurent fragmentés et non harmonisés, ce qui entrave l’agrégation des données et la déclaration." En un mot, les banques ne font toujours pas en 2023 leur job de gestion et de contrôle de leur solvabilité 15 ans après le krach de 2008, ne savent pas ce qui bouillonne dans leur inferno comptable, mais elles "restent" résilientes en 2023, et, à l'appui de ces amalgames non standardisés de données tronquées et faussées, de maquillages de bilans et de falsifications comptables elles "rassurent" les marchés. La crise généralisé des CoCos-AT1, le 1er des 3 piliers des fonds propres réglementraitres, surtout en Europe avec Deutsche Bank, Société Générale, Natixis, etc vient juste de prouver début mars 2023 le contraire de ladite "résilience" même pas 1 mois après ce Communiqué psychotrope de BCE - Supervision Bancaire. L'illusion informatiste, managériste, fiscaliste et comptable de l'évaluation des fonds propres ne dépasse pas le degré zéro de la réglementation bancaire. Les banques ne font pas leur job de gestion et de contrôle, d'analyse prévisionnelle et communiquent depuis le 15 mars 2023 sur le fait qu'il "est actuellement impossible de trouver un substitut aux AT1 qui permette d’améliorer la solvabilité des banques sans hypothéquer leur faculté à distribuer du crédit à l’économie réelle." En plus simple, les banques ne veulent toujours pas augmenter leurs fonds propres réglementaires conformément aux recommandations Bâle III et travailler pour l'économie réelle. Elles gâchent 90% de leurs moyens dans les flux financiers spéculatifs hors-sol. Si ces 90% étaient investis pour notre planète et l'humain qui l'habite, Greta Thunberg ne serait jamais arrivée sur terre, ni Manès Nadel. Assurantiel, prudentiel, synergiel, to justify my greed, greed, greed. Regarder pas plus loin que le bout de son nez tue la vision d'ensemble. La moitié des Terriens sera myope en 2050. Les occulistes s'accordent sur le fait que la myopie est favorisée par l'augmentation du temps passé en intérieur, le manque d'exposition à la lumière naturelle ou encore une sollicitation excessive de la vision de près.

"Les constats relatifs à la gouvernance interne font apparaître des préoccupations concernant l’efficacité et la composition des organes de gestion, leur aptitude collective et leur rôle de surveillance. Les principales inquiétudes dans le domaine de la gestion des risques ont trait au manque de clarté des banques au sujet de leur appétence pour le risque et à l’inadéquation de leurs pratiques d’évaluation et de gestion des risques liés au climat et à l’environnement. La BCE a aussi observé que de nombreuses banques allouent des ressources insuffisantes à leurs fonctions de contrôle (gestion des risques, conformité et audit interne). Dans le même temps, de nombreuses banques ne sont pas parvenues à améliorer suffisamment leurs capacités d’agrégation des données sur les risques et de déclaration. Cela a eu un effet négatif sur la qualité des données et la capacité des banques à produire des rapports non standardisés. De nombreux paysages informatiques demeurent fragmentés et non harmonisés, ce qui entrave l’agrégation des données et la déclaration." En un mot, les banques ne font toujours pas en 2023 leur job de gestion et de contrôle de leur solvabilité 15 ans après le krach de 2008, ne savent pas ce qui bouillonne dans leur inferno comptable, mais elles "restent" résilientes en 2023, et, à l'appui de ces amalgames non standardisés de données tronquées et faussées, de maquillages de bilans et de falsifications comptables elles "rassurent" les marchés. La crise généralisé des CoCos-AT1, le 1er des 3 piliers des fonds propres réglementraitres, surtout en Europe avec Deutsche Bank, Société Générale, Natixis, etc vient juste de prouver début mars 2023 le contraire de ladite "résilience" même pas 1 mois après ce Communiqué psychotrope de BCE - Supervision Bancaire. L'illusion informatiste, managériste, fiscaliste et comptable de l'évaluation des fonds propres ne dépasse pas le degré zéro de la réglementation bancaire. Les banques ne font pas leur job de gestion et de contrôle, d'analyse prévisionnelle et communiquent depuis le 15 mars 2023 sur le fait qu'il "est actuellement impossible de trouver un substitut aux AT1 qui permette d’améliorer la solvabilité des banques sans hypothéquer leur faculté à distribuer du crédit à l’économie réelle." En plus simple, les banques ne veulent toujours pas augmenter leurs fonds propres réglementaires conformément aux recommandations Bâle III et travailler pour l'économie réelle. Elles gâchent 90% de leurs moyens dans les flux financiers spéculatifs hors-sol. Si ces 90% étaient investis pour notre planète et l'humain qui l'habite, Greta Thunberg ne serait jamais arrivée sur terre, ni Manès Nadel. Assurantiel, prudentiel, synergiel, to justify my greed, greed, greed. Regarder pas plus loin que le bout de son nez tue la vision d'ensemble. La moitié des Terriens sera myope en 2050. Les occulistes s'accordent sur le fait que la myopie est favorisée par l'augmentation du temps passé en intérieur, le manque d'exposition à la lumière naturelle ou encore une sollicitation excessive de la vision de près.

Les fonds réglementaires propres des banques sont composés de CoCos-AT1. Avec la mise en bière de Crédit Suisse et une liturgie mortuaire passe-partout nous comprenons qu'ils ont vocation à être "incontournables". Mais, pour rappel, chaque banque doit disposer d’un stock de dettes AT1 égal à 1,5 % de ses actifs pondérés par les risques. Les Risk-Weighted Assets - RWAs, ou actifs à risques pondérés, correspondent au montant minimum de capital requis au sein d'une banque ou d'autres institutions financières en fonction de leur niveau de risque. Ce montant se calcule sur la base d'un pourcentage des actifs, pondérés par le risque. La force de la pondération semble être incommensurable chez les Seniors Managers des banques. Il faut pondérer, pondérer, pondérer et s'en fichtre des 9% recommandés par Bâle III. Plus bas je vous dresse l'inventaire complet des prises de risque frauduleuses et criminelles de Crédit Suisse et l'historique de ses scandales depuis 2008. Il semblerait que seule HSBC la dépasse sur la planète (HSBC, groupe britannique: Hong Kong & Shanghai Banking Corporation; chinois traditionnel: 香港上海滙豐銀行 ; chinois simplifié: 香港上海汇丰银行 ). HSBC venait chercher mes étudiants à l'EM-Strasbourg jusque dans les WC avec le PQ sur un plateau d'argent. Dans l'oeil du typhon bancaire, il est superfétatoire d'évoquer la hiérarchie du risque, parce qu'un système assurantiel prudentiel de toute couverture de risque coûte de l'argent et réduit le rendement financier des banques. Dans une rationalité moralisatrice, durable, de développement humain - on voit plus haut que j'ai participé à vélo en novembre 2019 à Stockholm à une manifestation de FFF - Fridays For Future devant le Sveriges Riksdag / Parlement suédois - tout le monde est capable de comprendre que les coûts des couvertures du risque ne sont pas une charge, pas une une cotisation, pas un prélèvement, mais un investissement pour l'équilibre, la santé, la pérennité des systèmes qui mettent à disposition des liquidités et des forces pour le développement humain et sa conservation. Vous l'avez compris, les banques détestent leur job initial de financer au mieux l'économie réelle pour le bien, le bien durable de tous. La scansion spéculative des banques correspond à la jubilescence du make-the-money-move... and let the people die. A ceci j'opposerai toujours - till mitt sista andetag - jusqu'à mon dernier souffle comme le dit la Nobel française de littérature, Annie Ernaux - que de 54 à 71% des électeurs inscrits ont snobé 15 fois les urnes aux P&L 2017, le 26 mai 2019, en 2020, en 2021, aux P&L 2022. La responsabilité originelle du fracas humain revient aux électeurs inscrits. Les élécteurs inscrits sont les 1ers responsables. C'est facile de rester en capacité de se débriefer soi-même, les alternatives démocratiques et parlementaires et pour une VIème République existent. C'est drôle, j'ai cherché RWAS sur Wiki et j'ai trouvé: "RWAS, Reducing Wild-Animal Suffering. La souffrance des animaux sauvages est la souffrance vécue par les animaux non humains dans la nature par des causes telles que les maladies, les parasites, les blessures, la famine, les catastrophes naturelles, et la prédation. Certains penseurs se sont demandés si nous devrions accepter les torts subis par les animaux sauvages ou tenter d'agir pour les prévenir. Le fondement moral pour les interventions visant à réduire la souffrance des animaux sauvages peut être basé sur le concept de droits ou sur celui de bien-être. Du point de vue de la théorie des droits, si les animaux ont un droit à la vie ou à l'intégrité physique, l'intervention pourrait être nécessaire pour empêcher que ces droits soient violés par d'autres animaux. Du point de vue de la théorie du bien-être, un devoir d'intervenir peut être établi s'il est possible de prévenir une portion de la souffrance sans en causer davantage. Les défenseurs de l'intervention dans la nature soutiennent que la non-intervention est incohérente avec chacune de ces approches."

L'intervention de la Finma, de la Banque Nationale Suisse et de l'Etat suisse pour organiser un sauvetage factice de Crédit Suisse, de l'animal sauvage non humain, ne convainc pas les marchés financiers. Le cours de l'action de UBS a aussi gravement chuté depuis une semaine... comme pour la Deutsche Bank avec moins 35%, bien sûr. L'exemple d'UBS reste instructif. Si les cours des CoCos-AT1 baissent, la résilience des banques baisse. Avant la crise financière des années 2007 à 2009, l'UBS était considérée dans le secteur comme l'une des meilleures banques du monde, sa réputation étant juste surpassée par celle de JP Morgan Chase ou de Goldman Sachs. Peu de temps après, l'UBS était au bord de l'effondrement et son sauvetage avait nécessité une aide gigantesque de l'État suisse. UBS s'est depuis effectivement mieux relevée que Crédit Suisse, sans connaitre le bilan des deux banques.