Du Traité de Lisbonne à la Bad Bank - L'Européen libre et non faussé va payer pendant 80 ans

Par Thomas, le Cimbre le 2. avril 2010, - Catégorie : Economie de bulles, crises systémiques, subprime - Lien permanent

Dans cet article vous avez les Chapitres suivants:

La Bad Bank de l'Irlande, la Nama

La Deutsche Bank

La situation financière des banques allemandes

La Band Bank de l'Allemagne, la SoFFin

La Bad Bank des USA, la Fed'

La BCE "monétise" les dettes des banques et des États

Les bad banks de France

- Banqueroute de l'Hémisphère Nord, Grande Dépression 2

Définition de la bad bank: c'est assurance universelle contre la défaillance illimitée.

Dans ce poker dénonceur et menteur de la planète, nous assistons à une course à

handicap et à relais. Le relais n’est détenu et donné que par les agences de

notations et que du même côté de l’Atlantique. Le handicap ne concerne

que les PIGS (Portugal, Italie, Grèce et Espagne). Mais 48 États des USA sont au bord de la faillite, la

cote ouest est en banqueroute technique, mais tous ont toujours la

meilleure notation. La Fed’ a sorti 14000 milliards de fausse monnaie et

est en réalité déjà en faillite. C’est une question d’idéologie que de faire tomber la

Grèce avant la Californie. Si la Californie tombait avant, le capitalisme révèlerait son incapacité vitale. Quand la Californie tombera après, ce sera à cause du système monétaire international que l'on va réparer. La BCE monétise sûrement aussi les dettes, mais pas à cette

échelle. Ne crions pas trop fort, car ce genre de

néo-keynésianisme au profit de l’État Providence bancaire fera plus mal,

là où il a été pratiqué le plus rapidement et le plus violemment, soit

aux USA et au Royaume-Uni, qui pourrait dévaluer après le 6 mai, le

lendemain des élections, pour cacher sa banqueroute d’État dans laquelle

il se trouve déjà depuis un an.

Notre système économique centré sur la shadow finance est une illusion

suprématiste. L’objectif de mon site est le monde des solidarités

locales, régionales

et globales. Nous nous retrouvons, une ou deux fois par siècle, devant la

question de

la responsabilité et de son envie de la comprendre.

Notre système économique centré sur la shadow finance est une illusion

suprématiste. L’objectif de mon site est le monde des solidarités

locales, régionales

et globales. Nous nous retrouvons, une ou deux fois par siècle, devant la

question de

la responsabilité et de son envie de la comprendre.Le logiciel d'audience de mon site montre que l'arc de mes visiteurs va de sites néo-libertariens, antennes de l'Institut Turgot, à des sites comme Bellaciao. Sur ces sites comme sur d'autres, des lecteurs que je ne connais pas déposent des liens redirigeant sur des articles de mon site. Veulent-ils légitimer ainsi les amis de Turgot, de Ludwig von Mises, d'Augustus von Hayek ou les amis de ladite "ultra-gauche"?

(Photo: JC Trichet, BCE) Platée, selon l'Opéra National du Rhin, la grenouille ne perçoit pas qu'à force d'avoir remué de ses palmes, elle a fait déborder l'eau de sa marre pour ne rester que dans la vase cimentée par des électeurs abstentionnistes et aphasiques, et par les partis et les syndicats contents qu'il n'y a plus qu'une vague lutte de classe entre la madone et le waterzooï. Chacune de ces baronnies maintient spéculatif l'ordre du monde et poursuit la multiplication du PIB d'initié, furtif et fictif de l'État Providence bancaire de la Classe Financière. Les têtards pensent ne plus avoir la force de ramener l'eau dans leur élément naturel. Vous avez déjà observé un têtard dans la vase? Il bouge, il bouge jusqu'à ce se forme un trou d'eau.

Depuis la Résolution Leinen du 14 juin 2006 ou depuis les 60% d'abstentionnistes français aux élections européennes de juin 2009, le citoyen, consommateur et européen se voue à perdre tête et queue. Des pattes il n'en aura de toute façon pas et il ne susurrera même plus get up, stand up. Il aura forcé son darwinisme obligataire, car il ne se vit à présent que comme une dette envers l'État. Il se doit d'être dette et n'ayant plus d'aspérités et d'aspiration il remplace la Constitution Universelle par un fromage de vase coulant qui le lie à l'autre dont il n'a plus besoin d'appréhender la référence.Dans cette ochlocratie, nous sommes tous des étrangers, des immigrants, entre un guichet bancaire et la chaise du chairman prince-président. Le prince-président, dont on fait l'apologie de toute la famille jusqu'au palefrenier à la TV française comme on le fit avec les Hohenzollern-Habsbourg, avait promis de faire renier le NON des français au TCE du 29 mai. Il le fit et le PS suite au Manifesto du PSE s'était aligné au Congrès de Versailles du 4 février 2008, n'ayant entendu dans le NON que des turqueries franco-françaises. Sinus Deo et le TSE en prime.

La Bad Bank de l'Irlande, la Nama:

Ce dernier bail-out irlandais a doublé le déficit budgétaire de l'Irlande. Ce nouveau rachat des créances pourries en Irlande, appelé swapping asset for cash est à présent une pratique grossière, courante et répétée... aussi longtemps que la population des Têtards est d'accord que l'État Providence bancaire éponge les dettes issues de la criminalité financière du système Ponzi généralisé (voir mon article du 6 mars 2009). Nous avons tellement l'habitude de ces signes intérieurs et extérieurs de faillite des banques et des États que la décision du gouvernement irlandais passe inaperçue.

Elle est cachée des grands médias parce que nous en sommes toujours au schéma habituel de la socialisation des dettes. Les obligations souveraines irlandaises et les CDS (swaps sur la défaillance des crédits) émis sur ces obligations ne sont pourtant pas la proie des spéculateurs internationaux qui épargnent pour l'instant les têtes de files du modèle anglo-saxon comme l'Irlande, le Royaume-Uni et les USA. A leur chute, le modèle capitaliste et Ponzi aura vécu. Le parti gouvernemental irlandais, Fianna Fáil ("Soldats du destin") avait travaillé en étroite collaboration avec la branche immobilière et est l'un des grands responsables de l'éclatement de la bulle des crédits hypothécaires pourris en Irlande. De nombreux politiciens du Fianna Fáil ont touché pendant la période du miracle économique du "Tigre Celtique" des pots-de-vin pour qu'ils transforment les terrains agricoles, les vases, les marécages et les zones inondables en terrains à bâtir. Nous disposerons toujours de noms, de noms de personnes actives dans la compromission locale ou universelle, de nom comme Bernie Madoff, mais il faudrait révéler la banque de données comportant le nom de tous ces électeurs actifs et passifs qui se sont tout autant baignés et abreuvés de compromission universelle en cautionnant ou en ne s'opposant pas à un modèle de société défini dans le Grand Livre du Traité Modificatif Européen, du Traité de Lisbonne, ou du Consensus de Bruxelles et du Consensus de Washington.

Elle est cachée des grands médias parce que nous en sommes toujours au schéma habituel de la socialisation des dettes. Les obligations souveraines irlandaises et les CDS (swaps sur la défaillance des crédits) émis sur ces obligations ne sont pourtant pas la proie des spéculateurs internationaux qui épargnent pour l'instant les têtes de files du modèle anglo-saxon comme l'Irlande, le Royaume-Uni et les USA. A leur chute, le modèle capitaliste et Ponzi aura vécu. Le parti gouvernemental irlandais, Fianna Fáil ("Soldats du destin") avait travaillé en étroite collaboration avec la branche immobilière et est l'un des grands responsables de l'éclatement de la bulle des crédits hypothécaires pourris en Irlande. De nombreux politiciens du Fianna Fáil ont touché pendant la période du miracle économique du "Tigre Celtique" des pots-de-vin pour qu'ils transforment les terrains agricoles, les vases, les marécages et les zones inondables en terrains à bâtir. Nous disposerons toujours de noms, de noms de personnes actives dans la compromission locale ou universelle, de nom comme Bernie Madoff, mais il faudrait révéler la banque de données comportant le nom de tous ces électeurs actifs et passifs qui se sont tout autant baignés et abreuvés de compromission universelle en cautionnant ou en ne s'opposant pas à un modèle de société défini dans le Grand Livre du Traité Modificatif Européen, du Traité de Lisbonne, ou du Consensus de Bruxelles et du Consensus de Washington.

Mettez-vous dans la peau de l'agriculteur burkinabé et demandez-vous ce que vous valez. En Afrique le lait en poudre réengraissé avec des matières grasses végétales est fait passer pour du lait; dans l'hémisphère riche les banques réengraissées avec les liquidités et les dettes de l'État se font toujours passer pour des banques, des banques instantanées. En parlant du lait en poudre européen réengraissé au Burkina Faso qui a obtenu "l'Oscar du 1er prix de la Qualité", je suis plutôt un argument pour les néo-libertariens ou pour les révolutionnaires?

Le ton de mon site doit être juste assez radical pour être apprécié des

uns et des autres: les uns aimeraient que je crie Freedom, les autres Révolution.

Non. Il suffit d'être à gauche. Ensemble. Malgré toutes ces campagnes électorales faites en période de crise historique, le peuple français ne se sent pas encore prêt, ce qui arrange les affaires de la madone et du waterzooï.

Les libertariens savent très bien que

ceci prendra politiquement du temps, les poly-révolutionnaires se réjouissent que ça

traîne pour que germent les ferments de la révolution. Entre les

pokers menteurs et dénonceurs, la Classe victorieuse est toujours plus

rapide et elle a ses lobbies en place auprès

d'Obama et en Europe.

Ensemble à gauche.

Mais je constate sur

mon logiciel de recensement de mes visiteurs et de leur manière qu'ils

ont de cliquer sur google pour arriver sur mon site, que je ne suis pas

référencé sur des sites amis du Parti de Gauche, du Front de Gauche, et

évidemment du PS. Pour ce dernier, cela va de soi, dans son combat entre

la madone 2012 et le waterzooï de Lille, il n'est pas à gauche et flotte dans le vase UMP. Les banques gagnent toujours, leur Lutte de Classe est victorieuse, mais les Travailleurs continuent à accepter que "la Lutte des Classes, c'est ringard, car il n'y a plus de clivage". La "création de richesses" (PIB fictif d'initié) du secteur financier augmente massivement et ses réserves de productivité semblent être illimitées. Cette crise financière a tout pour plaire au secteur financier too big to fail, trop grand pour être laissé tombé en faillite par les États.

Les banques gagnent toujours, leur Lutte de Classe est victorieuse, mais les Travailleurs continuent à accepter que "la Lutte des Classes, c'est ringard, car il n'y a plus de clivage". La "création de richesses" (PIB fictif d'initié) du secteur financier augmente massivement et ses réserves de productivité semblent être illimitées. Cette crise financière a tout pour plaire au secteur financier too big to fail, trop grand pour être laissé tombé en faillite par les États.

Selon les chiffres américains, qui ne valent pas plus que d’autres, simplement parce qu’ils sont disponibles, la création brute de richesses des entreprises non financières a chuté de 4,3%, et celle des entreprises financières a augmenté de 5,8%, après une augmentation de 8% en 2008. La part de secteur financier à la création nominale de richesses a augmenté de 16,2%, ce qui constitue déjà en soi un record. Dix ans plus tôt elle était de 12% et à la fin des années ’60 elle était de 6,5%.

Qui peut encore prétendre que le secteur financier offre des produits inutiles? La productivité du secteur financier est plutôt à prendre comme exemple par les grincheux. Depuis le pic de 2006, le secteur financier a réduit de 8,6% ses emplois mais a augmenté sa productivité de 16,4%. Les salaires et intéressements du personnel du secteur financier ont augmenté de 35,7%. Le système bancaire est l'exemple même de la modernité de l'OMC.Entre 70 et 90% des transactions financières sont faites pour des seules raisons spéculatives. Chaque banquier vous le confirmera, les clients désirent être dévalisés et pillés comme au poker. Les investisseurs épient les moindres des intentions régulatrices d’Obama, de Merkel, de Juncker, de Trichet et ils applaudissent les subventions de l’Etat et les garanties qu’il offre aux crédits hypothécaires pourris et aux autres positions toxiques qu’il éponge. Il reste juste une ombre à ce jeu toujours gagnant des banques, celui de la correction des valeurs des obligations d’État… qui ont été émises sur les marchés financiers pour faire rentrer des liquidités dans les caisses de l’État pour organiser ses abonnements de bail out et de recapitalisation et de swapping asset for cash. Je suis sûr que les acteurs du secteur financier s’en remettent à la force magique et miraculeuse de la main vibrante des marchés, de la main de dieu qui s’est déjà fait homme en Obama/Geithner/Bernanke aux USA, en Alistair Darling et Gordon Brown au Royaume Uni, en Trichet et Juncker en Europe, en Brian Lenihan pour l'Irlande, en Angela Merkel pour l'Allemagne. La Commission Européenne associée aux gouvernements nationaux forme une vase qui a deux aspects selon qu'on la regarde de dessus ou de dessous: cette vase est l'État Providence bancaire et la Bad Bank. Quelque part, entre deux vases, les têtards étêtés font encore quelques bulles d'air pour geindre et des bulles financières, puisque tel est leur destin choisi depuis 20 ans de globalisation appliquée sans débat sociétal ni parlementaire. Le Traité de Lisbonne garantit la concurrence libre et non faussée qui crée des richesses et tend au plein emploi. Le Consensus de Washington offre par effet de percolation des richesses qui dégoulinent jusqu'en bas grâce à l'humanisme automatique des capitaux et de l'OMC. Les peuples, qui sont depuis des millénaires toujours plus forts que les appareils, ne s'opposent pas puisqu'ils sont adhérents de la vase à fric.

La Deutsche Bank:

La Deutsche Bank reste mondialement en 2010 l'une des banques most leveraged, c'est à dire une banque dont l'effet de levier des positions toxiques et pourries est le plus élevé. La Deutsche Bank qui était déficitaire à la fin de l'année 2008,

parce qu'elle est un des grands acteurs mondiaux sur les produits

financiers dérivés devenus des créances pourries, gagne en 2009 son

argent sur l'une de ses autres grandes spécialités, à savoir le commerce

des Bons du Trésor émis par les États. Quand il y aura un effondrement des dettes obligataires des États et de leurs CDS correspondants, nous verrons bien quelle est la situation réelle de la Deutsche Bank. Depuis deux années le commerce de Bons du Trésor souverains est le seul

marché financier qui est florissant pour les banques; les États émettent des Obligations d'État,

font des déficits publics abyssaux pour purger les créances pourries des

banques et pour tenter de les sauver de l'insolvabilité définitive. Les banques font encore leurs affaires sur les assurances émises sur les défaillances des emprunteurs, les CDS - Credit Default swap qui mettent en ce moment en péril le budget de la Grèce. Les

bénéfices dans ce domaine ont augmenté de 200% pour la Deutsche Bank.

Cette source de bénéfice est la seule en ce moment pour cette banque

d'investissement.  La Deutsche Bank, comme global player, a coopéré dans

la création de cette crise des risques qui balaye la planète. Sur le

site de la Deutsche Bank vous avez en libre accès la page dboffshore

spécialisée dans les affaires avec ses filiales domiciliées dans les

paradis fiscaux. La Deutsche Bank n'a jamais cessé de proclamer des bénéfices

et de promettre un rendement sur placements de 25%. Vous vous souvenez, pour

le G20 de Londres du 2 avril 2009, il n'y a pas de paradis fiscaux.

La Deustsche Bank vante sur son site ses "solution adaptées aux

besoins des clients fortunés" ("maßgeschneiderte Lösungen"). La

Deutsche Bank réalise ses affaires avec 499 filiales qu'elles entretient

dans les paradis fiscaux, dont 151 dans les Îles Caïmans

et 79 à Jersey. Selon l'ancien Ministre des finances allemand, Peer

Steinbrück de la SPD, la Deutsche Bank soustrait au fisc 100 milliards d'euros.

Dans un billet, je vous avais expliqué dans quel genre de "Conférence" s'est rendu son Directeur, Joe Ackermann. Ce n'est pas au G192 de

l'ONU, ou dans les illégitimes et non-démocratiques G4, G8, ou G8+12, au

regard du droit international que se décident le nouveau Système

Monétaire International, mais à ce genre de Conférence Mondiale, qui

travaille dans le secret comme la Banque

Internationale des Règlements (BRI), qui est la véritable

banque mondiale.

La Deutsche Bank, comme global player, a coopéré dans

la création de cette crise des risques qui balaye la planète. Sur le

site de la Deutsche Bank vous avez en libre accès la page dboffshore

spécialisée dans les affaires avec ses filiales domiciliées dans les

paradis fiscaux. La Deutsche Bank n'a jamais cessé de proclamer des bénéfices

et de promettre un rendement sur placements de 25%. Vous vous souvenez, pour

le G20 de Londres du 2 avril 2009, il n'y a pas de paradis fiscaux.

La Deustsche Bank vante sur son site ses "solution adaptées aux

besoins des clients fortunés" ("maßgeschneiderte Lösungen"). La

Deutsche Bank réalise ses affaires avec 499 filiales qu'elles entretient

dans les paradis fiscaux, dont 151 dans les Îles Caïmans

et 79 à Jersey. Selon l'ancien Ministre des finances allemand, Peer

Steinbrück de la SPD, la Deutsche Bank soustrait au fisc 100 milliards d'euros.

Dans un billet, je vous avais expliqué dans quel genre de "Conférence" s'est rendu son Directeur, Joe Ackermann. Ce n'est pas au G192 de

l'ONU, ou dans les illégitimes et non-démocratiques G4, G8, ou G8+12, au

regard du droit international que se décident le nouveau Système

Monétaire International, mais à ce genre de Conférence Mondiale, qui

travaille dans le secret comme la Banque

Internationale des Règlements (BRI), qui est la véritable

banque mondiale.

Le mot d'ordre actuel pour les gouvernants est d'organiser avec élégance

une phyto-épuration des assets pourris sans agents chimiques polluants

et sans laisser

trace sur le papier carbone. Quand l'État ne parvient pas à infiltrer

les groupuscules qu'il perçoit comme une Menace à la République, il

infiltre les banques de liquidités sans pour autant annoncer à l'opinion publique qu'il leur

rachète les assets pourris et qu'il les incinère dans une banque de

défaisance qui n'est rien d'autre qu'une bad bank. Il est facile

d'obtenir en Allemagne les chiffres, parce qu'en

Allemagne la liberté et le fonctionnement du système de l'information

est garanti par la Loi Fondamentale (Constitution

allemande). Je serais content qu'un commentateur me mette au bas de mon

billet l'état des banques françaises. En Irlande bad bank s'appelle

Nama, en Allemagne elle s'appelle SoFFin - Sonderfonds Finanzmarktstabilisierung, pour la Suisse la banque de

défaisance de UBS a été officiellement et légalement délocalisée dans

les Iles Caïmans. Si vous ne comprenez pas encore: la bad bank recèle les actifs pourris des banques en les payant avec l'argent volé dans les caisses de l'État, aux contribuables et à deux générations futures qui vont rembourser cette perte privée couverte avec de la dette publique. Cette dette publique sera remboursée sur du PIB réel et réellement produit dans le futur et les États priveront d'autant de moyens les services publics en vous expliquant que l'État est en faillite et qu'il n'a pas les moyens de ne pas repousser l'âge du départ à la retraite. Les 8 millions de pauvres en France n'auront pas non plus de miette. On ne peut pas tout vouloir, une assurance-vie pour les banques et une assurance chômage et une assurance maladie et une retraite par répartition, et une éducation et une santé. Autrefois on faisait des guerres mondiales pour qu'une génération pique les biens à la génération précédente qu'elle aura exterminée à grande échelle. Aujourd'hui on rend pauvres et malingres les générations précédentes et actuelles pour opérer dans une seule classe le transfert des richesses, des savoirs et des pouvoirs. Guerre et économie génèrent de la croissance appauvrissante. C'est leur modus vivendi.

Depuis le 8 avril 2010, la Deutsche Bank est traduite devant un tribunal de New York.

La situation financière des banques allemandes:

Comme je vous l'ai écrit il y a deux ans, la partie Est de l'Allemagne, rattachée à la République Fédérale d'Allemagne en 1989 n'est jamais parvenue à subvenir a elle-même économiquement malgré les aides structurelles européennes et du Bund (Fédération) et malgré le Solidarpakt qui permettait un grand transfert de liquidités vers l'Est et qui était financé avec des emprunts d'État. Il y a cinq ans l'Allemagne fédérale avait refinancé sa dette issue du programme du Solidarpakt en nouveaux emprunts d'États... adossés sur des CDS pour être à la pointe de la modernité. L'Allemagne est en réalité endettée pour les 50 années à venir pour financer la réunification qui est un raté économique. Seulement les réseaux de commerces associés, franchisés et de partenariat ainsi que l'immobilier ont connu un boom gigantesque. La partie Est de l'Allemagne a donc consommé et construit. Les allemands de l'Est qui ont encore en eux intégré une dialectique qui ne parvient jamais à la synthèse, plaisantent très vite sur eux-même et disent que l'État et les banques sont à la tête du plus grand parc automobile et immobilier d'Europe dans les nouveaux Länder. Cette situation est analogue dans tous les pays, mais en Allemagne les crédits sont accordés à des emprunteurs sans bonités bancaires. Dans certains Länder de l'Est de l'Allemagne le chômage monte toujours à 25%, vingt ans après la Réunification.

Ce qui a aussi du mal à être révélé dans toute l'Allemagne, est que la bulle hypothécaire des subprimes et la bulle des crédits à l'Est de l'Allemagne est similaire à la bulle des Subprimes des USA, d'Irlande, d'Espagne, du Portugal ou des Pays Asiatiques il y a plus de 10 ans. Et comme un monde parallèle, mais totalement réel, à la bulle des crédits hypothécaires et de consommation s'est accrochée la bulle des CDS, ces assurances sur les défaillances de crédit. Les systèmes bancaires en Allemagne aussi ont accordé sans contrôle et sans régulation, comme aux USA, des crédits, puisqu'ils avaient multumitualisé leur risques avec des CDS, des MBS, des RMBS et tous autres produits financiers en collaboration avec des assurances ou avec leur département d'assurance, quand elles étaient des banques universelles (à l'image de l'abrogation du Glass-Steagall Act). Avec la spéculation sur les produits dérivés, avec l'octroi insensé de crédits, avec les normes comptables "prudentielles" Bâle 2 qui permettaient en réalité d'interpréter à sa façon le risque et de réduire au maximum les Fonds Propres Réglementaires de garantie, la folie spéculative avait secoué l'Est de l'Allemagne et avait donné l'illusion de croissance, de création de richesses et de consolidation et de croissance du PIB. Cette démesure était telle que des théâtres municipaux, des opéras, des centres de jeunes et de loisirs, des communes entières se sont endettés et avaient cru financer leur endettement sur des promesses de gain réalisés avec la spéculation sur tous ces produits financiers dérivés. Aujourd'hui, ces théâtres communaux, ces villes et communes sont endettés et certaines sont en faillite. Le Land Ouest allemand du Schleswig-Holstein est en quasi faillite, comme la Californie, l'Oregon, l'Irlande... La croissance a été à l'Est de l'Allemagne surtout, un architectone, une illusion suprématiste. Les faillites du système bancaire allemand sont réparties sur l'ensemble du pays.

Ce qui a aussi du mal à être révélé dans toute l'Allemagne, est que la bulle hypothécaire des subprimes et la bulle des crédits à l'Est de l'Allemagne est similaire à la bulle des Subprimes des USA, d'Irlande, d'Espagne, du Portugal ou des Pays Asiatiques il y a plus de 10 ans. Et comme un monde parallèle, mais totalement réel, à la bulle des crédits hypothécaires et de consommation s'est accrochée la bulle des CDS, ces assurances sur les défaillances de crédit. Les systèmes bancaires en Allemagne aussi ont accordé sans contrôle et sans régulation, comme aux USA, des crédits, puisqu'ils avaient multumitualisé leur risques avec des CDS, des MBS, des RMBS et tous autres produits financiers en collaboration avec des assurances ou avec leur département d'assurance, quand elles étaient des banques universelles (à l'image de l'abrogation du Glass-Steagall Act). Avec la spéculation sur les produits dérivés, avec l'octroi insensé de crédits, avec les normes comptables "prudentielles" Bâle 2 qui permettaient en réalité d'interpréter à sa façon le risque et de réduire au maximum les Fonds Propres Réglementaires de garantie, la folie spéculative avait secoué l'Est de l'Allemagne et avait donné l'illusion de croissance, de création de richesses et de consolidation et de croissance du PIB. Cette démesure était telle que des théâtres municipaux, des opéras, des centres de jeunes et de loisirs, des communes entières se sont endettés et avaient cru financer leur endettement sur des promesses de gain réalisés avec la spéculation sur tous ces produits financiers dérivés. Aujourd'hui, ces théâtres communaux, ces villes et communes sont endettés et certaines sont en faillite. Le Land Ouest allemand du Schleswig-Holstein est en quasi faillite, comme la Californie, l'Oregon, l'Irlande... La croissance a été à l'Est de l'Allemagne surtout, un architectone, une illusion suprématiste. Les faillites du système bancaire allemand sont réparties sur l'ensemble du pays.

Passons maintenant aux exemples des banques allemandes en faillite et nationalisées.

1] La banque Régionale de Bavière, Bayern LB (LandesBank) vient de nouveau de publier en mars 2010 une perte d’1 milliard d’euros. Les LB sont en Allemagne des banques régionales nationalisées. Y siègent de toute façon le Ministre-Président du Land. A la faillite et au scandale financier, révélé la plupart du temps avec réticences et inerties mais toujours révélée à la différence de la France, s’associe toujours un scandale politique suivi d’une démission des responsables. La Bayern LB rêvait déjà d’une présence dans les Balkans et avait acquis la Kärntner Bank Hypo Group Alpe Adria pour 3,25 milliards d’euros. La Commission d'enquête parlementaire vient de révéler que le président de la Bayern LB était parfaitement conscient lors de l'acquisition que la Kärtner Bank avait une valeur réelle inférieure sur les marchés évaluée à 2.43 Mia, mais il voulait favoriser des investisseurs privés sans analyser les risques. Deux ans plus tard la BLB a revendu pour 1 euro symbolique cette banque. Ce drame a coûté au contribuable allemand 3,7 milliards d’euros. A ceci s’ajoute une perte de 2,6 Mia d'euros pour la BLB. L’Etat de Bavière vient d’injecter 10 Mia d’euros dans la BlB et de garantir ses titres et positions toxiques à hauteur de 6 Mia d'euros. Le fonds de sauvetage de la Bad Bank allemande, la SoFFin, a injecté lui-même 5 Mia d'euros supplémentaires.

2] La Commerzbank, le second institut bancaire allemand, a touché 18,2 milliards en argent du contribuable. L’Etat allemand en détient maintenant 25% + 1 action. En 2009 la Commerzbank avait de nouveau publié un déficit de 4,5 Mia d'euros. La Commerzbank annonce redevenir bénéficiaire en 2011 et ne pouvoir commencer à rembourser les intérêts qu’à partir de 2011, et ne commencer à rembourser les aides qu’à partir de 2012.

3] La HSH Nordbank – Hambourg und Schleswig Holstein, rêvait d‘être cotée en bourse, mais a dû être sauvée avec une garantie de l’Etat de 40 Mia d'euros. Les Länder de Hambourg et du Schleswig Holstein ont injecté en plus 3 Mia d'euros et ont accordé une garantie de 10 Mia d'euros. Le Ministre de l’Economie a démissionné et sévèrement accusé le Ministre-Président. En 2009, la HSH a encore fait une perte de 679 Mio d’euros et la SoFFin a injecté 17 Mia d’euros.

4] La Hypo Real Estate allemande détient 80 milliards d'euros de crédits pourris venant des PIGS. Donc sachons observer la félonie des dirigeants du Nord de l'Europe qui feignent de faire un cadeau à la Grèce avec une aide de 100 milliards pour lui éviter la banqueroute d'État.

Le second institut de financement hypothécaire d’Europe, la HRE - Hypo Real Estate domiciliée à Münich, a obtenu de la SoFFin un capital de 6,3 Mia d’euros. Mais pour cacher que la HRE était en faillite, elle a été nationalisée à 100% en octobre 2008. Cette nationalisation a coûté 95 Mia d’euros au contribuable allemand. La HRE s’appelle aujourd’hui Deutsche Pfandbriefbank. La HRE était très active à l'Est de l'Allemagne pour simuler une croissance par la bulle hypothécaire. Le régulateur allemand, d'habitude très à cheval sur les fondamentaux et les critères de Maastricht, avait laissé accorder des millions de crédits à des emprunteurs de mauvaise foi et insolvable dès le début. Une plainte a été déposée devant la Cour de Justice de l'Union Européenne (CJUE) contre l'État allemand pour avoir nationalisé HRE et lui avoir accordé 100 Milliards d'aide qui constitue une distorsion de libre concurrence. La Deutsche Pfandbriefbank, déjà nationalisée pour un coût de 100

milliards de $ sous son ancienne raison sociale Hypo Real Estate, est

de nouveau en situation de faillite. Elle va créer d'ici quelques

semaines sa propre bad bank dans laquelle elle va cantonner 210

Milliards de positions toxiques et pourries, soit encore 50% de ses

actifs. En Allemagne ces informations graves sont disponibles.

5] La crise de la IKB de Düsseldorf avait été rendue publique en juin 2007. Cette banque avait obtenu 11 Mia d’euros et 10 Mia de garantie de l’Etat. Cette crise de la banque IKB est due à sa société mère, la Banque publique KfW, qui avait enregistré d’énormes pertes. IKB avait été recapitalisée et revendue à perte à l’investisseur financier Lone Star qui ne parvient pas à assainir la situation et qui est entrain de la revendre.

6] La banque du Baden-Württemberg, la LBBW a reçu 5 Mia d’euros d’aide de l’Etat et une garantie de 12,7 Mia. La Commission Européenne a demandé que cette banque réduise sa taille. La LBBW va se défaire de 40% de ses actifs. Malgré les aides la LBBW a enregistré une perte de 1,48 Mia d’euros après une perte de 2,06 Mia en 2009.

7] Les Sparkassen (Caisses d’Epargne) et la WestLB du Land Nordrhein-Westfalen ont été aidées par le Land et le Bund (la fédération). Des papiers toxiques d’une valeur de 87 Mia d’euros ont été rachetés et déposés dans la Bad Bank, la SoFFin. La SoFFin a offert en plus 3 Mia d’euros d’aide directe à ces caisses d'épargne.

Ce paragraphe a relaté les actes de l'élite financière en Allemagne. Et

en France? Pendant quinze ans, déjà nos étudiants des Grandes Écoles,

parcours Finances/Banques, nous ont répété avec la bêtise de la

jeunesse, en ce qui les concerne, que nous n'étions que des pauvres

imbéciles. Maintenant, ils se sont pris d'amour pour le Durable et pour

la Diversité. Ça rapporte du fric. Ils organisent des salons annuels de

la diversité. Vous y trouverez des pauvres en poudre réengraissés avec

des graisses végétales.

La faillite globale des systèmes bancaires et financiers est due à la libre circulation des capitaux. La mafia de l'Union Européenne épargne les Hedge Fonds et interdit le contrôle des marchés financiers. Les banques allemandes détiennent 100 Milliards d'euros de la dette grecque. Ainsi les obligations de l'État grec en faillite qui sont dans les banques allemandes en faillite vont indirectement être monétisées par la bad bank d'Allemagne. Les citoyens grecs ont d'ailleurs commencé le run sur les banques pour sortir leur argent des banques. Les banques françaises, suisses et italiennes détiennent avec les banques allemandes 70% des obligations d'État grecques. Si l'État allemand est autorisé à se porter garant pour les dettes des banques allemandes, il n'a pas le droit de le faire pour les dettes d'autres États. Donc la bad bank SoFFin va monétiser d'autres dettes des banques allemandes, pour que les positions toxiques grecques ne les fassent pas tomber encore plus bas.

Mais nous parlons des banques et de la criminalité financières de leurs activités spéculatives qui les ont conduits à la faillite. Ceci concerne cette économie post-réelle de la finance. En Allemagne les sociétés de leasing et de factoring vont maintenant aussi recevoir une aide de l'État. Ces entreprises financières et d'assurance des défaillances sur factures et traites travaillent dans l'économie réelle et sur les factures et impayés entre les entreprises. En période normale ces sociétés avancent et prennent à leur compte entre 80 et 90% des impayés. En ce moment elles couvrent moins de 60% du risque de la défaillance inter-entreprise. Les activités de leasing se sont effondrées de 30% parce que les entreprises n'investissent plus et que les banques ne prêtent plus pour des projets économiques réels. L'économie réelle va de plus en plus mal et tout aussi rapidement que la dette souveraine grecque ou portugaise. Ceci entrainera aussi et par voie directe du chômage.

La Band Bank de l'Allemagne, la SoFFin:

Depuis 1 an et ½ le Fonds de Sauvetage des banques, la SoFFin, lutte contre l’effondrement du système bancaire allemand. En toute discrétion la SoFFin a mis sur pieds la première Bad Bank en Allemagne. Il s'agit de la plus chère et de la plus mystérieuse des start-up allemande. Les allemands sont devenus des experts dans la défaisance, parce qu'ils avaient créé le plus grand syndic de faillite du monde, la Treuhand Anstalt, qui était chargée de liquider les entreprises et Kombinat de l'ancienne RDA.

La SoFFin est située dans une villa à Francfort. A la table ronde se retrouvent régulièrement la Chancelière Angela Merkel, des ministres, des Directeurs de banque, des capitaines d’industrie. On y parle de milliards autour d’une pizza livrée par un gamin exploité par un pizza-opérateur comme Pizza Hut. La SoFFin s’appelle officiellement „Bundesanstalt für Finanzmarktstabilisierung", ceci lui donne une aura de haute administration, mais l’ambiance y est celle d’une start-up, dont le budget gigantesque tourne autour de 480 Milliards d’euros, soit 200 Milliards de plus que le budget de l’Allemagne fédérale. La moyenne d’âge des 42 employés est de 36 ans. Dans le monde, il n’existe pas d’équivalent à la SoFFin. La SoFFin a été

constituée en une nuit d’octobre 2008 après le sauvetage dramatique de

la Hypo Real Estate.

Selon la SoFFin, "la crise pèse de tout son poids sur ses épaules alors que la population a refoulé en elle la crise, croit qu’elle s’est déjà atténuée et que la croissance est bientôt de retour. Mais les employés de la SoFFin connaissent la gravité de la crise, savent dans quelle situation inextricable se trouvent les instituts bancaires, connaissent les risques qui sont encore cachés dans leurs bilans. Il y a même des raisons très sérieuses qui nous permettent de d’annoncer que la crise va encore s’amplifier. Il n’y a pas une seule banque en Allemagne qui ait passé le cap". Son rôle initial était d’accorder aux banques des garanties à hauteur de 400 Mia d’euros et d’injecter directement 80 Mia comme aide d’urgence. Les activités de Bad Bank ont été ajoutées discrètement à partir de l’été 2009. La SoFFin offre un genre de zone de stockage pour tous les titres et papiers, pour tous les CDS, MDS, ABS, et autres produits dérivés qui ne trouvent plus de preneur sur les marchés financiers et qui ont forcé les banques à dévaloriser des milliards d’actifs en étant poussées à la ruine. Les banques peuvent y déposer ces positions toxiques et tenter un nouveau départ. La SoFFin est pour les banques la seconde chance, voire la seule chance de s’en sortir. Vous voyez au travers de cette description presque autant banale que celle de la conduite du budget d’un ménage, comme la catastrophe est sous nos pieds. Je ne m’imagine pas que la situation française soit meilleure. Mais en France, nous avons heureusement une personne qui agit.

Son rôle initial était d’accorder aux banques des garanties à hauteur de 400 Mia d’euros et d’injecter directement 80 Mia comme aide d’urgence. Les activités de Bad Bank ont été ajoutées discrètement à partir de l’été 2009. La SoFFin offre un genre de zone de stockage pour tous les titres et papiers, pour tous les CDS, MDS, ABS, et autres produits dérivés qui ne trouvent plus de preneur sur les marchés financiers et qui ont forcé les banques à dévaloriser des milliards d’actifs en étant poussées à la ruine. Les banques peuvent y déposer ces positions toxiques et tenter un nouveau départ. La SoFFin est pour les banques la seconde chance, voire la seule chance de s’en sortir. Vous voyez au travers de cette description presque autant banale que celle de la conduite du budget d’un ménage, comme la catastrophe est sous nos pieds. Je ne m’imagine pas que la situation française soit meilleure. Mais en France, nous avons heureusement une personne qui agit.

La moitié du personnel de la SoFFin provient de la BuBa (Bundebank), la banque centrale d’Allemagne. La SoFFin a été créée en une nuit, les embauches ont été réalisées avec la même précipitation. A l’inauguration de la SoFFin, personne ne connaissait sa mission et sa fonction. Le siège de la BuBa n'est qu’à quelques mètres de la SoFFin et cet espace hygiénique permet aux employés respectifs de ne pas se postillonner dessus quand ils s’échangent les poubelles contre de la fraiche.

Avec la crise budgétaire et obligataire grecque, les élites européennes rappellent l'existence de la clause du no bail out qui fonde le Pacte de Croissance et de Stabilité de Dublin et les critères de Maastricht pour l'euro. La clause de no bail out interdit aux pays membres de la Zone Euro de sauver un autre pays de l'Euro. Un sauvetage interne à l'Europe n'a pas été prévu et vous souvenez des récentes querelles entre Sarkozy/Merkel et Lagarde/Schäuble. Les bad bank dans les États Membres de la Zone Euro sont tout autant illégales en vertu du droit européen et communautaire, elles sont une entrave à la "concurrence libre et non-faussée qui crée des richesses et tend au plein emploi". Mais vous voyez avec quelle souplesse la libre concurrence est contournée et que ces aides directes gouvernementales et ces opting out de fait dépassent de très loin les désirs de liberté catallactique du Royaume-Uni et de l'Irlande et de l'AELE. Par contre la Commission de Bruxelles continue son forcing pour privatiser les services publics, les services de santé, les SIG (Services d'Intérêt Général) pour faire une compote de pauvres au service des banques. L'Europe est une holding de défaisance et reste une agence de transfert et de privation des richesses, des savoirs et des pouvoirs. La villa de la SoFFin appartient à la BuBa. Dans les combles habitent des étudiants stagiaires qui font leur volontariat non payé à la BuBa. Les chaises, les tables, les agrafeuses sont fournies par la BuBa, seuls les pizzas et les sushis viennent de l'extérieur. Clause de confidentialité absolue pour les employés, sinon à quelques mètres de là, les cotations de ces banques à scandales s'effondrent. On n'y parle pas de déchetterie de positions toxiques mais de portefeuilles délocalisés ("das ausgelagerte Portofolio"). Personne n'y joue de Moritat. (Photo: Chepstow, Pays de Galles, 2007)

La Bad Bank SoFFin est née d’après une loi votée le 23 juillet 2009 au Bundestag de Berlin. La Loi ne contenant aucun article ni paragraphe s’intitule "Loi pour la poursuite de la stabilisation des marchés financiers" - "Gesetz zur Fortentwicklung der Finanzmarktstabilisierung". Des Teams de spécialistes ont tout inventé et codifié. Le Groupe de Travail "Operationalisation" réfléchit à l’action concrète de ses employés. Il n’existe pas de modèle ni de référence, tout est à inventer. Le droit communautaire européen, le Pacte de Dublin, le Traité de Maastricht, la BCE, ECOFIN, l'Euro-Groupe n’ont jamais prévu une telle situation.

Angela Merkel et son cabinet de la Grande Coalition ainsi que son nouveau cabinet avaient supplié les banques d'accepter les liquidités du Bund, mais aucune banque ne voulait faire le 1er pas de peur de voir sa cotation s'effondrer. Les banques s'approchaient de la banqueroute et ne prêtaient plus. En Allemagne, les dissimulations dans les bilans semblaient ne pas passer

dans les médias et le scandale avait été dénoncé par le Frankfurter

Allgemeine Zeitung du 26 avril 2009. Le FAZ a titré son

article comme suit: "Verlust der Dresdner Bank verschwunden

" (Disparition de la perte de la Dresdner Bank). En effet des trous

dans les bilans d'un rapport trimestriel à l'autre étaient de 6,3 milliard

d'euros pour la Dresdner Bank, de 6,4 milliards d'euros pour Allianz,

pour la Commerzbank, etc... On parlait en 2009 en Allemagne du "Phantomquartal",

du

trimestre fantôme. Les comptabilités commencaient ou s'arrêtaient à des

dates saugrenues, d'autant plus que pour aider au sauvetage il y avait eu

des fusions, si bien que le bilan consolidé des nouveaux groupes avaient des trous. La partialité des

commissaires aux compte et des audits KPMG et PricewaterhouseCoopers

(PwC), qui ont supervisé les fusions et signé les rapports d'activité,

avait été publiquement gravement mise en cause en Allemagne. Souvenez-vous

aussi de la fusion ordonnée d'en haut de la Banque

Populaire et de la Caisse d'Épargne.  On avait

annoncé en France "une perte pouvant

exister", mais on nous avait dit dans tous les médias français "que

cette perte n'est pas connue pour l'instant". Peut-on fusionner deux banques sans connaître les bilans comptables et

avec des rapports d'activité maculés de trous? La crise a tout pour plaire aux banques, qui deviennent encore plus too big to fail grâce aux fusions aidées par les gouvernements et non contredites par les Régulateurs ni la Commission européenne à la Concurrence (Graphique animé). Le too big to fail est une assurance-vie pour les banques payées sur le budget des États, par les contribuables et par deux générations futures.

On avait

annoncé en France "une perte pouvant

exister", mais on nous avait dit dans tous les médias français "que

cette perte n'est pas connue pour l'instant". Peut-on fusionner deux banques sans connaître les bilans comptables et

avec des rapports d'activité maculés de trous? La crise a tout pour plaire aux banques, qui deviennent encore plus too big to fail grâce aux fusions aidées par les gouvernements et non contredites par les Régulateurs ni la Commission européenne à la Concurrence (Graphique animé). Le too big to fail est une assurance-vie pour les banques payées sur le budget des États, par les contribuables et par deux générations futures.

Angela Merkel avait même menacé de nationaliser totalement ou partiellement les banques si elles ne demandaient pas d'elles-mêmes le soutien de l'État. Rien n'y fit. Mais le lendemain même de la création de la SoFFin, la WestLB s'est présentée avec sa requête et les autres banques ont suivi. Aujourd'hui, la SoFFin est ouverte 24h sur 24, et ceci n'est pas un de mes "bonmots". Les Teams sautent d'une deadline à une autre deadline et les dossiers sont bouclés just-in-time lors du Photo-Finish. Autour de tables rondes improvisées se regroupent à chaque fois les banquiers et leurs actionnaires, les représentants du gouvernement, de la BuBa, de la Commission de Bruxelles et de l’autorité allemande de régulation, la BaFin. Chacun est secondé d’avocats et de conseillers, d’auditeurs internes, de commissaires aux comptes et de consultants. Depuis juillet 2009, c'est une Rave-Party de criminels financiers et de juristes, tous en cravate, un seizième de pizza entre les doigts, et assis sur des piles de cartons comme dans une vraie start-up ou un "apéro populaire". Un morceau de pizza tombe à terre, et oups, une banque fait faillite. Il n'y a pas de droit à l'erreur, et les souris et les acariens n'ont rien à espérer. Même T i n a est désœuvrée, il n’y a pas de place pour There is no alternative, tout roule, tout s’écroule de manière chirurgicale. L'objectif idéal pour la SoFFin est de pouvoir écouler dans un jour futur sur les marchés financiers ces milliards de positions toxiques en ne faisant pas de perte. La HRE a délocalisé 210 Milliards dans la SoFFin, soit presque le budget annuel de la République Fédérale d’Allemagne.  En octobre 2008, la SoFFin a repris en entier la HRE et lui a encore injecté 100 Milliards d'euros. Aujourd'hui la HRE vaut encore moins qu'elle ne valait lors de sa nationalisation. Officiellement il n'y a que la WestLB et la HRE qui se trouvent sous les bons offices de la SoFFin. Les autres instituts bancaires communiquent en terme d'image.

En octobre 2008, la SoFFin a repris en entier la HRE et lui a encore injecté 100 Milliards d'euros. Aujourd'hui la HRE vaut encore moins qu'elle ne valait lors de sa nationalisation. Officiellement il n'y a que la WestLB et la HRE qui se trouvent sous les bons offices de la SoFFin. Les autres instituts bancaires communiquent en terme d'image.

Axel Weber, Président de la BuBa, la Banque Centrale d'Allemagne, est un des fondateurs de la Bad Bank SoFFin et pense officiellement pérenniser cette institution sous la forme d’un Fonds de Crise. De toute manière la Bad Bank a entassé dans ses poubelles des "valeurs" mobilières qui arriveront à maturité dans 80 ans. Ils ne pourront pas être revendus avant sur e-Bay (Photo à gauche et lien). Et aucun des employés ne vivra jamais l’apurement de tous les comptes, une vie professionnelle et de têtard n’y suffira pas.

La Bad Bank des USA:

Aux USA la distance entre la bad bank et la banque centrale, la Fed' n’est même pas respectée. C’est la Fed qui a pris

en charge le rôle de Bad Bank avec les différents plans TARP, TALF et

PPIP par lesquels elle a racheté 4600 Milliards de $ de positions

toxiques et elle offre des liquidités aux systèmes bancaires et

d’assurance: swapping asset for cash. Ces 4600 Mia représentent 32% du

PIB des USA et 130% du budget fédéral. Ces chiffres ne comportent pas

les aides de stimulation économique ou les bail out de groupes comme GM,

Chrysler, ni les chiffres des instituts de crédit hypothécaire Fannie

Mae et Freddie Mac qui ont délocalisé à la Fed 1400 Mia de $ de crédits

pourris. 14.000 Milliards ont été dépensés aux USA pour ces bail out

réalisés avec l'argent des contribuables et les T-Bonds, les Bons du

Trésor US, et il est mathématiquement impossible de les rembourser quand

ils arriveront à maturité. Eux aussi se retrouveront sur eBay d'ici

quelques décennies. En réalité, toutes les positions toxiques rachetées par la Fed' représentent 50% des "asset" de la Fed'. La Fed, qui est une entreprise privée divisée en 12 districts et dont les

banques de ces districts sont actionnaires, est donc en réalité en banqueroute puisque 50% de ses assets sont des dettes pourries de ces banques actionnaires, des CDS, MBS, RMBS... rachetés contre des liquidités, et qui ne valent rien. Donc les USA sont en banqueroute. La Fed et les USA ont en réalité perdu depuis longtemps le AAA.

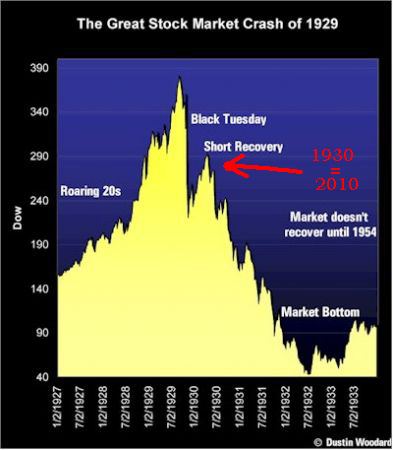

Au dessus de la Fed' il y a le Congrès américain. Il n'y a jamais eu aux USA l'Indépendance de la Banque Centrale, pourtant les statuts de la BCE ont été imposés sur ce principe en ayant prétendu copier le modèle de la Fed'. Aux USA, c'est le Congrès qui a le pouvoir de création monétaire depuis le "Farewell Address" de 1837 du Président Andrew Jackson. Le principe de "l'Indépendance de la Banque Centrale" est un principe de la laisser être manipulée par les lobbies et les banques because "State is bad" comme le pense Hayek. Les 6 plus grandes banques américaines regroupent 80% des contrats effectués sur les produits financiers dérivés comme les CDS. Ces 80% représentent 63% du PIB des USA. Leur objectif est la création monétaire pour nourrir la bulle des CDS et non pas pour innerver l'économie travaillante et productive. Et quand les banques se trouvent dans l'impasse, le PPT - Plunge protection Team intervient pour manipuler et soutenir les cours à Wall Street. Le Dow Jones est donc remonté à 11000, autant qu'en septembre 2008, et tout ceci pour une économie dépressive et avec un index de l'échange maritime transcontinental qui est passé de 12000 à 2920 et qui stagne dans le bas depuis septembre 2008 (voir et utiliser au bas de la page le graphique du Baltic Dry Index).

Ainsi, l'action du trio mafieux de Wall-Street,

Obama-Geithner-Bernanke, n'a permis que la "jobless recovery"

des faux "green shoots", les illusoires reprises sans emploi, et la

constitution d'une nouvelle bulle spéculative avec l'argent public

offert à taux zéro et qui n'est allé que tourner en rond dans le circuit

fermé des marchés des capitaux.  Au

sujet

de la reprise du Dow Jones au-dessus de 10.000 points, il faut

rappeler sur le graphique ci-dessous ce qui s'est produit entre le Black

Tuesday de 1929 et 1932. Ce n'était qu'un "Short

Jobless

Recovery". Actuellement les

politiques

de

relance

font bien pire, puisque les

injections "keynésiennes" ne servent qu'aux zombie

banques pour leur trésorerie. L'argent prêté à taux zéro

aux banques pour qu'elles fassent leurs

œuvres pathologiques de spéculation financière est une licence

d'exploitation de casino qui leur est offerte gratuitement par l'État.

Au nom de la Libre circulation des capitaux et des services financiers,

aucune contrepartie ne leur est demandée pour soutenir l'économie

réelle. Mesurées aux marges bénéficiaires actuelles, les actions du

S&P-500

n'ont par exemple jamais été aussi chères aujourd'hui que depuis ces

100 dernières années. Entre temps les entreprises

"valent" 140

fois leur bénéfice annuel, une valeur normale est de 30. Quelle

éclatante bulle!

Mais les "liquidités" offertes à un taux de 0% et à un taux relatif négatif

de 20% sont détournées de l'économie "réelle" vers

cette spéculation post-réelle et simplement financière. Ce modèle de

"reprise" s'appelle Bulle Échoïque ou bulle-écho, comme les 7 "short

recoveries" de la Grande Dépression (graphique à

droite). Les banques

centrales engraissent les banques et les spéculateurs sur le compte des

contribuables et de deux générations futures. 2010 sera comme 1930.

L'année 11 comme 31. En pire.

Au

sujet

de la reprise du Dow Jones au-dessus de 10.000 points, il faut

rappeler sur le graphique ci-dessous ce qui s'est produit entre le Black

Tuesday de 1929 et 1932. Ce n'était qu'un "Short

Jobless

Recovery". Actuellement les

politiques

de

relance

font bien pire, puisque les

injections "keynésiennes" ne servent qu'aux zombie

banques pour leur trésorerie. L'argent prêté à taux zéro

aux banques pour qu'elles fassent leurs

œuvres pathologiques de spéculation financière est une licence

d'exploitation de casino qui leur est offerte gratuitement par l'État.

Au nom de la Libre circulation des capitaux et des services financiers,

aucune contrepartie ne leur est demandée pour soutenir l'économie

réelle. Mesurées aux marges bénéficiaires actuelles, les actions du

S&P-500

n'ont par exemple jamais été aussi chères aujourd'hui que depuis ces

100 dernières années. Entre temps les entreprises

"valent" 140

fois leur bénéfice annuel, une valeur normale est de 30. Quelle

éclatante bulle!

Mais les "liquidités" offertes à un taux de 0% et à un taux relatif négatif

de 20% sont détournées de l'économie "réelle" vers

cette spéculation post-réelle et simplement financière. Ce modèle de

"reprise" s'appelle Bulle Échoïque ou bulle-écho, comme les 7 "short

recoveries" de la Grande Dépression (graphique à

droite). Les banques

centrales engraissent les banques et les spéculateurs sur le compte des

contribuables et de deux générations futures. 2010 sera comme 1930.

L'année 11 comme 31. En pire.

Les green-shoots que l'on voudrait voir dans l'augmentation de la valeur

des actions sont en plus le fruit de manipulations du marché par une

autorité gouvernementale de faussaires créée avec l’Executive Order

12631 par Ronald Reagan en octobre 1987 pour éviter un effondrement de

Wall Street: il s'agit d'un groupe informel, mais qui porte un nom,

c'est le PPT (wiki),

le Plunge Protection Team dans lequel siège le Secrétaire au Trésor, le

Directeur de la Fed', le Directeur de la première autorité de

surveillance des marchés SEC, et le Directeur de la seconde autorité de

surveillance des marchés Commodity Futures Trading Commission et... des

membres de l'Exécutif de la Goldman Sachs. L'activité de la PPT, appelée

un peu moins officieusement la Working

Group on Financial Markets, est simple. Elle achète en

masse des actions avec de l'argent imprimé par la Fed'. Ainsi la

raréfaction artificielle des actions sur les marchés financiers conduit à

une augmentation conditionnée et totalement faussée de leur valeur, et à

l'illusion de leur bonne santé. Hank Paulson, qui a précédé Timothy

Geithner au Secrétariat au Trésor, a remis en veille la PPT à partir de

2007 face à la volatilité des marchés qui redevenait dangereuse. Ladite

Crise des Subprimes a commencé en 2006, il y a déjà plus de 4 ans. La PPT est

donc en réalité le maître d'œuvre autoritaire du rallye boursier depuis

février 2009 qui a apporté une augmentation de la valeur (négociée) des

actions de 6 trillions de $, soit 6000 milliards, tout ceci avec

l'argent public existant ou qui sera de la dette pour deux générations à

venir. Les naïfs qui croient ou font croire à la rationalité de la

concurrence et à la main invisible ou vibrante du marché vous forcent

par tous les moyens à vous faire renforcer en vous la foi dans

l'économie de marché, où la concurrence libre et non faussée qui apporte la

création de richesses et tend au plein emploi. La PPT est sous

l'autorité d'Obama. Son gang s'est chargé de réaliser par

les deux bouts la dépossession systémique du peuple américain: d'un côté

il a réalisé la plus grand transfert de l'histoire des USA de la dette

privée dans la dette publique, et d'un autre côté il réalise le plus

grands transfert de la dette publique vers de la création de richesse

sur les marchés financiers. Dans les deux cas, c'est le contribuable qui

paye. Ces instruments officiels de criminalité financière n'ont pas

réussi à réduire pour autant les positions toxiques des systèmes

bancaires qui sont toujours de 16,5 trillions de $ (16500 milliards)

selon le dernier rapport de la Fed'.

La source de tous le système de crédit de mauvaise foi est le Congrès américain et ses représentants élus par le peuple. Le Congrès a créé le système de la Fed' et le système des organismes semi-public privilégiés comme Fannie Mae, Freddie Mac, Ginnie Mae, Sallie Mae, la FHA - Federal Housing

Administration, la FHLB - Federal Home Loan Banks. Même l'ancien Président de la Fed', Alan Greenspan parlait d'eux en disant "the big fat gap". Depuis août 2008, le Congrès US est responsable de 75% de la création de la dette américaine en continuant à encourager l'octroi de crédits hypothécaires immobiliers alors que dans le même temps 4,5 millions de maisons individuelles vont encore être saisies en 2010. En 2009 les USA ont accordé des crédits hypothécaires adossés sur des titres, les MBS - Mortgage Backed Securities, équivalents à 49,6% du PIB américain. Dans la même période l'Allemagne en a accordés pour 0,2% du PIB allemand. L'administration Obama commet des actes 1000 fois plus dramatiques que l'administration Bush/Paulson/Greenspan. La plus grosse bulle de tous les temps est créée par Obama/Geithner/Bernanke. L'effondrement sera à la même échelle. Il n'y aura pas de reprise aux USA avant une vingtaine d'années, soit vers 2030.

Pourtant, les voix du regret se font entendre aussi aux USA. Un vent de

panique a soufflé à Wall Street, quand l'autorité de surveillance des

opérations boursières, la SEC, a annoncé le 16 avril 2010 qu'elle allait

traduire en justice les dirigeants de la Goldman Sachs à cause de leurs

manœuvres dolosives et falsifications en rapport avec les produits

financiers dérivés complexes comme des CDO empaquetés avec des CDS. Goldman Sachs et l'un de ses

responsables, le vice-président français Fabrice Tourre, sont accusés d'avoir fait "des

déclarations trompeuses et passé sous silence des faits essentiels sur

certains produits financiers liés aux prêts subprimes au moment où le

marché de l'immobilier résidentiel américain commençait à chuter".

Des terroristes financiers fantômes et corrompus ont fait couler des spéculateurs

fantômes au profit d'autres spéculateurs fantômes. La SEC poursuit ses

investigations et a annoncé vouloir porter plainte contre d'autres

banques. Quand la SEC s'occupera de la Fed' ce sera la guerre civile ou sur un

pays étranger. Parce que la Fed' est l'un... des principaux acheteurs des... Bons du

Trésor américain pour inonder les USA de liquidités en billets de

contrefaçon avec l'espoir infondé de créer la relance économique. C'est

le dévoiement total du keynésianisme.

La bad bank de la BCE ou "monétiser" les "dettes" des banques:

(ce § est en cours de rédaction)

Pour expliquer comment la

Commission de Bruxelles va violer le Traité de Lisbonne, le Pacte de Stabilité et de

Croissance établissant l'Euro, le Traité de Maastricht... et les directives

précédentes, il est plus simple de citer Natixis qui gère sa bad bank

depuis plus d'un an.

Dans son Flash du 6 mars 2009, Natixis dans la tourmente et sombrant dans la faillite avait déjà posé les "bonnes" questions:

début de la citation >>>

"Pourquoi la BCE hésite tant à acheter des actifs ?

Alors qu’ils sont techniquement possibles, que plusieurs banques centrales ont franchi ce pas, et que le conseil des gouverneurs dit mener la discussion depuis quatre mois, la BCE n’achète toujours pas d’actifs (dettes ou actions). Nous soulevons ici les questions de principe que pose cet instrument non conventionnel et prospectons sur les réponses que la BCE pourrait trouver:

- Pourquoi réaliser des achats fermes, puisque seulement 15% des actifs éligibles sont pris en pension ? Réponse : pour aider le marché à (re)trouver un prix.

- La BCE prendrait-elle un risque par des achats fermes ? Réponse: pas plus de risque de crédit qu’en prenant les actifs en pension, mais un risque d’illiquidité.

- La BCE peut-elle contourner les banques sans créer d’asymétrie ? Réponse : non, mais la politique monétaire par les taux n’est pas symétrique non plus.

- A quoi servirait-il à la BCE de financer directement l’économie, quand la dette marchande ne représente que 3% du passif des entreprises?

Réponse: rendre les entreprises moins dépendantes des banques (credit easing). On le voit, l’assouplissement du crédit par la BCE est peu évident. Il ne faudra en aucun cas délaisser la politique de taux.

La BCE est indécise sur les achats fermes En matière de politique monétaire non conventionnelle, les banques centrales sont créatives:

- La Banque du Japon (BoJ) achète des actions, celles des banques et celles des entreprises détenues par les banques

- La Réserve fédérale américaine (Fed) achète des billets de trésorerie et les dettes émises par les agences de refinancement hypothécaire

- La Banque d’Angleterre (BoE) achète la dette à court terme des entreprises et bientôt des titres du Trésor

- La Banque nationale Suisse (BNS) émet des certificats de dette pour financer le rachat des actifs toxiques.

La BCE n’est pas en reste en matière de politique monétaire non conventionnelle et elle s’est particulièrement engagée dans la voie de l’assouplissement quantitatif pour endiguer les tensions sur le marché interbancaire. Mais elle n’a toujours pas franchi le pas des achats fermes, donc de l’assouplissement du crédit, alors que pourtant le conseil des gouverneurs dit mener une telle discussion depuis maintenant quatre mois. Techniquement, rien ne s’oppose aux achats fermes par la BCE, à l’exception des dettes publiques sur le marché primaire et des actions. Nous énumérons ici les principales questions de principe que posent les achats fermes à la BCE, pour tenter de comprendre son indécision".

<<< Fin de la citation

Et les bad banks de France?

Le Chairman Prince-Président a dit le 1er mars 2009 à Bruxelles ceci: "Est-ce que la France va avoir recours à ce que l'on appelle la "bad bank"? Non, nous préférons agir en encourageant les banques à prêter aux entreprises et aux ménages plutôt qu'en transférant sur le budget de l'Etat les pertes liées à des investissements passés dans des actifs américains douteux. Au fond, il s'agit pour nous de protéger le contribuable et c'est ce que nous avons fait bien sûr avec Dexia comme récemment avec les Caisses d'Épargne et les Banques Populaires. Faire une "bad bank", cela consiste à dire : voilà, une banque a fait des mauvais choix d'investissements, s'est perdue dans des actifs douteux aux États-Unis, eh bien désormais c'est le contribuable qui va payer en lieu et place des actionnaires de la banque."

Juste avant que AIG ne fasse faillite, la Société Générale lui avait acheté des CDS pour un montant de 62 Milliards de $. Il y a donc déjà au moins 62 Mia de positions toxiques dans la Société Générale. Mais la Société Générale avait fanfaronné il y a quelques mois en annonçant avoir déjà remboursé l'aide gouvernementale dont le montant n'était par exemple qu'une fraction de ces 62 Mia.La Société Générale rapatrie en France TOUTES ses pertes et les vend au fisc et au Trésor Public.

1] Inter Conseil Europe de la Société Générale: Les banques n'auront aucun mal à quitter les paradis fiscaux et à respecter le délai du 31 mars 2010 pour quitter les pays qui figurent sur la liste grise de l'OCDE. Les banques vont bientôt organiser une opération séduction en ce sens avec des campagnes publicitaires bucoliques. La Société Générale prouve déjà son patriotisme français et a annoncé au début de l'année qu'elle va créer entre juillet et octobre 2010 sa bad bank dans laquelle elle va rapatrier en France toutes ses positions toxiques qu'elle évalue à 35 Mia d'euros. Ceci lui permettra de "regrouper en une entité unique ces actifs peu liquides et lui permettra d'en optimiser leur gestion et leur fiscalité". La Société Générale pourra donc déduire les pertes de son résultat imposable en France. La Société Générale dispose de deux paradis fiscaux: en off shore pour les bénéfices non imposés en France, et un paradis fiscal en France pour les pertes déduisibles de l'impôt. Nous comprenons mieux pourquoi la Société Générale avait appelé ses clients dans le Telegraph du 18 novembre 2009 à se préparer à l'Effondrement Global économique et financier en exposant le "Worst-case debt scenario". La "structure de cantonnement" de la bad bank de la Société Générale sera domiciliée à La Défense dans l'une des ses filiales nommée Inter Conseil Europe. On ne connait pas la taille réelle des actifs cantonnés de cette bad bank mais on estime qu'elle sera de taille comparable celle de la bad bank de la banque d'investissement Natixis.

Si vous cherchez sur google Société Générale bad bank mon site est en A3 et A4.

Face à la petitesse d'un bloggeur indépendant et libre vous mesurez l'immensité de la médiocrité de notre démocratie?

2] Gestion Active des Portefeuilles Cantonnés - GAPC de Natixis / Banque Populaire Caisse d'Épargne a été créée en août 2009. Natixis est détenue à 72% par le groupe bancaire BPCE issu de la fusion de la Caisse d'Épargne et de la Banque Populaire. La bad bank Natixis héberge 55 Mia d'euros d'assets toxiques. La bad bank de Natixis est un "canton" baptisé "GAPC - Gestion Active des Portefeuilles Cantonnés". Vous comprenez que ces banques sont en réalité en situation de faillite comptable et ne peuvent pas dégager de bénéfices. François Pérol, nommé par le Chairman-Prince Président, est président du directoire de BPCE et président du conseil d'administration de Natixis et a jugé que la garantie sur le portefeuille GAPC avait les mêmes effets qu'une cession du portefeuille à BPCE. La taille réelle de cette bad bank n'a jamais été publiée.

Pourtant, dans cette période d'illusion de reprise économique où seuls les cours de la Bourse ont retrouvé les niveaux du début de l'année 2009, BNP-Paribas et la Société Générale ont "remboursé" au gouvernement français les aides publiques de sauvegarde des banques en rachetant comme convenu à un taux fixé à l'avance les actions préférentielles obtenues en échange de cette aide par l'État. L'État français avait fait 400 millions d'euros de bénéfice, mais la BNP et la Société Générale avaient fait 12 milliards de bénéfice avec cette "aide". En octobre 2009 le Parlement français avait voté "par erreur" une Loi pour taxer ces bénéfices, mais deux jours après le Parlement a voté une Loi annulant cette Loi.

La fusion en France de la Caisse d'Épargne et de la Banque Populaire est un bon cas d'école de ces bail outs magiques. Cette fusion (CEBP) est entrée officiellement en vigueur le lundi 23 février 2009, l'État avait recapitalisé à hauteur de 20% ce groupe, mais les positions négatives catastrophiques, les pertes de la filiale Natixis, n'ont jamais été vraiment révélées... La confusion privé / public et la continuité de l'État ont été assurées par Monsieur Pérol, ami personnel du chairman prince-président français. L'État français avait feint d'acheter le chat dans le sac. Ce n'est qu'une feinte, c'est une manière de rapatrier en métropole toutes les activités spéculatives de hedge fonds des filiales de ces deux banques, de racheter les titres toxiques dans une forme de bad bank, de redonner une "santé" financière apparente à ces deux groupes en éliminant du bilan consolidé ces positions toxiques impactées et de les faire payer par le budget de l'État et le contribuable et les générations suivantes. Le rachat de titres pourris est aussi une manière de monétiser la dette et porte le nom de Qualitative Easing. L'État "qui était en faillite" en juin 2008 selon le 1er Ministre F. Fillion et bien avant l'éclatement de la crise en Europe continentale, cet État qui n'était pas disposé à aider les services publics, dépense des sommes astronomiques pour racheter de la merde déposée par le système spéculatif irresponsable et cautionné par tous les partis politiques comme l'incontournable nécessaire. Une fois de plus je rappelle, que l'électeur est adulte et qu'il a laissé tous les partis de droite à gauche composer avec cette organisation systémique "qui tend au plein-emploi et apporte croissance et bien-être". Avant l'été 2009 il y a eu des wildcat strikes (grèves sauvages non cautionnées par les syndicats) et des émeutes en Irlande et au Royaume-Uni comme à la Sodimatex en France en avril 2010. Émeutes contre qui? Contre soi-même? L'électeur avait préféré écouter les sirènes, il va maintenant se frapper lui-même sur la tête par personne interposée? Sur certains portails agrégateurs de contestations, j'en énerve certains avec ma confiance en l'information, l'engagement et la responsabilité politique des citoyens. L'africain est victime des régimes politiques, l'Européen a choisi son régime politique et son modèle de "concurrence libre et non faussée". Le TSE ne serait jamais passé en France si les sénateurs et députés PS n'avaient pas laissé le gouvernement en place agir au Congrès de Versailles du 4 février 2008. L'Europe est même plus active que les USA dans le domaine de la globalisation appauvrissante.

Banqueroute de l'Hémisphère Nord, Grande Dépression 2

Le Club de défaisance français a créé des fusions miraculeuses

entre des banques, la Caisse d'Épargne avec la Banque Populaire d'une part, la BNP Paribas avec la Fortis

d'autre part, etc... et vous a fait croire qu'il a créé "la plus

grande banque d'Europe" et vous a vendu ce prédicat comme un gage de

félicité globale et indicible de toute puissance qui tend

de manière libre et non faussée vers le Graal du plein emploi et du

bien-être en vous racontant que leurs dettes vont être publiées

ultérieurement bien que l'État en devient actionnaire. Le bilan de

chacune des banques a été maquillé, la

part de la bulle des CDS / CDO détenue par chacune de ces

banques n'a pas été évaluée parce qu'il est autorisé

actuellement "d'assouplir" légalement les normes comptables

IFRS et des Recommandations de Bâle 2, afin d'enjoliver la

valeur au jour le jour du bilan (Zeitwertbilanzierung en

allemand, mark to market en anglais). Je vous entretiens régulièrement de la falsification comptable légalement autorisée depuis 2 ans par les organismes internationaux des normes comptables. Il est bon que le Wall Street Journal le rappelle de temps en temps: sur ces 5 derniers trimestres, les banques américaines ont sous-évalué de 42% leurs pertes. Pourquoi ne pas le faire quand le Secrétaire américain au Trésor, Tim Geithner l'a fait publiquement avec son Stress Test des 19 banques. Le Club de défaisance du

G20, qui dispose de sa flottille d'avisos-escorteurs comme les Lyons'Club, Rotary, Kiwanis, Merkel, Sarkozy..., est entrain d'organiser

une

pyramide de la falsification bilanaire à la Madoff-Ponzi,

du détournement des actifs encore sains, de la redirection

secrète des dettes vers le Trésor public qui les rachète

pour refinancer ces banques déjà trop pleines et qui confisquent les

liquidités pour se refaire une santé agréée par leurs actionnaires et

les agences de notations. Les banques & assurances, purgées

plusieurs fois depuis 2 ans brillent en faisant croire à des profits, quand elles publient et si elles publient

leurs bilans. Les banques communiquent sur des remboursements de leur part à l'État, mais ces remboursements ne correspondent pas à la recapitalisation directe ou indirecte de ces banques par l'État.

Le Club de défaisance français a créé des fusions miraculeuses

entre des banques, la Caisse d'Épargne avec la Banque Populaire d'une part, la BNP Paribas avec la Fortis

d'autre part, etc... et vous a fait croire qu'il a créé "la plus

grande banque d'Europe" et vous a vendu ce prédicat comme un gage de

félicité globale et indicible de toute puissance qui tend

de manière libre et non faussée vers le Graal du plein emploi et du

bien-être en vous racontant que leurs dettes vont être publiées

ultérieurement bien que l'État en devient actionnaire. Le bilan de

chacune des banques a été maquillé, la

part de la bulle des CDS / CDO détenue par chacune de ces

banques n'a pas été évaluée parce qu'il est autorisé

actuellement "d'assouplir" légalement les normes comptables

IFRS et des Recommandations de Bâle 2, afin d'enjoliver la

valeur au jour le jour du bilan (Zeitwertbilanzierung en

allemand, mark to market en anglais). Je vous entretiens régulièrement de la falsification comptable légalement autorisée depuis 2 ans par les organismes internationaux des normes comptables. Il est bon que le Wall Street Journal le rappelle de temps en temps: sur ces 5 derniers trimestres, les banques américaines ont sous-évalué de 42% leurs pertes. Pourquoi ne pas le faire quand le Secrétaire américain au Trésor, Tim Geithner l'a fait publiquement avec son Stress Test des 19 banques. Le Club de défaisance du

G20, qui dispose de sa flottille d'avisos-escorteurs comme les Lyons'Club, Rotary, Kiwanis, Merkel, Sarkozy..., est entrain d'organiser

une

pyramide de la falsification bilanaire à la Madoff-Ponzi,

du détournement des actifs encore sains, de la redirection

secrète des dettes vers le Trésor public qui les rachète

pour refinancer ces banques déjà trop pleines et qui confisquent les

liquidités pour se refaire une santé agréée par leurs actionnaires et

les agences de notations. Les banques & assurances, purgées

plusieurs fois depuis 2 ans brillent en faisant croire à des profits, quand elles publient et si elles publient

leurs bilans. Les banques communiquent sur des remboursements de leur part à l'État, mais ces remboursements ne correspondent pas à la recapitalisation directe ou indirecte de ces banques par l'État.Mais avec cette vague de fusions et restructurations du système financier, Timothy Geithner, Secrétaire américain au Trésor, a transformé les troubled assets, actifs toxiques, en legacy assets, actifs légués, dans son x-ième plan appellé PPIP. En sachant que la bulle des produits dérivés financiers comme les CDS/CDO est estimée à 620.000 milliards pour la planète entière, ont s'aperçoit qu'il est facile pour la complexion américano-brownienne de piper les dés. Il suffit de mentir aujourd'hui, de mater les soulèvements sociaux demain, puis de faire payer les générations futures. Le club de défaisance avec ses petits gonfaloniers néo-libéraux privés et nationalisés est entrain de relocaliser vers les dettes cumulées publiques l'aspic venimeux de la bulle planétaire des CDS / CDO et va faire peser le remboursement des dettes, dont la publication est maintenue dans le niveau glauque et sous-marin d'un avenir non daté, jusqu'en 2029 au moins sur les impôts et les déficits budgétaires de deux prochaines générations à venir à moins d'organiser une hyperinflation qui aura le même effet, c'est à dire faire payer par les habitants des pays le vol pyramidal des entreprises privées soutenues par l'État en quête de continuité. L'État préfère transférer la bulle planétaire des dettes et assets pourris du secteur privé, avant son éclatement, à une bulle publique pour organiser un deleveraging, une atténuation de l'effet de levier, en se prenant pour un apprenti sorcier et en ne se rendant pas compte qu'il organise un Weimar II au lieu de lancer au travers de la représentation démocratique de l'ONU un Bretton Woods II qui n'organise pas un trickle up effect (cherchez trickle down effect et effet de percolation) pour le compte d'une puissance dominante gérée par le club de défaisance d'un G20+. Vous connaissez le G24, le vrai, celui des pauvres et son "Groupe Intergouvernemental des 24 pour les questions monétaires internationales et le développement"? Et la Déclaration de la 7ème édition du Forum des Peuples de Koulikoro au Mali en juillet 2008?

Ceux qui croient voir un retour subit de l'amour de l'État pour la Chose Publique doivent tout aussi violemment se détromper. Le "State is bad" initié par "The road of serfdom" de von Hayek, puis de l'École de Chicago, le Consensus de Washington, Ronald Reagan, Margaret Thatcher, Tony Blair, Jean Monnet, Gerhard Schröder, Lionel Jospin qui a vendu les services publiques au secteur privatisé en respect personnel et de gauche à l'AGCS, l'accord parallèle à l'OMC,... tout ceci n'a pas empêché la consolidation du retour du Titre III du TCE, rejeté par le NON français au référendum européen, bétonné dans le transfert copié-collé du Traité de Lisbonne imposé par la gauche abstentionniste au Congrès de Versailles de février 2008. Car l'État, empressé de sauver les tricheurs systémiques, spéculateurs et escrocs conserve toujours une certaine idée de l'État, et va légitimer sa gauche-attitude passagère de nationalisation, par les caisses vides d'un budget en faillite qui ne permettra plus de maintenir les services publics et qui forcera des coupes violentes et de très fortes augmentations d'impôt comme en Irlande. Pour contenancer préventivement les futurs millions de déçus du bail out de Sarkozy face à la gestion versatile de crise et au chômage de masse, l'État fait appel à sa conscience supérieure déléguée, celle de l'OCDE qui continue à dérouler son bréviaire sur ses masses incultes et vénales. Si la rétention de l'espoir pour un État Nouveau et la contention des renouveaux de la conscience civique et politique ne devaient pas fonctionner, l'État saura organiser ses minériades roumaines privées pour conserver son Régime, à l'image de son laboratoire doom-toom d'Outre-mer où il s'essaye, pour garder en haleine son liberal fighting spirit, à se faire peur pour voir où se trouverait le point de sécession et pour étouffer dans l'œuf une éventuelle résilience créative des peuples. Les petites-gens sont toutes des nano-bonsaï qui vont ouvrir grand la bouche affamée et le porte-monnaie pour payer les frasques des flambeurs du casino et les croupiers du gouvernement.

Dans un

rapport du 3 mars 2009 intitulé "Going

for Growth" et rédigé par l'OCDE,

cette organisation lance tous azimuts un cycle de vives recommandations

destinées à entrainer les pays dans l'intensification de la

libéralisation du commerce alors que tellement de voix de la société

civile, de gouvernementaux, du secteur bancaire, du réseau industriel

conjurent en même temps l'État d'intervenir à leurs côtés pour leur

offrir sans contre-partie une aide financière, fiscale et

conjoncturelle. La libre concurrence mondiale se ferait encore mieux

pour eux si la politique de subvention du secteur agricole s'étendait à

tous les secteurs industriels et commerciaux pour renforcer leur

position concurrentielle dans le grand commerce libre, international et

non faussé. Le club de défaisance du G20 montre une fois de plus son

vrai visage. Il n'a pas l'intention de se soumettre aux lois de la libre

concurrence quand il se sent lui-même menacé par elles, et il s'affaire à

prendre sur les concurrents des parts de marché par tous les moyens.

Les plus faibles comme les PED (Pays en Développement) et les Pays ACP

(Afrique, Caraïbes, Pacifique), mais aussi les Pays de l'Europe de

l'Est, n'ont qu'à bien se tenir et s'en retourner à sarcler la terre, la

rizière ou le dvor, et à importer un maximum de produits manufacturés

provenant des pays industrialisés.

Dans un