G20 de Londres - Planche à Billets et Croissance toxique durable - Hypothèque sur 2 générations

Par Thomas, le Cimbre le 28. mars 2009, - Catégorie : Economie de bulles, crises systémiques, subprime - Lien permanent

La chancelière allemande répète le 28 mars 2009 dans le Financial Time: "This crisis did not come about because we issued too little money but

because we created economic growth with too much money, and it was not

sustainable growth. If we want to learn from that,

the answer is not to repeat the mistakes of the past. We are talking about building a new

global financial market architecture.”

>>> "Cette crise ne provient pas du fait que nous avons émis trop peu de

monnaie mais du fait que nous avons créé de la croissance économique

avec trop de monnaie, et ce n'était pas une croissance durable, disait

Angela Merkel. Si nous voulons en tirer des leçons, la réponse est de

ne pas répéter les erreurs du passé. Nous

parlons de la création d'une nouvelle architecture du marché

financier global."

Le commerce international est arrêté depuis juin 2008, et depuis le 26 mars 2009, les chiffres commencent à en être publiés. Le Japon à enregistré une chute du commerce extérieur de 49%, l’Allemagne aussi. Ce sont les champions mondiaux de l’export en valeur depuis des années.

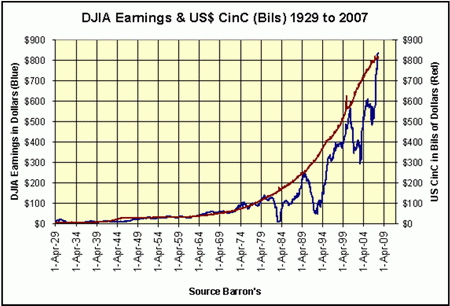

Explication de la "croissance adossée à trop de monnaie" comme l'a dit ce matin Angela Merkel au Financial Times: Graphique à droite: Il existe une corrélation sur le long terme entre le marché financier (Dow Jones Index Average Earnings, DJIA) et la Currency in Circulation - CinC, la masse monétaire en circulation. Les initiés connaissent cette corrélation qui est à attendre de la Quantitative

Easing, la planche à billet qui est mise en place actuellement très massivement par les USA, le Royaume-Uni et la Suisse. Au

plus, ils peuvent s'attendre à une croissance basée uniquement sur

l'effet technique de la finance.

Graphique à droite: Il existe une corrélation sur le long terme entre le marché financier (Dow Jones Index Average Earnings, DJIA) et la Currency in Circulation - CinC, la masse monétaire en circulation. Les initiés connaissent cette corrélation qui est à attendre de la Quantitative

Easing, la planche à billet qui est mise en place actuellement très massivement par les USA, le Royaume-Uni et la Suisse. Au

plus, ils peuvent s'attendre à une croissance basée uniquement sur

l'effet technique de la finance.

Il n'y a pas de croissance prudentielle durable à attendre de la création hystérique de monnaie (Quantitative Easing) ou du gonflement systémique de la masse monétaire selon le schéma généralisé à toute l'économie calqué sur le Madoff-Ponzi. La périodicité de la création de bulles et de l'éclatement de bulles, ne peut plus être l'espoir de la croissance économique qui "est de toute façon appuyée sur des bulles" innovantes et qui amènent le bien-être économique et qui fait tendre au plein-emploi d'une concurrence loyale, libre et non faussée.

Le G20 n'aura pas l'intention de se donner les bases d'une croissance prudentielle, sociale, écologique et durable. Le développement prudentiel dans un Bretton-Woods II, un système cohérent et démocratiquement choisi au niveau de la planète avec des instances internationales démocratiques représentatives reste une mythologie. Le déni du paquet climat/énergie commis par la holding de défaisance du G20 est la réalité tangible.

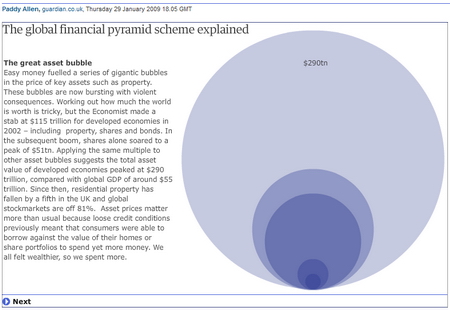

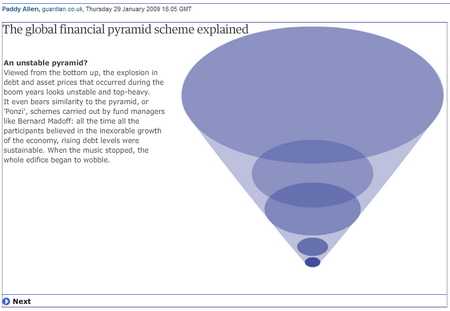

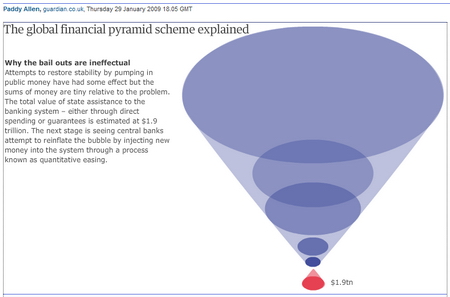

Revenons de nouveau au diaporama du journal Guardian pour vous expliquer le gonflement systémique de la masse monétaire de ces vingt dernières années. La création monétaire courante, on va dire naturelle ou habituelle, n'a été qu'un gonflement systémique qui avait l'effronterie de composer avec le risque systémique, et ceci intelligemment et de manière sûre selon les experts financiers et les agences de notation. Je vous ai déjà expliqué sur mon site l'histoire contemporaine de la privatisation de la création monétaire, ou encore la confiscation de la banque centrale par Wall Street.

Ce diaporama vous montre que tout le système bancaire n'est de toute façon qu'un système pyramidal fantasmagorique, ce qui n'a rien de nouveau, surtout depuis l'annulation par Richard Nixon, Président des USA, en 1971 de la convertibilité or du système de Bretton-Woods qui représentait une couverture en or comme garantie des monnaies. Puis l'obligation des fonds propres imposée aux banques s'est aussi légalement considérablement réduite pour approcher d'une valeur de 5 à 7%, voire de 0% pour les banques d'investissement, pour les instituts financiers dont les activités sont hautement spéculatives et à hauts risques.

Tous les chiffres que je donne à côté de ces 7 graphiques sont recopiés tel quels du diaporama publié par Dan Roberts du journal online Guardian. Billions, trillions, etc... l'essentiel est de connaître le rapport de proportion existant au niveau de cette pyramide.

En français: pour convertir les billions, et pour traduire en langue française etc...

veuillez lire la page non moins ambigüe l'anglais pratique.![]() un milliard = 10 puissance 9, soit mille millions

un milliard = 10 puissance 9, soit mille millions![]() un billion = 10 puissance 12, soit mille milliards ou un million de millions

un billion = 10 puissance 12, soit mille milliards ou un million de millions![]() un trillion = 10 puissance 18, soit un milliard de milliards ou un million de billion

un trillion = 10 puissance 18, soit un milliard de milliards ou un million de billion

1] Réserves en or de la banque centrale: (ce graphique est cliquable, pour mieux lire les chiffres)

1] Réserves en or de la banque centrale: (ce graphique est cliquable, pour mieux lire les chiffres)

Depuis que

les banques centrales ont cessé de coupler les devises au prix de l'or,

la monnaie est devenue un concept nébuleux: c'est une promesse de payer

le porteur plus qu'une provision permanente de richesse. Ce n'est pas

pour autant que les banques centrales ne détiennent pas de

substantielles réserves d'or et de devises étrangères pour palier aux

turbulences financières. Le montant de ces réserves en or est le trésor

des banques centrales qui équivaut actuellement à $845 billion exprimé en anglais, soit 845 milliards traduit en français ( ou = 0,845 trillion). C'est le point bleu foncé sur le graphique qui est

un rappel discret de combien la valeur de la monnaie peut être

l'expression de la confiance ou peut-être plutôt d'une illusion de

confiance. Il n'est pas nécessaire pour les banques centrales de

détenir une plus grande réserve d'or par ce que l'ultime réponse

qu'elles donnent à une crise sévère peut être l'impression de monnaie

sur la planche à billet. C'est effectivement ce qui est entrain de se

produire au Royaume-Uni et aux USA avec l'intervention qui porte le nom

de "quantitative easing" ou "money printing" ou "turning on the printing press" (facilitation quantitative).

Note: selon le groupe de veille, le Gold Anti-Trust Committee - GATA la moitié de la quantité d'or aurait disparu. La Réserve Fédérale et le Trésor américain manipulent subrepticement les réserves d’or pour cacher la mauvaise gestion du dollar

américain afin qu’il conserve sa fonction de monnaie de réserve du

monde. Lire la suite.

2] Le cash en circulation: la mesure la plus étroite

de la monnaie est connue par les économistes sous le nom de M0 et

comprend tous les billets de banque et les pièces en circulation ainsi

que les réserves réglementaires que les banques commerciales sont tenue

de garder avec les banques centrales. Du fait du procédé de la

formation du crédit décrit dans le tableau suivant, cette manière de

décrire la monnaie peut donner un chiffre bien plus petit que le

montant théorique du cash qui circule effectivement de manière

électronique dans l'économie mondiale. Le montant global de M0 était à

peu près de 3.9 trillions de $ en octobre 2008 (le cercle bleu extérieur).

Ce montant s'était aussi agrandi en particulier à la suite de

l'augmentation de la distribution de monnaie aux USA et en Chine. Cette

augmentation avait été induite au début des années 2000 par la baisse

par les banques centrales du taux d'intérêt à un niveau historiquement

bas pour éviter une récession due au dernier éclatement de la bulle des

investissements (crise dot-com, Enron/Worldcom). Depuis que le taux

d'intérêt mesure effectivement le "prix" de la monnaie, l'action

corrective des banques centrales pour éviter un effondrement économique

avait contribué à l'explosion de l'endettement à bon marché, ce qui a

fini par conduire à l'effondrement actuel. Certains analystes

pessimistes estiment que nous sommes entrain de vivre un

super-effondrement économique (super-slump) parce que les banques

centrales avaient failli dans leur manière d'apporter les mesures

correctrices aux problèmes qui avaient provoqué le précédent

effondrement économique.

2] Le cash en circulation: la mesure la plus étroite

de la monnaie est connue par les économistes sous le nom de M0 et

comprend tous les billets de banque et les pièces en circulation ainsi

que les réserves réglementaires que les banques commerciales sont tenue

de garder avec les banques centrales. Du fait du procédé de la

formation du crédit décrit dans le tableau suivant, cette manière de

décrire la monnaie peut donner un chiffre bien plus petit que le

montant théorique du cash qui circule effectivement de manière

électronique dans l'économie mondiale. Le montant global de M0 était à

peu près de 3.9 trillions de $ en octobre 2008 (le cercle bleu extérieur).

Ce montant s'était aussi agrandi en particulier à la suite de

l'augmentation de la distribution de monnaie aux USA et en Chine. Cette

augmentation avait été induite au début des années 2000 par la baisse

par les banques centrales du taux d'intérêt à un niveau historiquement

bas pour éviter une récession due au dernier éclatement de la bulle des

investissements (crise dot-com, Enron/Worldcom). Depuis que le taux

d'intérêt mesure effectivement le "prix" de la monnaie, l'action

corrective des banques centrales pour éviter un effondrement économique

avait contribué à l'explosion de l'endettement à bon marché, ce qui a

fini par conduire à l'effondrement actuel. Certains analystes

pessimistes estiment que nous sommes entrain de vivre un

super-effondrement économique (super-slump) parce que les banques

centrales avaient failli dans leur manière d'apporter les mesures

correctrices aux problèmes qui avaient provoqué le précédent

effondrement économique.3] Le système traditionnel des banques: les populations se sont lentement mises à percevoir que toutes les banques sont par nature instables depuis qu'il y avait eu le "run" sur la 5ième banque britannique faillitaire, la Northern Rock. Conformément à un système appelé "réserves bancaires fractionnaires", les banques sont autorisées à prêter plusieurs fois le montant qu'elles ont en dépôt, parce qu'il est supposé que tous les déposants ne sont pas censé réclamer en même temps leurs dépôts. En contrepartie les banques commerciales sont obligées de garder avec la banque centrale un noyau de réserves (exemple: 1 euro pour 4 euros prêtés). Si vous déposez 100 euros, la banque peut prêter 80 euros pour un emprunteur qui achète une automobile. Le constructeur automobile dépose lui-même 80 euros à sa banque qui peut prêter 64 euros, etc... C'est ainsi que sont créés au maximum 360 nouveaux euros. Comme les banques inventent toujours des manières de plus en plus sophistiquées d'encourager à emprunter et comme les taux d'intérêts avaient été maintenus à un niveau historiquement bas, ce mouvement avait dépecé les actifs (ou les emprunts devant être remboursées) à la bulle mondiale de 39 trillions de $ détenus par l'ensemble des banques commerciales selon la Banque des Règlements Internationaux (BRI ou définition Wiki).

Le Secrétaire américain au Trésor, Timothy Geithner, du Gouvernement Obama vient d'admettre le 14 février 2009 que "dans le système financier américain, 40% des crédits à la consommation avaient été rendus possibles parce que des personnes achètent des emprunts, les mettent ensemble et les revendent. Parce que cette source vitale de crédit s'est gelée, aucun plan ne connaitra le succès tant qu'il n'aidera pas à relancer le marché des titrisations des créances pour des emprunts sains contractés pour la consommation ou pour les affaires des PME comme de grands groupes". 40% est un chiffre exorbitant. Près de la moitié des crédits proviennent de la titrisation. Vous avez bien lu, Geithner souhaite simplement lancer la prochaine bulle des crédits et du Système de risques. Il rejoint en ce sens Alan Greenspan qui avait entretenu le crédit avec sa politique d'argent facile et à l'aide de deux entreprises de crédit hypothécaire parabubliques, la Fannie Mae et la Freddie Mac.

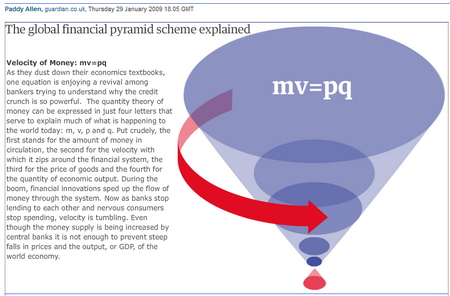

8] La vélocité de la monnaie, mv = pq: Si les banquiers sont entrain de dépoussiérer leurs manuels d'économie, une équation est entrain de jouir d'une renaissance parmi eux qui essayent de comprendre la raison de la puissance du credit crunch, la raréfaction des liquidités (les banques ne prêtent plus ni entre elles, ni aux particuliers ou aux entreprises). La théorie quantitative de la monnaie peut s'exprimer simplement en quatre lettres qui permettent d'expliquer une grande partie de ce qui se passe actuellement dans le monde: m, v, p et q.

La théorie quantitative de la monnaie est nécessairement fondée sur un contexte que l'on nommera "présupposés", c'est-à-dire que si le contexte décrit dedans n'est pas vérifié, la théorie ne marchera pas de la manière décrite.

- C'est la variation de la masse monétaire qui provoque la variation des prix nominaux, donc le contrôle de la masse monétaire permet de contrôler l'inflation. (C'est pourquoi je vous ai écrit il y a quelques semaines que tous ces Plans dit de Sauvetage, de Restitution de la confiance, TARP (Trouble Assets Relief Programme) et Plan-s européen-s avec leurs "Boîtes à outils" vont mener directement à une hyperinflation, c'est à dire à Weimar 2. L'offre de monnaie est exogène.)

- Les agents économiques sont rationnels. Ils ne sont pas victimes de l'illusion monétaire, c'est à dire qu'il sont parfaitement conscients des prix relatifs (prix d'un bien par rapport à un autre) et ne regardent pas les prix nominaux (prix noté sur l'étiquette).

- Les prix nominaux sont parfaitement flexibles, à la hausse comme à la baisse.

- La production effective est égale à la production de plein emploi (la production ne peut pas être supérieure).

La première formulation de la théorie quantitative de la monnaie remonte au travaux Jean Bodin en 1568. Ses travaux portaient sur les effets inflationnistes de l'arrivée de l'or en provenance du Nouveau Monde.

Les classiques ont formalisé la théorie quantitative suivante: M * V = P * Q

Q est la production d'une économie pendant une période donnée,

P est le niveau des prix,

donc P * Q représente la quantité d'argent échangée.

M est la quantité de monnaie en circulation dans une économie pendant cette même période.

V est la vitesse de circulation de

la monnaie, c'est à dire le nombre de fois qu'une même unité de monnaie

permet de régler des transactions pendant la période considérée.

Pendant

le boom, les inventions de nouveaux produits financiers dérivés ou

titrisés ont accéléré le flux de monnaie au travers du système

financier. 1 euro mis en circulation était réutilisé 360 fois en temps

normaux sur le marché; dans le monde de la finance on disait que le

long terme commence après 10 minutes. Maintenant que les banques cessent de prêter de l'argent entre elles (voir le taux Libor

et Euribor qui sont l'indice de confiance interbancaire) et que les

consommateurs nerveux cessent de consommer, la vélocité de la

circulation de monnaie s'écroule. Et en ce moment justement la masse

monétaire est gonflée par les banques centrales. Mais ce n'est pas

suffisant pour prévenir en un premier temps l'effondrement des prix, de

la production, du PIB et de l'économie mondiale. Nous sommes en ce

moment dans un schéma en U, avec une décélération fracassante (hard landing),

avec une situation de récession et de très grave crise sociale voire de

climat insurrectionnel au bas du U, puis dans environ 4 ans à une

hyper-accélération quand ces masses monétaires seront remises en

mouvement dans l'économie. Cette hyper-accélération tendra vers

l'hyper-inflation.

Maintenant que les banques cessent de prêter de l'argent entre elles (voir le taux Libor

et Euribor qui sont l'indice de confiance interbancaire) et que les

consommateurs nerveux cessent de consommer, la vélocité de la

circulation de monnaie s'écroule. Et en ce moment justement la masse

monétaire est gonflée par les banques centrales. Mais ce n'est pas

suffisant pour prévenir en un premier temps l'effondrement des prix, de

la production, du PIB et de l'économie mondiale. Nous sommes en ce

moment dans un schéma en U, avec une décélération fracassante (hard landing),

avec une situation de récession et de très grave crise sociale voire de

climat insurrectionnel au bas du U, puis dans environ 4 ans à une

hyper-accélération quand ces masses monétaires seront remises en

mouvement dans l'économie. Cette hyper-accélération tendra vers

l'hyper-inflation.

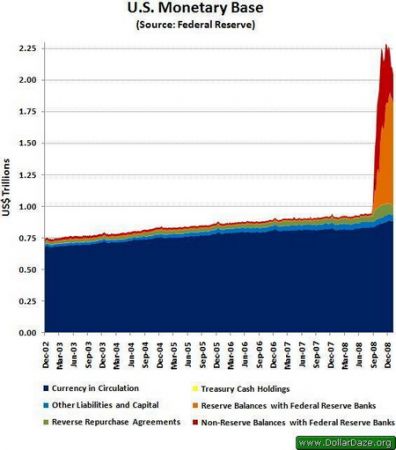

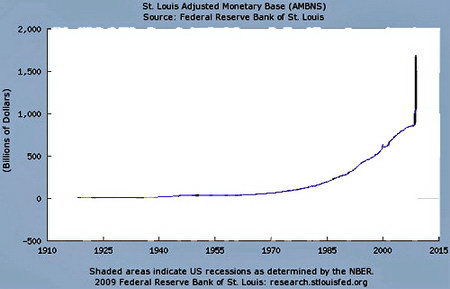

Il faut se souvenir que les USA ont presque triplé la masse monétaire pendant l'année 2008, alors qu'elle avait simplement augmenté sur les 200 dernières années précédentes. Le 1er tableau à gauche vient d'être publié par la Fed', la Banque Centrale américaine et par le site DollarDaze, et montre la masse monétaire américaine jusqu'au 12février 2009; le 2ème tableau ci-dessous à droite montre l'évolution de la masse monétaire américaine de 1914 à 2008. De 2000 à 2008 la masse monétaire de l'Eurozone a augmenté de 91%, et celle du Royaume-Uni de 136%.

Pour le Royaume-Uni aussi, la Golden Decade de la "croissance" de 1998 à 2008 était une aberration. Les

politiciens, les économistes, les ministres des finances, les

gouverneurs des banques centrales sont populistes, administrent le faux

médicament au faux malade en faisant en faux constat, celui du credit

crunch, de la raréfaction des liquidités, qu'il faut compenser de

manière la plus amorale qui soit, c'est à dire en plombant pour des

générations la dette publique, en faisant racheter par le Trésor Public

des trillions de créances toxiques détenues par les banques suite à

leurs spéculations compulsives d'escrocs cupides et irresponsables à la

Madoff. Plus tard, une fois que nous serons au fond de la récession, au

fond du U, les mêmes acteurs vont payer les dettes publiques en les

faisant fondre avec une hyper-inflation comme après les années 30, et

les banques pourront continuer impunément leurs activités de bulle et

leurs enrichissements compulsifs et maladifs. Car l'objectif de tous

les économistes est la croissance vaille que vaille, aucune réflexion

n'est faite sur une croissance qualifiée, voire une "décroissance conviviale", une croissance durable ou un green new deal.

Les

politiciens, les économistes, les ministres des finances, les

gouverneurs des banques centrales sont populistes, administrent le faux

médicament au faux malade en faisant en faux constat, celui du credit

crunch, de la raréfaction des liquidités, qu'il faut compenser de

manière la plus amorale qui soit, c'est à dire en plombant pour des

générations la dette publique, en faisant racheter par le Trésor Public

des trillions de créances toxiques détenues par les banques suite à

leurs spéculations compulsives d'escrocs cupides et irresponsables à la

Madoff. Plus tard, une fois que nous serons au fond de la récession, au

fond du U, les mêmes acteurs vont payer les dettes publiques en les

faisant fondre avec une hyper-inflation comme après les années 30, et

les banques pourront continuer impunément leurs activités de bulle et

leurs enrichissements compulsifs et maladifs. Car l'objectif de tous

les économistes est la croissance vaille que vaille, aucune réflexion

n'est faite sur une croissance qualifiée, voire une "décroissance conviviale", une croissance durable ou un green new deal.

___________________________________________________

Voir aussi en ligne ma série d'articles: Bretton Woods 2, Green New Deal

Commentaires

La loi des systèmes implique ces effets secondaires. La création de monnaie enfle de façon hyperbolique parce qu'auncun frein n'a été prévu par nos apprentis sorciers du libéralisme. D'où effectivement l'éclatement de la bulle tôt ou tard. Trop de pression. Le plus grave est que cette inflation était dissimulée dans le capital des banques, sans qu'elles ne le sachent vraiment : trop de banques, trop d'argent partout : il ny a pas de mystère. C'était prévisible et prévu par quelques économistes lucides. Quant aux européennes, gardez vos illusions. Encore une fois, quand un système est lancé, il est impossible de l'arrêter. Le système européen doit d'abord éclater, avant de renaître sous une autre forme plus réaliste.