Banqueroute de la Zone Euro: Irlande, Italie, Grèce, Autriche - Eclatement de la bulle des CDS et des Obligations d'Etat

Par Thomas, le Cimbre le 6. mars 2009, - Catégorie : Economie de bulles, crises systémiques, subprime - Lien permanent

Le néolibéralisme

a plongé le monde dans le plus grand désastre depuis Hitler et Staline.

Deux générations futures vont payer au moins jusqu'en

2029 pour le monde (de "croissance") qui a été cassé par un système voulu par leurs parents.

Le néolibéralisme

a plongé le monde dans le plus grand désastre depuis Hitler et Staline.

Deux générations futures vont payer au moins jusqu'en

2029 pour le monde (de "croissance") qui a été cassé par un système voulu par leurs parents.

Aujourd'hui

la Banque centrale du Royaume-Uni démarre officiellement l'impression

de vrais-faux billets (150 milliards de £ = 10% du PIB). Mais pour quoi faire? Ouvrir la trappe à

liquidités? Le même quantitative easing va aussi démarrer

dans quelques jours à la BCE, la Banque Centrale Européenne. Mais pour

quoi faire? Les baisses des taux d'intérêt directeurs des banques

centrales ramènent ce taux à la valeur voisine de zéro. Mais pour quoi

faire? Les banques centrales se transforment elles-mêmes en bad banks et

rachètent directement aux systèmes bancaires pourris leurs bulles de

créances pourries, leurs CDS et CDO et tous leurs assets qui ne sont

plus que des valeurs négatives si on les intégraient encore dans un

système comptable. Mais pour quoi faire? Les systèmes comptables des

banques sont autorisés à "assouplir" leurs normes et standards afin de

ne pas révéler en une fois et trop violemment leurs trous dans lesquels

ils ont toutes ces positions négatives, les créances irrécouvrables des

entreprises de l'économie réelle qui deviennent à leur tour

défaillantes, et les penny-stocks, ces paquets d'actions que ces

entreprises ont déposées auprès des banques en guise de garantie. Entre

temps ces actions ne valent plus rien, sinon deux centimes, et sont en

réalité la face réelle de l'économie en faillite.

-----------------------------------------

Les mises à jour sur la crise obligataire grecque de 2009 à 2010 >>>

1] Libre circulation des capitaux: Wall Street, Goldman Sachs, JP Morgan ont aidé 10 ans la Grèce à tricher:

2] La Grèce, victime de l'Euro, du Traité de Lisbonne, des Directives EU, de l'Euro-Groupe, d'ECOFIN

Mais il est bon de lire l'historique ci dessous >>>

-------------------------------------------------------------------

Depuis octobre 2008 la Fed', la Banque centrale américaine, pratique le Quantitative Easing (planche à billets) et le creative easing (rachat des assets pourris indirectement par garantie de l'État ou par nationalisation) ce qui n'empêche pas la série des grandes faillites, la récession et le chômage. Depuis juin 2008 les USA ont détruits 4,4 millions d'emploi, plus de la moitié simplement lors des 4 derniers mois, 651000 en février 2009 (Bureau of Labor Statistics). A l'annonce de ces chiffres, les investisseurs étaient soulagés et les indices boursiers Dow Jones et Nasdaq ont augmenté "parce que des chiffres encore plus graves étaient redoutés" selon le Wall Street Journal. Le quantitative easing (QE) n'est qu'une très grave fuite en avant et ajoute pour le compte des contribuables et de l'État une gigantesque bulle à la bulle du millénaire [ 1) Subprime, 2) CDS / CDO ]. Cette bulle va se transformer en hyperinflation comme sous la République de Weimar après une phase actuelle de déflation, puis de récessflation. C'est le U-shape, le schéma en U, où le fond du U est très plat. La création monétaire par la planche à billet n'a toujours rien de plus "moral" que la privatisation de la création monétaire qui était organisée à l'échelle des USA par le système Alan Greenspan/Fannie Mae/Freddie Mac et tout l'appareil systémique bancaire et simili-bancaire. Freddie Mac et Fannie Mae n'arrêtent pas d'être tous les deux mois en faillite et sont sauvés depuis septembre 2008 déjà 4 fois par les bail outs. Au G20 de Londres du 2 avril, il ne faudra pas seulement définir "les principes du nouveau système bancaire", mais il faudra aussi définir les principes du système monétaire et se demander si la privatisation de la création monétaire fait partie du IIIème millénaire, tout comme l'indépendance de la banque centrale, et tout comme les octrois d'indépendance qu'elle distribue aux banques commerciales auprès d'elle. Bien sûr il faudra ressortir l'Homme de son clone volatile et variablement ajustable dans lequel le néo-libéralisme l'a transmuté.

En France nous avons pinocchio, le chômage n'a augmenté que de 90.000 personnes. En Allemagne les chiffres sont publiés.

Sur le premier graphique à gauche, "Böses Errwachen nach dem Jobwunder - Mauvais réveil après le miracle de l'emploi", le nombre des chômeurs est exprimé en millions.

Sur le premier graphique à gauche, "Böses Errwachen nach dem Jobwunder - Mauvais réveil après le miracle de l'emploi", le nombre des chômeurs est exprimé en millions.Sur le second graphique: "Sprunghafter Anstieg der Kurzarbeit - Augmentation versatile du temps partiel", les chiffres des "cas" déclarés à l'Agence pour l'Emploi sont exprimés en centaines de milliers.

Sur le troisième graphique, "Les travailleurs intérimaires sont d'abord licenciés - Zeitarbeiter werden zuerst entlassen", les chiffres sont exprimés en centaines de milliers.

Ces chiffres sont les chiffres officiels, et comme en France ou aux USA, les méthodes de calculs sont manipulées et ne correspondent pas aux normes internationales du BIT - Bureau International du Travail qui dépend de l'ONU. Pour connaître les Vrais Chiffres du Chômage, allez sur le site spécialisé actuchomage.org et sur l'Observatoire des Inégalités, et la Répartition des richesses France, la productivité du Travail et le nombre des jours de grève en France.

La banqueroute d'État des USA est attendue pour juin 2009. La Californie, l'Oregon et l'Arkansas sont en situation de faillite technique et attendent de l'annoncer et payent avec des IOU notes, ces reconnaissances de dette écrites sur un coin d'une feuille volante. Le système bancaire du Royaume-Uni est aussi en faillite. L'Irlande fête encore la St Patrick.

Le gouvernement britannique Gordon Brown va lancer le plus grand bail out de toute l'histoire économique du Royaume-Uni pour une valeur de £575 billions (plus d' 1/2 trillion) en rachetant les assets toxiques détenus par les banques les plus atteintes la RBS (Royal Bank of Scotland déjà nationalisée à 92%) et la Lloyds (qui sera ainsi nationalisée à 72%). Le rachat des créances pourries s'appelle "swapping assets for cash - changer les assets pour du cash". Ce montant de £575 billions représente 23% du PIB britannique. Autrement dit, le gouvernement britannique dépense des sommes folles pour faire semblant de remettre les comptes à zéro en faisant disparaitre les dettes du système bancaire britannique en faillite. Le système bancaire britannique est mort. Vous avez compris? Mort. Après ceci, aucune mesure de relance n'est encore lancée. Il faudra alors emprunter des trillions en Obligations d'État - Sovereign Bonds sur le marché mondial des capitaux. Qui va prêter? Ceci renforce l'opinion que le Royaume-Uni est en réalité en cessation de paiement. Plus bas dans cet article, vous allez regarder la valeur de la signature de l'État du Royaume-Uni que l'on peut évaluer avec le montant en points de base et en spreads par rapport à d'autres États européens.

L'Office for National Statistics a estimé que le bail out total de toutes les banques de la Grande-Bretagne représentera une somme de £1,5 trillion soit entre 70% et 100% du PIB britannique. La Grande-Bretagne devra alors faire comme l'Irlande, augmenter massivement les impôts, couper très sévèrement les dépenses publiques d'infrastructure et dans les services publics, etc...

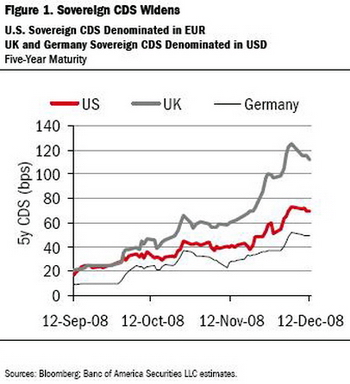

J'ai directement traduit ci-dessous un article du Frankfurter Allgemeine Zeitung du 6 Mars 2009. Ce journal est de centre-droit et du point de vue linguistique et intellectuel, le meilleur journal allemand de l'Allemagne. Francfort est la ville des banques et le siège de la BCE. Mes étudiants ne parlent pas de Frankfurt, mais de Bankfurt. Après cet article, vous verrez que même ce journal allemand a succombé à cette tendance de ne pas dévoiler la même sinistre réalité pour l'Irlande, pour le Royaume-Uni et pour les USA. Cette mode de la subtilisation internationale de cette autre face de l'information atlantique, qui a aussi à sa tête Dr. Doom - Nouriel Roubini en personne, fait partie de ce que j'appelle le Poker Dénonceur; à chaque partie au suicide collectif de dénoncer la tragédie de l'autre avant cet autre lui-même. Il est extrêmement difficile aussi de trouver sur le web un graphique où l'on peut comparer les spreads des CDS et des Obligations d'État du Royaume-Uni et des USA en comparaison avec ceux que vous voyez ci-dessous.

Début de l'article >>>

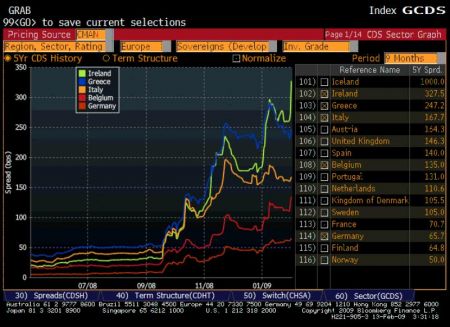

"Le fantôme se propage en Europe – le fantôme de la banqueroute d'État. Les investisseurs sont alarmés par l'énorme prime des Credit Default Swaps (ndtr: en allemand le Kreditausfallversicherung garantit un créancier contre les risques de faillite du débiteur) pour des pays européens de la Zone-Euro comme la Grèce, l'Irlande, l'Autriche. Les Credit Default Swaps sur des Obligations de l'État irlandais à 5 ans sont passés en un an de 300 à 360 points de base

(Sur le tableau cliquable à droite, les spreads sont à gauche, les CDS sont à droite. Les spreads montrent les taux d'intérêts offerts pour des Obligations d'État; plus ils sont élevés, moins la solvabilité d'un État est garantie et plus sa signature est de mauvaise foi).

(Sur le tableau cliquable à droite, les spreads sont à gauche, les CDS sont à droite. Les spreads montrent les taux d'intérêts offerts pour des Obligations d'État; plus ils sont élevés, moins la solvabilité d'un État est garantie et plus sa signature est de mauvaise foi). Ceci représente un taux d'intérêt de 3,6% pour la somme à garantir. Si un investisseur désire assurer contre la défaillance un montant d'1 million d'euros en Obligations de État irlandais, il devra verser une prime d'assurance de 36.000 euros par an (Note du traducteur: la dégradation est exceptionnellement rapide, au 1er octobre 2008 la prime CDS était de 62.000 euros pour 1 billion emprunté).

Ce chiffre exprime le fait que les investisseurs craignent que les mesures de soutien pour le système bancaire irlandais en extrême difficulté pourraient être dépassées par une récession qui s'aggrave quotidiennement. A ceci s'ajoutent les difficultés structurelles qui résultent de l'éclatement de la bulle immobilière en Irlande. Cependant, l'ancien Tigre celtique peut toujours se refinancer à des conditions étonnement très favorables sur le marché des capitaux. L'Irlande n'offre qu'un taux d'intérêt de seulement 3,9% pour les Obligations d'État à trois ans qu'elle a émis cette semaine pour un volume de 4 milliards d'euros.

D'autres pays européens, pour lesquels le montant des primes des CDS s'est propulsé vers le haut, payent des taux d'intérêts modérés pour leurs Obligations d'État qu'ils émettent: le Portugal doit payer 4,75% pour des Obligations d'État à dix ans représentant un montant de 4 milliards d'euros. Le taux d'intérêt que la Grèce doit payer est de 4,3% pour des Obligations d'État à dix ans d'un montant de 7 milliards d'euros. Comme pour les emprunts des entreprises, le taux d'intérêt relativement bon marché est à rapprocher du bas niveau général des taux d'intérêts.

La BCE a baissé jeudi le taux directeur de 50 points de base à 1,5% pour la Zone Euro. Ceci n'empêche pas que les emprunteurs ayant de faibles garanties payent en ce moment des surprimes de risque à un niveau record par rapport à des titres comme des Obligations d'État. Sur la base d'un bas niveau général des taux d'intérêt, les coûts pour des nouveaux emprunts à long terme s'orientent aussi malgré tout vers un niveau relativement avantageux.

La prime de risque des CDS pour des emprunts d'État à 5 ans est en Grèce de 2,65%. En Allemagne elle est de 0,88%. Le rendement des Obligations d'État grecques représente un taux d'intérêt supérieur de 281 points de base par rapport à leurs équivalents allemands. Le rendement des Obligations de l'État allemand est de 2,16%. (ndtr: le rendement est le taux d'intérêt que l'État propose de payer à l'investisseur par coupons sur ces Obligations d'État. En ces temps où le Dow Jones a perdu 26%, les investisseurs se réfugient dans les Obligations d'État. Une bulle est ici en voie d'apparition).

Dans un marché parfait, les différences (Spreads) pour les risques de défaillance (CDS) devraient correspondre à la différence de rendement des Obligations d'État correspondantes. Mais avec 177 points de base, la différence des CDS est de plus de 100 points de base en dessous de l'augmentation du spread des Obligations de l'État grec par rapport aux Obligations de l'État allemand.

Pour Jan Holthusen, Directeur de Fixed Income Research de la DZ Bank, ce différentiel est à ramener à la préférence très marquée des investisseurs pour de la liquidité. Les Obligations de l'État allemand sont clairement plus liquides que leurs équivalents grecs. Selon Holthusen, ce sont les plus petits pays qui doivent supporter le poids de cette différence. Le marché des CDS réagit en règle générale plus rapidement que le marché des emprunts, parce que ce marché est fondamentalement plus liquide. Ceci explique que le déroulement des activités est aussi plus volatile sur ces marchés sensibles. Les marchés des emprunts ne doivent pas obligatoirement courir derrière les orientations du marché des CDS. Et justement quand il commence a y avoir des mouvements exagérés sur ce dernier, selon Holthusen.

Le marché des CDS réagit alors plus rapidement aux évolutions que le marché des obligations. Ceci rend le marché des CDS, mais aussi les exagérations (bulle), plus sensibles. Un exemple est l'Irlande: la prime d'assurance des CDS de 360 points de base correspond à une cotation "BBB+". En ce moment l'Irlande obtient encore la meilleure notation avec "AAA" pour ses garanties générales et sa crédibilité internationale face à la dette souveraine irlandaise. Il est sûr qu'il faille compter avec un déclassement. [...]

Pour Holthusen, l'augmentation de la prime de risque pour l'Autriche est aussi trop forte sur le marché des CDS. La crise en Europe de l'Est a mis sous pression l'Autriche. Les créances des banques autrichiennes (comme la Erste Bank ou Raiffeisen International) envers l'Europe de l'Est s'élèvent en ce moment à 278 milliards de $. Cette somme est à peu près équivalente au PIB autrichien. Les Obligations de l'État autrichien ont un rendement supérieur de 97 points de base par rapport aux Obligations de l'État allemand. La prime d'assurance pour les créances envers la République d'Autriche coûte actuellement 264 points de base et est ainsi tout autant élevée que pour la Grèce.

Tout fonctionne à l'inverse pour le Portugal où un renchérissement de la prime des CDS est attendu.

Le Portugal a une dette extérieure de 200% de son PIB."

<<< Fin de l'article de la FAZ

-------------------------------------

L'agence Fitch Rating a annoncé vendredi 6 mars 2009 qu'elle réduisait à "négative" la perspective de la note de la dette souveraine irlandaise et qu'elle pourrait priver Dublin de sa note AAA en raison de la détérioration de ses finances publiques. La décision résulte de la publication d'informations décevantes sur la performance des recettes de l'État, qui souligne un net repli des recettes fiscales sur la période janvier-février 2009. Sur le deux premiers mois de l'année 2009, les recettes fiscales ont chuté de 24 %, incitant le Premier ministre Brian Cowen à demander l'adoption d'un collectif budgétaire exceptionnel censé contenir le déficit public à 9,5% du PIB. Fitch va réévaluer les perspectives à moyen terme des finances publiques irlandaises à la lumière de la détérioration de ses perspectives en matière de recettes fiscales, des prochaines décisions politiques et de l'aggravation des conditions économiques. Un placement sous surveillance avec implication négative résulte généralement sur une décision concernant la note dans les trois à six mois. Cela intensifierait donc les challenges auxquels est confronté le gouvernement irlandais, alors qu'il tente de resserrer la politique fiscale plus que prévu au milieu d'une sévère récession. Pour tempérer les agences de notation comme Ficht et Bloomberg, le gouvernement de Brian Cowen annonce un nouveau collectif budgétaire pour avril 2009. La Confédération syndicale ICTU (Irish Congress of Trade Unions), à l'origine de la manifestation géante du 21 février, organise des grèves générales à l'échelle nationale à partir du 30 mars 2009.

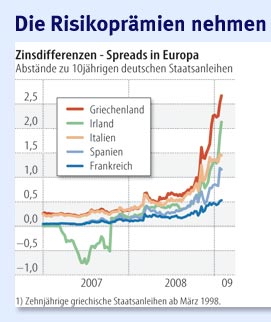

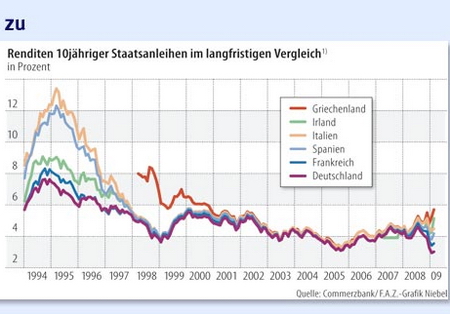

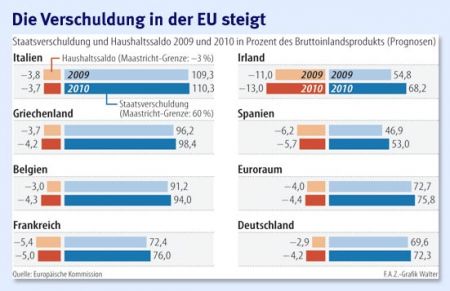

Vous avez ci-dessous le tableau sur les spreads que j'ai reproduit le 11 janvier dans un article sur mon site.

Il est intitulé "Risikoprämien nehmen zu - Les primes de risque augmentent".

Le tableau de gauche montre les spreads pour 5 pays de l'Euro-Zone.

Le tableau de droite, le rendement à dix ans des emprunts d'État.

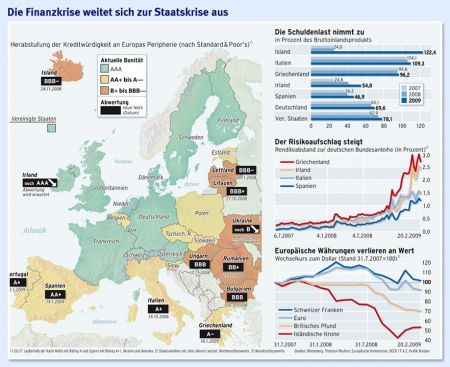

Vous pouvez voir sur l'infographie cliquable à droite

le calendrier européen des actuelles ou prochaines banqueroutes d'État

pour le début

de l'année 2009 selon la référence S&P (Standard & Poor's), qui

fait mondialement autorité. Ce tableau de Bloomberg/Reuters/OCDE/FAZ date d'il y a 3 semaines; entre temps la situation s'est aggravée. A l'intérieur de l'Allemagne, on ne voit

pas le Land fédéral du Schleswig-Holstein qui est presque en faillite. L'Irlande est déjà en

faillite technique mais n'a pas

encore demandé l'aide au FMI. Bruxelles tentera de s'y opposer par un troc contre un YES au second référendum pour le Traité de Lisbonne. Au Royaume-Uni toutes les banques sont en faillite technique, en faillite officielle, nationalisées en cachette par rachat du contenu des poubelles ou directement nationalisées. Dans le graphique

du milieu à droite vous voyez les spreads,

c'est à dire la hauteur du taux d'intérêt offert par un État sur ses

Bons du Trésor qu'il met sur le marché. Plus leurs taux sont élevés, plus

l'État a du mal à attirer l'investisseur. L'écart entre les spreads

à l'intérieur de la Zone Euro ou de l'UE est un énorme facteur de

déstabilisation de l'Euro et de l'UE. Le graphique du haut montre les

dettes cumulées (Critère de Maastricht 60% du PIB).

Vous pouvez voir sur l'infographie cliquable à droite

le calendrier européen des actuelles ou prochaines banqueroutes d'État

pour le début

de l'année 2009 selon la référence S&P (Standard & Poor's), qui

fait mondialement autorité. Ce tableau de Bloomberg/Reuters/OCDE/FAZ date d'il y a 3 semaines; entre temps la situation s'est aggravée. A l'intérieur de l'Allemagne, on ne voit

pas le Land fédéral du Schleswig-Holstein qui est presque en faillite. L'Irlande est déjà en

faillite technique mais n'a pas

encore demandé l'aide au FMI. Bruxelles tentera de s'y opposer par un troc contre un YES au second référendum pour le Traité de Lisbonne. Au Royaume-Uni toutes les banques sont en faillite technique, en faillite officielle, nationalisées en cachette par rachat du contenu des poubelles ou directement nationalisées. Dans le graphique

du milieu à droite vous voyez les spreads,

c'est à dire la hauteur du taux d'intérêt offert par un État sur ses

Bons du Trésor qu'il met sur le marché. Plus leurs taux sont élevés, plus

l'État a du mal à attirer l'investisseur. L'écart entre les spreads

à l'intérieur de la Zone Euro ou de l'UE est un énorme facteur de

déstabilisation de l'Euro et de l'UE. Le graphique du haut montre les

dettes cumulées (Critère de Maastricht 60% du PIB).En juin 2009, le taux d'intérêt des Bons du Trésor US à 10 ans est de 3.86%, donc plus élevé que l'Irlande ou la Grèce, en quasi banqueroute d'État. C'est une tragédie nationale et ceci est la mesure du manque de confiance des investisseurs face à l'État US.

Je rappelle que la Grèce avait triché pour accéder à l'Euro en falsifiant sa comptabilité nationale. Ses critères de convergences étaient tous faussés et sa dette cumulée n'avait jamais réussi à descendre en dessous de 90% alors que le critère de Maastricht exige de ne pas dépasser 60%. La Grève n'avait fait que d'anticiper la violation concertante et générale des critères de Maastricht et le déni d'Europe qui avait été officiellement lancé le 12 novembre 2008. Peut-on lui en vouloir d'avoir triché 10 ans avant les autres qui violent les critères avec joie et empressement?

Le grand écartement entre les rendements des Obligations d'État (spreads) des Pays membres de la Zone Euro, et la peur qui y est liée à l'éventuelle banqueroute d'État de l'un d'entre eux comme la Grèce, l'Irlande, l'Autriche ont conduit Joaquín Almunia, commissaire européen chargé aux affaires économiques et monétaires dans la Commission Barroso, à faire quelques insinuations: "Si une telle crise surgissait dans un Pays de la Zone-Euro il y a une solution avant que ce pays ne sollicite l'aide du Fonds Monétaire International (FMI)". D'une manière ou d'une autre une aide sera apporté à ces pays.

Almunia n'a pas précisé en quoi consisterait cette "solution". Il n'est pas avisé d'en parler publiquement, selon lui, "mais nous nous sommes préparés intellectuellement, politiquement et économiquement." D'autres politiciens tiennent de propos semblables depuis quelques jours. Le Président de la Banque Centrale allemande, Axel Weber, a expliqué "qu'il peut très bien se représenter des aides ciblées pour certains Pays de la Zone Euro en cas d'aggravation de la situation, qui n'existe pas pour l'instant". Le Ministre des finances fédéral allemand Peer Steinbrück (SPD appartenant à la Grande Koalition Angela Merkel) qui est opposé à l'origine contre toute aide, a dit que l'Union Européenne en tant que telle se devra d'apporter son aide si l'un des Pays membres de la Zone Euro tombait dans de graves difficultés de trésorerie. La Chancellerie de Berlin ne veut pas évoquer de telles situations, mais elle laisse entendre qu'elle se prépare à une telle éventualité.

Les difficultés financières d'un pays comme la Grèce ou l'Irlande deviendront un problème pour l'Union Monétaire européenne, parce que le pays concerné ne pourra pas lancer la presse à billet, comme le Royaume-Uni ou les USA, pour atténuer les difficultés ou ne pourra pas dévaluer sa monnaie ou laisser filer sa valeur sur les marchés internationaux. C'est pourquoi la Clause européenne de no bail out (règle de non garantie - no bail out rule) en cas de défaut d’un État Membre prend aujourd'hui toute sa dimension.

L’idée du no bail out était, dans une zone monétaire avec politique monétaire unique et commune, d’éviter les comportements non coopératifs (dits de passager clandestin) d’État dépensant sans compter et bénéficiant par ailleurs de la politique monétaire unique plus avantageuse de la BCE en termes de bas niveaux d’intérêts. D’où l’idée de critères limitant les déficits et dettes publiques instaurés à Maastricht. Pour autant il est bien précisé dans le Traité de Maastricht dans la partie traitant de la politique économique et monétaire (Titre VI) que "lorsque un État membre connaît des difficultés ou une menace sérieuse de graves difficultés, en raison d'événements exceptionnels échappant à son contrôle, le Conseil, statuant à l'unanimité sur proposition de la Commission, peut accorder, sous certaines conditions, une assistance financière communautaire à L'État membre concerné (article 103 A alinéa 2)." Vous comprenez que tous les bavardages de Joaquín Almunia, de Peer Steinbrück, d'Angela Merkel, etc... sont destinés à retarder la prise de conscience de l'opinion publique européenne et de la Zone euro et à ne pas encore révéler la vérité qui pourrait aussi mettre à la lumière le caractère non achevé de l'Union monétaire européenne. L'Union monétaire européenne était déjà un non sens tant qu'il n'y a pas de gouvernance européenne macro-économique et fiscale.

Selon l'Article 103, paragraphe 1, du Traité de l'Union, la Communauté européenne n'apporte pas sa garantie pour les engagements à des gouvernements centraux, des autorités territoriales souveraines régionales ou locales ou à d'autres autorités relevant du droit public, des entreprises publiques des États membres. Il en va de même pour chacun des États membres envers la Communauté européenne.

L'Article 101 du Traité de l'Union interdit aussi à la BCE d'accorder des facilités de crédit à des États membres de la Zone euro ainsi que d'acquérir des Obligations d'État (creative easing). Des aides financières sous forme de crédit, comme celles qui viennent récemment d'être accordées à la Hongrie et à la Lettonie, ne peuvent être revendiquées que par des Pays non membres de l'Union européenne. L'on prétend qu'une modification du Traité de l'Union sera nécessaire pour permettre d'apporter l'aide à l'échelon européen à des Pays en cessation de paiement.

C'est une tergiversation de plus; nous savons que depuis le 12 novembre 2008 avec l'instauration du Grand N'importe quoi, que l'on appelle Plan-s Européen-s avec les Boîtes à Outils, l'Europe et les États Membres n'ont aucune vision globale et n'ont même pas de mesures ad hoc cohérentes. Chaque État membre fait, grâce à la légitimation de la "Boite à Outils" sa cuisine privée nationale, en n'ayant plus aucun – mais l'a-t-il déjà eu? – esprit communautaire et d'Union.

Une massive augmentation du volume de crédit de la BEI (Banque Européenne d'Investissement) est imaginable. Cette banque est sollicitée de toute part pour financer toute sorte de projets. Il n'est pourtant pas inscrit dans les statuts de cette banque de l'Union européenne d'ouvrir des lignes de crédit sans qu'un projet précis d'investissement et de financement ne soit défini. Il n’est pas prévu pour cette banque d'intervenir dans la politique budgétaire d'un État.

D'autre part les États membres sont aussi les actionnaires de la BEI, ce qui signifie qu'un éventuel engagement de la BEI au profit d'un Pays membre défaillant ne serait qu'une violation automatique de la clause de no bail out (clause de non garantie). Nous voyons que la Construction de l'Union Européenne a offert un carcan réglementaire lacunaire et qui dégage une mauvaise odeur d'inachevé. Ce n'est pas étonnant, les Pères-fondateurs de l'Europe, leurs fils et petits-fils se sont toujours aveuglés eux-mêmes comme de vulgaires démonstrateurs de foire et de représentants de commerce par "la concurrence libre et non faussée qui tend au plein-emploi et qui crée le bien être". Leur Consensus de Bruxelles du Laisser-faire n'avait pas prévu d'autre Règlementation que la taille du boudin blanc en Alsace par exemple, afin d'être digne de porter l'appellation "Boudin blanc d'Alsace".

Il semble aujourd'hui de plus en plus clair à Bruxelles que l'Union Européenne prendrait à son compte un programme de refinancement de la dette au profit d'un État défaillant et que les crédits nécessaires seraient alimentés de manière bilatérale par chacun des Pays membres. Par contre il semble toujours peu probable dans l'avancée actuelle des débats que l'Europe émette des "Obligations d'État" de l'Union Européenne, même si l'Italie et le Président de l'Euro-Groupe, 1er Ministre et Ministre des Finances luxembourgeois Jean Claude Juncker, militent en leur faveur. Pour Alumina, "il serait parfaitement raisonnable que plusieurs États se rendent ensemble sur le marché financier." Il a été ultérieurement précisé que le Commissaire avait évoqué l'idée d'Obligations de l'Union Européenne afin que des initiatives communes de quelques Pays prennent corps et deviennent réalisables.

Le Quantitative Easing est interdit pour la BCE, mais il lui est permis d'acheter les Obligations d'Etat des pays membres.

Des Obligation "d'État" Européennes semblent ne pas tenir la route à Bruxelles, parce que de mauvais risques seraient mis ensemble et que les notations des pays concernés ne pourraient être améliorées. Par contre, des pays européen et de l'Euro-Zone jouissant sur les marchés financiers internationaux d'une bonne notation internationale ne perçoivent pas leur intérêt de laisser émettre par l'Union Européenne des Obligations Européennes. Plusieurs autres grands pays membres de la Zone Euro se sont exprimés dans le même sens. La question des Obligations Européennes comme outil budgétaire restera ouverte tant qu'il y aura un grand écartement des spreads entre les Obligations d'États émis par les Pays membres de la Zone Euro et de l'Union européenne. Les Pays membres jouissant d'une bonne notation internationale sur les marchés des capitaux ne comprendraient pas non plus pourquoi ils feraient usage d'Obligations Européennes à taux d'intérêt plus élevés, alors qu'ils peuvent mettre pour eux-mêmes sur les marchés des capitaux des Obligations d'État à un taux moindre et qui alourdiraient bien moins leur propre déficit budgétaire et leurs dettes cumulées.

Autrement dit, ils ne comprendraient pas pourquoi ils paieraient pour la mauvaise gestion budgétaire d'un autre État membre. Le Traité de Maastricht prévoit à l'inverse des amendes pour les États membres qui ne respectent pas les "Critères de Convergence et de Stabilité" après avoir obtenu plusieurs avertissements de la Commission. Si je suis d'accord avec cette clause de non garantie (no bail out rule) en ce qui concerne la Tigre celtique (l'Irlande et tous ses opt outs "européens" fiscaux et sociaux) et les Tigres baltiques (Lettonie, Estonie, Lituanie) qui ont cru voir venir leur grande heure de l'enrichissement global sans risque et qui se sont lancés dans la grande spéculation internationale irresponsable et nécro-économique, je suis plus bienveillant au regard de la Hongrie, la Roumanie, la République tchèque, la Slovaquie qui ont connu la nouvelle emprise de l'empire autrichien au travers de leurs banques qui sont toutes devenues des filiales des banques autrichiennes et qui ont été forcés d'accepter de contracter des emprunts libellés en euro. Dans la crise internationale, les capitaux étrangers se retirent de ces pays de l'Europe de l'Est dont les monnaies nationales se déprécient très violemment. Ces pays ne sont plus capables de rembourser leurs emprunts en euros devenus beaucoup trop chers pour eux ou non-remboursables. Toute l'Europe de l'Est est devenue un "subprime to stomach" (un subprime à avaler d'un trait). Un bail out sera-t-il organisé pour eux et financé par qui? Ou leur retour au nationalisme sera encore plus grossier et arrogant que le retour au nationalisme protectionniste comme en France. Le président français en poste a annoncé qu'il donne 9 milliards d'euros à Peugeot-Citroën et à Renault "à condition qu'ils ne délocalisent pas à l'Est".

Les capitaux quittent massivement ces "petits" pays de l'Europe de l'Est. J'ai moi-même utilisé quelques fois ce terme de "petit" en croyant sincèrement qu'ils étaient plus vulnérables simplement à cause de la taille qui ne permet plus d'avoir une devise propre. C'était un manque de discernement aussi d'avoir oublié le coup de George Soros qui avait gagné à la fin des années 70' en spéculant sur la £ et en la faisant sévèrement chuter (George Soros, the man who broke the Bank of England by helping to force sterling out of the exchange rate mechanism in 1992). Je lis aujourd'hui dans le journal online The Independent qu'il y a eu un "Run on Britain" (un run est une course panique vers la banque pour prélever ce qui reste) mené par les investisseurs étrangers et qui n'a été révélé que hier, vendredi 6 mars 2009 par le service des statistique de la Bank of England, la banque centrale. Les dépôts monétaires placés dans les banques du Royaume Uni par les investisseurs étrangers ont diminué de £700 billions entre le printemps 2008 et la fin de l'année 2008 à cause de l'énorme chute de la crédibilité de la City comme place financière internationale. Suite à la publication une réelle peur panique pourrait faire suite aux évènements d'Islande de septembre 2008 et pourrait transformer la City de Londres en Reykjavik on Thames. La £, qui a perdu plus de 30% de sa valeur en 6 mois, et le Royaume-Uni souffrent de la crise comme certains marchés émergents et sont marqués par une fuite des capitaux comme en Lettonie, en Hongrie, en République tchèque. Mesuré à la taille du PIB, le Royaume-Uni est 1ère du monde pour la taille de ses bail-outs du système bancaire. C'est aussi le prix qu'il faut payer aujourd'hui pour avoir monté Londres en La City et pour avoir offert aux banques internationales des ponts fiscaux pour s'y implanter.

La déglobalisation financière internationale connait un mouvement très percutant et exceptionnel par sa soudaineté. Gordon Brown, qui ne se souvient pas que le Royaume Uni a pris, avec ses opt outs l'Europe, et aussi le reste de la planète pour une vache à traire, a même prévenu des dangers de ce "protectionnisme financier", mais les banques britanniques ne font elle-mêmes pas autrement et relocalisent au Royaume-Uni leurs avoirs monétaires précédemment déposés à l'étranger, afin de tenter de rééquilibrer leurs comptes. Les investissements étrangers provenant des Pays de l'ouest et placés dans les Pays En Développement se sont eux-mêmes effondrés d'1 trillion de $. Comme l'Islande, le Royaume-Uni avait un secteur anormalement développé et qui représentait 4 fois son PIB (Islande = 11 fois, Suisse = 10 fois...). Le contribuable britannique est incapable de financer une telle dette.

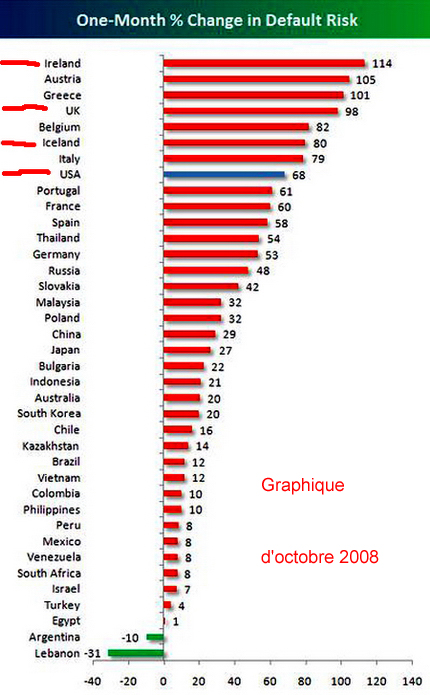

Je me suis soudainement posé la question suivante: qu'en est-il de l'écartement des spreads de la dette souveraine des USA et du Royaume-Uni. Quelle est la crédibilité des Obligations d'État de ces pays et combien coûte les CDS qui doivent les garantir en cas de défaillance de l'État, de Banqueroute d'État? Nous glosons sur les Obligations d'État des pays de l'Europe de l'Est, mais ceux des USA et du Royaume-Uni? Il est très facile de trouver sur le web ceux de l'Europe de l'Est, les Agences Ficht, Bloomberg, Moodys, etc... les publient. Mais ceux des USA et du Royaume-Uni? Je n'ai trouvé pour l'instant que ces graphiques datant de la fin de l'année 2008. Vous avez les changements des valeurs en pourcentage des CDS à 1 mois (graphique 1, à gauche), et en points de base (bps) vous avez les CDS à 5 ans (graphique 2 à droite), à 5 ans et à 10 ans (graphique 3 à gauche) et quelques États fédéraux américains (graphique 4 à droite). On parle de sovereign debt - dette souveraine quand il s'agit des Obligations d'État (Staatsanleihe en allemand, sovereign bonds en anglais). Les analystes comme Mish's, ou RGE Nouriel Roubin, qui sont référencés sur le Public Management Blog du FMI, et qui sont toujours prolixes, sont muets à ce sujet, mais se gaussent du possible éclatement de la Zone Euro. A la fin de l'année 2008, la planète faisait encore semblant que l'Irlande et le Royaume-Uni étaient de "bonne foi". Entre temps tous leurs systèmes bancaires de ces pays se sont effondrés et la faillite de la RBS a été la plus grande faillite de toute l'histoire du Royaume-Uni, celle de l'assureur AIG, qui pratiquait le hedging, la plus grande faillite de l'histoire des USA. Les systèmes bancaires irlandais et britanniques sont nationalisés en entiers. Le système américain est nationalisé indirectement avec les rachats par la Fed' des assets pourris et les garanties.

Je me suis soudainement posé la question suivante: qu'en est-il de l'écartement des spreads de la dette souveraine des USA et du Royaume-Uni. Quelle est la crédibilité des Obligations d'État de ces pays et combien coûte les CDS qui doivent les garantir en cas de défaillance de l'État, de Banqueroute d'État? Nous glosons sur les Obligations d'État des pays de l'Europe de l'Est, mais ceux des USA et du Royaume-Uni? Il est très facile de trouver sur le web ceux de l'Europe de l'Est, les Agences Ficht, Bloomberg, Moodys, etc... les publient. Mais ceux des USA et du Royaume-Uni? Je n'ai trouvé pour l'instant que ces graphiques datant de la fin de l'année 2008. Vous avez les changements des valeurs en pourcentage des CDS à 1 mois (graphique 1, à gauche), et en points de base (bps) vous avez les CDS à 5 ans (graphique 2 à droite), à 5 ans et à 10 ans (graphique 3 à gauche) et quelques États fédéraux américains (graphique 4 à droite). On parle de sovereign debt - dette souveraine quand il s'agit des Obligations d'État (Staatsanleihe en allemand, sovereign bonds en anglais). Les analystes comme Mish's, ou RGE Nouriel Roubin, qui sont référencés sur le Public Management Blog du FMI, et qui sont toujours prolixes, sont muets à ce sujet, mais se gaussent du possible éclatement de la Zone Euro. A la fin de l'année 2008, la planète faisait encore semblant que l'Irlande et le Royaume-Uni étaient de "bonne foi". Entre temps tous leurs systèmes bancaires de ces pays se sont effondrés et la faillite de la RBS a été la plus grande faillite de toute l'histoire du Royaume-Uni, celle de l'assureur AIG, qui pratiquait le hedging, la plus grande faillite de l'histoire des USA. Les systèmes bancaires irlandais et britanniques sont nationalisés en entiers. Le système américain est nationalisé indirectement avec les rachats par la Fed' des assets pourris et les garanties.La semaine dernière l'Irlande, qui avait encore un excédent budgétaire il y a moins d'un an, était à 360 points de base. Le 10 mars 2009 le spread du CDS de l'Irlande est passée à 400 points de base. Sa résilience s'éteint exceptionnellement rapidement. Tous ces "Tigres" n'étaient pas des tigres, mais des bonimenteurs financés avec les Fonds européens en milliards d'Euro et avec la dette. Ces "Tigres" n'étaient pas des eldorado, mais des risques systémiques. L'Autriche est à 264 points de base. En Octobre 2008, la Californie était déjà réputée au bord de la faillite avec 165 points de base. Le Royaume-Uni est arrivé à 160 le 10 mars 2009.

Je complèterai ces tableaux dès que j'en trouverai de plus récents.

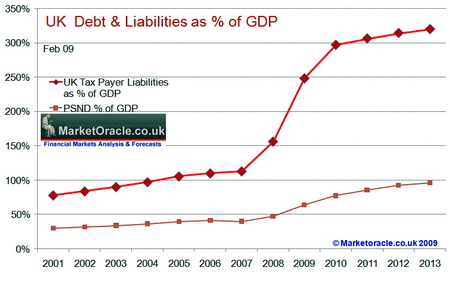

Graphique à droite: Dettes et Obligations d'État du Royaume-uni. Qui voudra encore acheter des Obligations d'État à ce Pays? Le Pays pourra-t-il encore lever de l'argent sur les marchés internationaux et sur son marché national? Quelle est la valeur de la signature de ce Pays? Comment pourra-t-il les garantir? A quel tarif seront les CDS qui le garantiront? Cette situation de la dette équivalent actuellement à 330% de son PIB (et 282% pour la dette publique) est celle d'une "république bananière" (critère de Maastricht = 60%). En 2010 la dette globale du Royaume-Uni sera de 500% du PIB !!! Ceci n'empêchera pas le Royaume-Uni de demander (et d'obtenir) l'adhésion à l'Euro, avec en 1er lieu l'Écosse. Le pays sera-t-il encore résilient longtemps? Le taux d'intérêt pour les obligations d'État britanniques est de 4,52 % et pour les USA de 4,37%. Descendez sur les graphiques suivants pour revoir les spreads entre les Obligations d'État et les CDS d'autres pays européens. Avec 3% la Grèce est réputée être au bord de la faillite. Un énorme Poker dénonceur et menteur a toujours lieu autour de la planète pour révéler les mauvais chiffres des autres pays. Les chiffres britanniques et américains sont tabou du web gratuit et des sites d'analyse où l'accès est non payant.

Sur le graphique cliquable à droite vous avez en rouge le déficit budgétaire (dettes de l'année de l'État, Maastricht = 3%) et à droite en bleu les dettes cumulées (Maastricht = 60% du PIB). La résilience de l'Irlande s'explique par les dettes cumulées encore relativement faibles.

Sur le graphique cliquable à gauche vous voyez que la résilience de l'Irlande est sur le point de s'évanouir et sur la colonne de droite vous pouvez comparer les spreads des CDS, c'est à dire l'écartement en points de base. Plus le point de base est bas, plus la signature d'un pays qui émet des Obligations d'État (sovereign bonds) est crédible. Le tableau montre des Obligations d'État à 5 ans. Il faudra alors bien se préparer à une attaque spéculative à la baisse et se demander à partir de quel pays va commencer l'effet de domino quand un autre État européen tombera dans la banqueroute d'État. La Grèce qui "devrait être le prochain candidat à la faillite" est beaucoup mieux placée que l'Irlande dont le spread était déjà à 377 le 16 février 2009. Le 9 mars 2009 l'Autriche est arrivée à 273 points de base, ce qui est plus mauvais que la Slovaquie; il y a un an l'Autriche n'était qu'à 17 points de base.

Sur le graphique cliquable à gauche vous voyez que la résilience de l'Irlande est sur le point de s'évanouir et sur la colonne de droite vous pouvez comparer les spreads des CDS, c'est à dire l'écartement en points de base. Plus le point de base est bas, plus la signature d'un pays qui émet des Obligations d'État (sovereign bonds) est crédible. Le tableau montre des Obligations d'État à 5 ans. Il faudra alors bien se préparer à une attaque spéculative à la baisse et se demander à partir de quel pays va commencer l'effet de domino quand un autre État européen tombera dans la banqueroute d'État. La Grèce qui "devrait être le prochain candidat à la faillite" est beaucoup mieux placée que l'Irlande dont le spread était déjà à 377 le 16 février 2009. Le 9 mars 2009 l'Autriche est arrivée à 273 points de base, ce qui est plus mauvais que la Slovaquie; il y a un an l'Autriche n'était qu'à 17 points de base.Je lis aujourd'hui ceci dans le Wall Street Journal: D'un côté le 1er Ministre Gordon Brown (ancien ministre des finances sous Tony Blair) presserait à définir au prochain G20 du 2 avril de Londres de nouveaux principes pour le système bancaire, et de l'autre côté de l'Atlantique Obama presse de trouver en consensus actif d'organiser la fuite en avant et de lancer partout la planche à billet pour cacher en réalité l'éclatement imminent de la bulle des CDS / CDO, en feignant de lancer un plan ambition de l'helicopter money, sans réfléchir encore et toujours à ce qui a conduit au paroxysme du dérèglement du commerce international. Je vous laisse la version en anglais: "The tension between the U.S. and European views was on display in a muted fashion even at the news conference last week in Washington with Mr. Obama and British Prime Minister Gordon Brown, who is hosting the April summit. While Mr. Brown stressed the need for the G-20 to 'set principles for the banking system for the future,' President Obama focused on assuring that G-20 countries in 'a coordinated fashion are stimulating their economies.' U.S. officials say they are making progress in convincing Europeans to make stimulus the top priority. They point to a statement by finance ministers of the Group of Seven leading nations in Rome last month that focused on coordinating fiscal measures."

Depuis 2 jours la £ est à 1.08, jusqu'à présent elle se magnétisait à 1.12. C'est d'autant "plus étonnant" que depuis lundi 9 mars 2009 a commencé la planche à billet (quantitative easing) qui offre gratuitement pour l'instant 1/2 trillion de £ au pays et que tout le système bancaire britannique a été nationalisé directement ou indirectement par rachat des "assets" pourris ou "impactés". D'autre part la HSBC essaye d'émettre le plus grand paquet d'actions de l'histoire de la Grande-Bretagne (to rise money), mais ce plan ne marche pas, les investisseurs ne se bousculent pas. Ce n'est pas étonnant. Il reste les sovereign bonds qui attirent, mais leurs taux d'intérêt (rendement de la rémunération offert par l'État) deviennent de plus en plus élevés et chers pour le Pays, les spreads s'écartent face aux Obligations d'État d'autres pays de l'Europe, dont la France qui a une situation normale à ce niveau là, et les CDS qui les couvrent sont de plus en plus chers.

Ce qui me fâche, est qu'il y a une bulle de 62.000 milliards de CDS / CDO, que cette bulle va éclater dans les semaines à venir, et que les États souverains continuent à laisser couvrir leurs Obligations d'État par des CDS. Les assureurs et instituts financiers qui font des activités de leveraging en créant ces "nouveaux produits financiers dérivés à haute valeur spéculative" continuent comme avant ce casino mortel qui est justement celui qui mène à l'effondrement économique le plus important de l'histoire économique de l'humanité. Donc on va au devant du G20 de Londres du 2 avril 2009 en commettant encore vite un maximum de toutes les erreurs du néo-libéralisme compulsif. C'est comme le suicidaire peureux qui va à la défonce pour se débaucher parce qu'il a peur de prendre la décision qui le sauve ou la décision qui l'élimine. Et tout ceci se fait sur le dos des habitants des pays qui vont devoir payer ce crime hésitation. Rappel: les habitants citoyens ont été les électeurs et seront des électeurs.

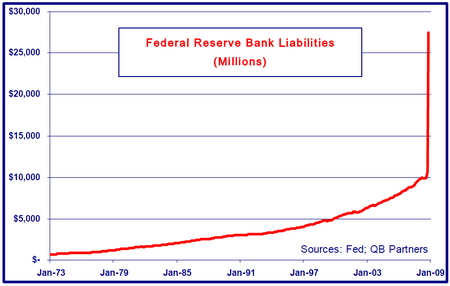

En réalité, tous ces bail outs et ces creative easing et quantitative easing qui ne fonctionnent pas mais qui traitent le faux malade avec le faux médicament suite au faux diagnostique ne font que de proroger la date de l'éclatement du risque systémique sur lequel est fondé le système néo-libéral, tel que ce suicidaire bavard mais velléitaire qui fonde sa non-action virulente sur des comportements à risque de plus en plus sophistiqués et prégnants pour lui et son entourage. Il y a une morbidité de ce milieu financier soutenu pas les gouvernementaux à tenter d'éveiller de la compassion pour son sort là où elle n'existe pas. Cet affairement compromissionnaire universalisant de l'homme me sidère. (Graphique: évolution de la "dette" de la Fed', banque centrale des USA)

En réalité, tous ces bail outs et ces creative easing et quantitative easing qui ne fonctionnent pas mais qui traitent le faux malade avec le faux médicament suite au faux diagnostique ne font que de proroger la date de l'éclatement du risque systémique sur lequel est fondé le système néo-libéral, tel que ce suicidaire bavard mais velléitaire qui fonde sa non-action virulente sur des comportements à risque de plus en plus sophistiqués et prégnants pour lui et son entourage. Il y a une morbidité de ce milieu financier soutenu pas les gouvernementaux à tenter d'éveiller de la compassion pour son sort là où elle n'existe pas. Cet affairement compromissionnaire universalisant de l'homme me sidère. (Graphique: évolution de la "dette" de la Fed', banque centrale des USA)Le risque systémique est la probabilité d'occurrence d'un dysfonctionnement paralysant l'ensemble du système financier dans une vaste zone ou dans le monde entier, par le biais des engagements croisés, première étape avant des faillites en chaîne de dominos. Cela conduit à un effondrement du système financier mondial. Il s’oppose au risque non-systémique, qui décrit les risques apparaissant lorsque l'économie mondiale doit faire face à un événement extérieur majeur tel qu'une guerre ou un 9 XI. Dans le catalogue de ces comportements de déviance et de dépravation organique, les banques se sont ingéniées à faire semblant de détenir suffisamment de capital pour absorber les risques habituels comme le risque de crédit, le risque du marché, les risques opérationnels avec l'autorisation à la fraude accordée par les ratios Cook et les Recommandations de Bâle 2 qui se sont vendues comme devant être les nouvelles normes prudentielles comptables internationale, mais qui ont eu un effet de levier exponentiellement négatif au lieu d'offrir la croissance infinie et l'enrichissement ad vitam eternam. Les banques centrales ont stimulé cette privatisation sectorielle de la force du destin appliquée sur les masses populaires.

Suite au développement récent des marchés de produits dérivés, les banques et instituts financiers apparentés ont vendu leurs risques de crédit par la titrisations et par les CDS et les CDO. Les banques et instituts financiers avaient créé leurs propres filiales qui transformaient leurs créances en ces produits dérivés et ces CDS / CDO. Les banques et les agences de notation ont donc fait croire à leurs actionnaires et aux "régulateurs" des marchés qu'elle pourront gagner d'énormes marges opérationnelles en vendant du crédit et en assurant ces crédits.

Vous savez, l'histoire du beurre et de l'argent du beurre. L'appareil systématisant financier a donc dévoyé le risque opérationnel en risque systémique en sachant que in fine, il y aura quelqu'un qui assurera ce risque systémique qu'aucun assureur sur la planète n'avait assuré pour l'instant. Ce réassureur, du nom de Paulson-Bernanke-Obama-Barroso-Gordon Brown-Angela Merkel-pinnochio, au bout de la chaîne du poison toxique à la Ponzi-Madoff est l'État qui veille à la continuité de l'État au détriment de ses habitants et ajoute une sovereign debt bubble à la bulle des CDS / CDO. L'État est un genre de méduse, une sovereign bubble, sous laquelle flottillent des filaments volatiles qui s'ajustent aux courants, tels l'Homme qui est transmuté en variable d'ajustement et en volatilité pour permettre à cette méduse de garder une verticalité. L'appareil systémique financier a même fait semblant de transformer ce risque systémique non-assurable en un risque diversifiable à ce point qu'il a réussi de l'effacer de la perception diffuse et de la conscience des décideurs, des spéculateurs, des gouvernementaux, des ethnologue de l'immédiat, des syndicalistes, des partis, des électeurs qui ont tous fonctionné main dans la main comme un seul homme en abrutissant et anesthésiant l'esprit civique et les consciences politiques. Les derniers rebelles, comme moi et excusez-moi de ma grave effronterie de vous l'écrire encore une fois ici, ne pouvaient que vivre et professer un contre langage et l'on m'a traité pendant 20 ans de "social-nationaliste-rouge-brun". Ceci doit être le sida de l'âme. Mais mon corps est sain. Avec ces obligations d'État, un Ponzi s'ajoute au Ponzi. Qui va révéler la réalité en dernier ressort de ce balance sheet, la balance comptable? Qui va organiser le bail out de la dette souveraine qui rachète les dettes des institutions systémiques? L'Homme du néanderthal? L'humanité va organiser un bail out d'elle-même: d'un côté il y aura les apparentés de Lucy, et de l'autre les exfiltrés galactiques. Et dès qu'il y a des pertes financières, l'État réapparait comme un pop up pour organiser le sauvetage du pop corn systémique.

Vous savez, l'histoire du beurre et de l'argent du beurre. L'appareil systématisant financier a donc dévoyé le risque opérationnel en risque systémique en sachant que in fine, il y aura quelqu'un qui assurera ce risque systémique qu'aucun assureur sur la planète n'avait assuré pour l'instant. Ce réassureur, du nom de Paulson-Bernanke-Obama-Barroso-Gordon Brown-Angela Merkel-pinnochio, au bout de la chaîne du poison toxique à la Ponzi-Madoff est l'État qui veille à la continuité de l'État au détriment de ses habitants et ajoute une sovereign debt bubble à la bulle des CDS / CDO. L'État est un genre de méduse, une sovereign bubble, sous laquelle flottillent des filaments volatiles qui s'ajustent aux courants, tels l'Homme qui est transmuté en variable d'ajustement et en volatilité pour permettre à cette méduse de garder une verticalité. L'appareil systémique financier a même fait semblant de transformer ce risque systémique non-assurable en un risque diversifiable à ce point qu'il a réussi de l'effacer de la perception diffuse et de la conscience des décideurs, des spéculateurs, des gouvernementaux, des ethnologue de l'immédiat, des syndicalistes, des partis, des électeurs qui ont tous fonctionné main dans la main comme un seul homme en abrutissant et anesthésiant l'esprit civique et les consciences politiques. Les derniers rebelles, comme moi et excusez-moi de ma grave effronterie de vous l'écrire encore une fois ici, ne pouvaient que vivre et professer un contre langage et l'on m'a traité pendant 20 ans de "social-nationaliste-rouge-brun". Ceci doit être le sida de l'âme. Mais mon corps est sain. Avec ces obligations d'État, un Ponzi s'ajoute au Ponzi. Qui va révéler la réalité en dernier ressort de ce balance sheet, la balance comptable? Qui va organiser le bail out de la dette souveraine qui rachète les dettes des institutions systémiques? L'Homme du néanderthal? L'humanité va organiser un bail out d'elle-même: d'un côté il y aura les apparentés de Lucy, et de l'autre les exfiltrés galactiques. Et dès qu'il y a des pertes financières, l'État réapparait comme un pop up pour organiser le sauvetage du pop corn systémique.Comme d'habitude, j'ai aussi une vision "au dessus de l'a ligne bleue des Vosges", c'est pourquoi je prétends aussi écrire un peu l'histoire de demain avant même qu'elle ne soit dans la sphère commune de la perception, et encore moins de la conscience. Comme je suis sémiologue, auteur et traducteur trilingue, le sème a sur moi une force fascinante d'andrène. Chaque mot est un andrène. Dans ma bouche je n'ai pas une chaine de Ponzi, mais un langage.

Aujourd'hui, Vikram Pandit le DG de la Citigroup qui est en faillite technique et

pour laquelle existe une grave crise de conscience au sujet de sa

nationalisation, a réussi un grand coup. Il a envoyé un simple email

interne à certains de ses collaborateurs en racontant que la Citigroup

attendait de nouveau des bénéfices pour le 1er trimestre (Q1), et les

indices boursiers de la planète font tous un rallye entre 4 et 7,7% de

hausse. Citigroup avait perdu §37,5 billions, et son action est passée aujourd'hui de 1,04$ à 1,43$. Une telle action s'appelle "penny stock" dans le jargon. Ce mouvement de folie rejoint la folie d'il y a quelques jours où les indices boursiers avaient augmenté à l'annonce de 4,4 nouveaux millions de chômeurs en 6 mois, parce que les prévisions étaient plus graves. Tous ses assets négatifs et pourris de Citigroup se sont volatilisés? Citigroup était la plus grande banque du monde il y a encore six mois. Il y a moins de deux semaines le gouvernement américain avait pris une participation à hauteur de 36% dans la Citigroup et avait injecté $45 billions from taxpayer. Hier la Citigroup ne valait plus rien. Aujourd'hui elle annonce des bénéfices. Pour apprécier le miracle de la Citigroup, allez voir ce 1er graphique et faites "retour" sur votre barre de navigation, puis allez voir ce 2ème graphique et faites "retour". Citigroup, la plus grande banque du monde est chaque fois à droite des deux graphiques. La presse mondiale montre des photos de brokers qui se sont tous enfilés le suppositoire du bonheur, on a presque l'impression qu'il va leur ressortir par le sourire avec un "Amen". La propagande totalitaire du joyeux paysan et du joyeux métallo ne faisait pas mieux. En MP3 on entendrait même le bruit du suppo. Il est beau et tout de même plus civilisé que Lucy. Et pourtant ce matin même le Financial Times Deutschland avait publié en "Exklusiv Spezial" un article dans lequel on lisait "que pour les ministres des finances européens qui se sont réunis aujourd'hui, il n'y aura pas d'inversement de tendance avant la fin 2010". Cet article a été enlevé du FTD dans la journée et n'avait plus jamais été remis online. Je me suis toujours senti l'ado éternel rebelle, mais je crois que je suis énormément plus adulte que des centaines de millions de mes congénères. Sur mes trente sites favoris de quotidiens mondiaux online, seul le journal allemand Frankfurter Allgemeine Zeitung avait publié cette information et en entier dans la soirée.

Aujourd'hui, Vikram Pandit le DG de la Citigroup qui est en faillite technique et

pour laquelle existe une grave crise de conscience au sujet de sa

nationalisation, a réussi un grand coup. Il a envoyé un simple email

interne à certains de ses collaborateurs en racontant que la Citigroup

attendait de nouveau des bénéfices pour le 1er trimestre (Q1), et les

indices boursiers de la planète font tous un rallye entre 4 et 7,7% de

hausse. Citigroup avait perdu §37,5 billions, et son action est passée aujourd'hui de 1,04$ à 1,43$. Une telle action s'appelle "penny stock" dans le jargon. Ce mouvement de folie rejoint la folie d'il y a quelques jours où les indices boursiers avaient augmenté à l'annonce de 4,4 nouveaux millions de chômeurs en 6 mois, parce que les prévisions étaient plus graves. Tous ses assets négatifs et pourris de Citigroup se sont volatilisés? Citigroup était la plus grande banque du monde il y a encore six mois. Il y a moins de deux semaines le gouvernement américain avait pris une participation à hauteur de 36% dans la Citigroup et avait injecté $45 billions from taxpayer. Hier la Citigroup ne valait plus rien. Aujourd'hui elle annonce des bénéfices. Pour apprécier le miracle de la Citigroup, allez voir ce 1er graphique et faites "retour" sur votre barre de navigation, puis allez voir ce 2ème graphique et faites "retour". Citigroup, la plus grande banque du monde est chaque fois à droite des deux graphiques. La presse mondiale montre des photos de brokers qui se sont tous enfilés le suppositoire du bonheur, on a presque l'impression qu'il va leur ressortir par le sourire avec un "Amen". La propagande totalitaire du joyeux paysan et du joyeux métallo ne faisait pas mieux. En MP3 on entendrait même le bruit du suppo. Il est beau et tout de même plus civilisé que Lucy. Et pourtant ce matin même le Financial Times Deutschland avait publié en "Exklusiv Spezial" un article dans lequel on lisait "que pour les ministres des finances européens qui se sont réunis aujourd'hui, il n'y aura pas d'inversement de tendance avant la fin 2010". Cet article a été enlevé du FTD dans la journée et n'avait plus jamais été remis online. Je me suis toujours senti l'ado éternel rebelle, mais je crois que je suis énormément plus adulte que des centaines de millions de mes congénères. Sur mes trente sites favoris de quotidiens mondiaux online, seul le journal allemand Frankfurter Allgemeine Zeitung avait publié cette information et en entier dans la soirée.Je viens de découvrir que le Financial Times Deutschland demande si "le bénéfice a été enjolivé en sortant les Certain Items. Ces Certain Items comprennent les coûts de restructuration, les coûts des acquisitions, les coûts des procès en cours et de toute façon tous les coûts inamicaux qui ternissent l'image rose de la Ctitigroup". Dans mes trente sources de favoris, c'est le seul journal qui pose une question.

Le lendemain, China daily, est le second journal qui fasse un commentaire sceptique sur le rallye d'hier suite au courriel interne de la Citigroup envoyé à ses soubrettes et petits copains: "Analysts also suggested that the market's gains, especially among financial stocks, could be attributed in part to covering by short-sellers — investors who bet stocks will fall, and are forced to buy to limit their losses when the market rallies." (Selon les analystes, le gain des marchés spécialement en direction des actions peut être attribué en partie au short selling, la vente à découvert, dans laquelle les investisseurs se couvrent en misant à la baisse - ces investisseurs sont forcés d'acheter des actions qui chutent pour limiter leurs pertes quand les marchés font le rallye.)

Je vous invite à prendre vos responsabilités et déjà à signer la Pétition mondiale avant le G20 de Londres du 2 avril 2009 et à voter aux Élections Européennes 2009. Il existe cette fois-ci un front de gauche qui rejette le Traité de Lisbonne tout en étant proeuropéen.

------------------------------------

Voir aussi en ligne ma série d'articles: Bretton Woods 2, Green New Deal

Non à l'ethnocide biotechnologique, aux nécrotechnologies, au

Non à l'ethnocide biotechnologique, aux nécrotechnologies, au

Commentaires

A partir du 24 avril 2009, les agences de notation sont entrain de déclasser gravement le Royaume-Uni de son excellente notation AAA qui est insensée pour un pays dont le système bancaire en totale insolvabilité a été purgé avec le Quantitative Easing, la planche à billets.

Le spread des CDS sur les Bons du Trésor (gilts) est à 352 et dépasse l'Irlande, et la Grèce... et est le plus élevé des pays européens. La banqueroute se précise.

Aujourd'hui, 21 mai 2009, l'agence de notation Standard & Poor's vient de dégrader le Royaume-Uni du triple AAA en "A- 1+".

En juin 2009, le taux d'intérêt des Bons du Trésor US à 10 ans est de 3.86%, donc plus élevé que l'Irlande ou la Grèce, en quasi banqueroute d'Etat. C'est une tragédie nationale et ceci est la mesure du manque de confiance des investisseurs face à l'État US.