Obama confisque la Fed', la création monétaire au profit des banques - McCain veut rétablir le Glass-Steagall Act

Par Thomas, le Cimbre le 31. décembre 2009, - Catégorie : Economie de bulles, crises systémiques, subprime - Lien permanent

Obama est une erreur de l'histoire auquel les américains ont confié leur schizophrénie raciste. Ce peuple a fait semblant d'avoir réalisé le saut quantique en mettant au pouvoir un noir d'un côté, et d'un autre côté en lui demandant de n'être qu'un éboueur pour sortir les poubelles du pays et maintenir l'illusion du rêve américain, celui de devenir milliardaire en sortant du garage. Il a été demandé à Obama de faire disparaître les dettes des emprunteurs délinquants et du système des prêteurs, des assureurs de ces prêts et des spéculateurs systémiques.

Pour ce faire Obama s'est prêté à ce jeu pervers en ne réalisant pas la réforme de régulation et de contrôle du système financier, mais en amplifiant tout ce qui lui conserve l'aspect grisant et compulsif de ceux qui osent le risque dans le cadre rationnel de la libre concurrence et de la libre entreprise non faussée pour parvenir d'abord à l'enrichissement personnel et pour initier ensuite la création globale de richesses par effet de percolation et pour tendre au plein-emploi (trickle-down effect). Obama est le raté global. La planète des médias et des désidentifiés globaux a voulu faire d'Obama un santo subito, lui a décerné le Prix Nobel de la Paix parce qu'il ne s'appelle pas Bush, et le Times a élu l'imprimeur de Paper Mill of the Potomac, Bernanke le directeur de la Fed', "Person of the year 2009". Le monde se choisit son destructeur avant et après son élection. Obama a envoyé en une seule année 54 drones armés en mission de guerre active sur le Pakistan, en dehors de tout mandat de l'ONU, Bush en a envoyés 34 en 8 ans.

Le premier acte présidentiel d'Obama a été d'augmenter le jour de son investiture le nombre de GIs en Afghanistan. Obama a ensuite nommé comme Secrétaire américain au Trésor l'un des maîtres d'œuvre de la crise dite des Subprimes, à savoir Timothy Geithner, ancien Directeur de la Fed' de New York et qui avait été l'acteur majeur de la révocation en 1999 de la loi Glass-Steagall, c'est à dire en réalité de la confiscation de la Fed' et de la création monétaire du $ par Wall Street. Le Congrès américain avait révoqué avec la Loi Gramm-Leach-Bliley en 1999 la loi Glass-Steagall passée en 1933 pendant la Grande dépression pour interdire les banques de fusionner les activités de banque de dépôt, de banque d’investissement et d'assurances. Cette fusion est aussi à l’origine de la grande crise financière 2008-2009... 2015. Le Gramm-Leach-Bliley Act, Financial Services Modernization Act de 1999 est une loi américaine votée par le Congrès, dominé par une majorité républicaine, et promulguée par l'administration Clinton le 12 novembre 1999. Elle a mis en place des services de banques universelles qui assurent aussi bien les services d'une banque de dépôt que d'une banque d'investissement et qu'une compagnie d'assurance. La Loi Gramm-Leach-Bliley a initié un mouvement généralisé de fusion de systèmes bancaires destiné à leur offrir la position dominante sur le marché international des capitaux. (Photos: Kristiansund, Musée de la morue séchée, août 09) Cette tendance à la fusion était aussi destinée à offrir aux systèmes bancaires la taille immunitaire du too-big-to-fail, qui est pour les spéculateurs la meilleure des assurances contre la faillite et qui permet d'ouvrir à l'infini la disposition des investisseurs à encourir le risque, le risque des marchés. Cette capacité infaillible à générer du Risque Zéro et de la Certitude de l'obtention du rendement à deux chiffres rendait encore plus efficace la non-efficacité des dites Normes Prudentielles Comptables de Bâle 2. Une banque classée too-big-to-fail, trop grande pour être en faillite, savait que pour elle ne compterait plus la loi de la "punition par le marché", car cette taille lui accordait l'immunité et lui conférait le caractère indispensable avec lequel un pays entier serait menacé en cas de faillite et mettrait toujours tout en œuvre pour lui racheter ses dettes et ses positions toxiques. L'objectif des ces Moloch bancaires est de tirer le maximum des richesses des pays qui les hébergent ou qui hébergent leurs activités et en cas d'aléas du marché de se garantir et de garantir à leurs actionnaires le transfert de leurs dettes vers la dette publique, puis de lutter contre la dette publique pour que les États privatisent les services publics toujours générateurs d'enrichissement quand on compresse aveuglément les "coûts", et pour que les États réduisent leurs dernières traces d'État Providence. Le monde est simple à comprendre. Mais êtes-vous prêts à vouloir le comprendre? Puis d'aller voter au bon endroit? Car nous n'allons ni refaire la Marche du Sel de Gandhi, ni laisser revenir l'État totalitaire, ni faire des guerres de diversion en Afghanistan ou en Iran. Il est temps d'accéder à la maturité politique.

Cette tendance à la fusion était aussi destinée à offrir aux systèmes bancaires la taille immunitaire du too-big-to-fail, qui est pour les spéculateurs la meilleure des assurances contre la faillite et qui permet d'ouvrir à l'infini la disposition des investisseurs à encourir le risque, le risque des marchés. Cette capacité infaillible à générer du Risque Zéro et de la Certitude de l'obtention du rendement à deux chiffres rendait encore plus efficace la non-efficacité des dites Normes Prudentielles Comptables de Bâle 2. Une banque classée too-big-to-fail, trop grande pour être en faillite, savait que pour elle ne compterait plus la loi de la "punition par le marché", car cette taille lui accordait l'immunité et lui conférait le caractère indispensable avec lequel un pays entier serait menacé en cas de faillite et mettrait toujours tout en œuvre pour lui racheter ses dettes et ses positions toxiques. L'objectif des ces Moloch bancaires est de tirer le maximum des richesses des pays qui les hébergent ou qui hébergent leurs activités et en cas d'aléas du marché de se garantir et de garantir à leurs actionnaires le transfert de leurs dettes vers la dette publique, puis de lutter contre la dette publique pour que les États privatisent les services publics toujours générateurs d'enrichissement quand on compresse aveuglément les "coûts", et pour que les États réduisent leurs dernières traces d'État Providence. Le monde est simple à comprendre. Mais êtes-vous prêts à vouloir le comprendre? Puis d'aller voter au bon endroit? Car nous n'allons ni refaire la Marche du Sel de Gandhi, ni laisser revenir l'État totalitaire, ni faire des guerres de diversion en Afghanistan ou en Iran. Il est temps d'accéder à la maturité politique.

92% des top managers, directeurs, top-dogs et traders des 17 groupes bancaires et d'assurance qui ont bénéficié du programme TARP de bail-out sont toujours à leur poste, souvent même avec une augmentation de 30% de leurs salaires.

Il était et il est toujours nécessaire pour le monde des affaires de ne pas introduire un système de contrôle et de régulation des activités et transactions financières parce que les banques d'investissement ou l'activité de banque d'investissement d'une filiale d'une banque traditionnelle de dépôt ou d'une assurance ne sont pas soumises à l'obligation d'avoir un Fonds Propre Réglementaire comme les banques traditionnelles. Pour ces dernières, même si le fonds propre réglementaire a été compressé au maximum entre 2 et 4% pour permettre de réinvestir les dépôts dans de l'activité spéculative à haut rendement, ce fonds entretenait une illusion de solvabilité en cas de run sur les banques ou de faillite d'un gros compte ou de faillites enchaînées. En Europe la déclinaison américaine de la (non)-tenue d'un fonds propre réglementaire a été établie avec la Directive Fonds Propres Réglementaires ou Directive CRD (Capital Requirement Directive, Texte de la Commission Européenne, Le Marché Unique de l'UE).

Pourtant le Brésil a introduit le 20 octobre 2009 la Taxe Tobin de 2% sur les flux de capitaux, applicable sur les actions et les obligations. Cette taxe ne concerne pas les investissements étrangers directs, mais les capitaux étrangers nomades qui font un aller-retour rapide dans le pays pour réaliser des bénéfices à court terme. Sur les marchés mondiaux des capitaux, le long terme commence à la 10ème minute. Ce taux de 2% dépasse de très loin les préconisations de James Tobin pour qui 0,2% serait nettement dissuasif pour le tourisme des vautours. Le Gouvernement Luiz Inácio Lula da Silva veut limiter l’entrée de capitaux, qui accélère la valorisation du Real, et grève la compétitivité des exportations brésiliennes et il veut éviter la formation d’une bulle boursière. Depuis le début de l’année, la devise brésilienne s’est valorisée de 45% contre le dollar et de 33% contre l'Euro. C’est la plus forte progression parmi les 16 devises mondiales les plus échangées et la preuve que l'argument de l'isolation d'un État tobiniste ne tient pas. Au COP 15 du Copenhagen climatique, le prince-président français a aussi fait l'un de ses sempiternels effets d'annonce en faveur de l'introduction de la Taxe Tobin sur les Transactions Financières.

Au

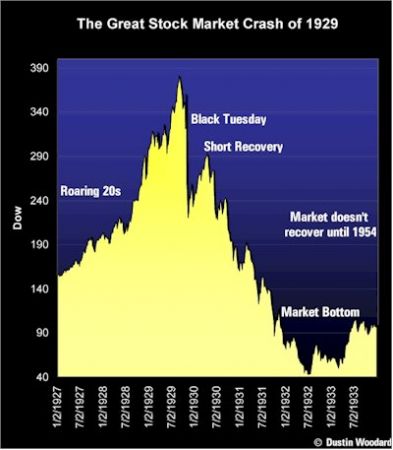

sujet de la reprise du Dow Jones au-dessus de 10.000 points, il faut

rappeler sur le graphique ci-dessous ce qui s'est produit entre le Black

Tuesday de 1929 et 1932. Ce n'était qu'un "Short

Jobless Recovery". Actuellement les

politiques de relance d'Obama font bien pire, puisque les

injections "keynésiennes" ne servent qu'aux zombie

banques pour leur trésorerie. L'argent prêté à taux zéro

aux banques pour qu'elles fassent leurs

œuvres pathologiques de spéculation financière est une licence

d'exploitation de casino qui leur est offerte gratuitement par l'État.

Au nom de la Libre circulation des capitaux et des services financiers,

aucune contrepartie ne leur est demandée pour soutenir l'économie

réelle. Mesurées aux marges bénéficiaires actuelles, les actions du

S&P-500

n'ont par exemple jamais été aussi chères aujourd'hui que depuis ces

100 dernières années. Entre temps les entreprises "valent" 140

fois leur bénéfice annuel, une valeur normale est de 30. Quelle éclatante bulle!

Mais les "liquidités" offertes à un taux de 0% et à un taux relatif négatif

de 20% sont détournées de l'économie "réelle" vers

cette spéculation post-réelle et simplement financière. Ce modèle de

"reprise" s'appelle Bulle Échoïque ou bulle-écho, comme les 7 "short

recoveries" de la Grande Dépression (graphique à droite). Les banques

centrales engraissent les banques et les spéculateurs sur le compte des

contribuables et de deux générations futures. 2010 sera comme 1930. L'année 11 comme 31. En pire.

Au

sujet de la reprise du Dow Jones au-dessus de 10.000 points, il faut

rappeler sur le graphique ci-dessous ce qui s'est produit entre le Black

Tuesday de 1929 et 1932. Ce n'était qu'un "Short

Jobless Recovery". Actuellement les

politiques de relance d'Obama font bien pire, puisque les

injections "keynésiennes" ne servent qu'aux zombie

banques pour leur trésorerie. L'argent prêté à taux zéro

aux banques pour qu'elles fassent leurs

œuvres pathologiques de spéculation financière est une licence

d'exploitation de casino qui leur est offerte gratuitement par l'État.

Au nom de la Libre circulation des capitaux et des services financiers,

aucune contrepartie ne leur est demandée pour soutenir l'économie

réelle. Mesurées aux marges bénéficiaires actuelles, les actions du

S&P-500

n'ont par exemple jamais été aussi chères aujourd'hui que depuis ces

100 dernières années. Entre temps les entreprises "valent" 140

fois leur bénéfice annuel, une valeur normale est de 30. Quelle éclatante bulle!

Mais les "liquidités" offertes à un taux de 0% et à un taux relatif négatif

de 20% sont détournées de l'économie "réelle" vers

cette spéculation post-réelle et simplement financière. Ce modèle de

"reprise" s'appelle Bulle Échoïque ou bulle-écho, comme les 7 "short

recoveries" de la Grande Dépression (graphique à droite). Les banques

centrales engraissent les banques et les spéculateurs sur le compte des

contribuables et de deux générations futures. 2010 sera comme 1930. L'année 11 comme 31. En pire.Les green-shoots que l'on voudrait voir dans l'augmentation de la valeur des actions sont en plus le fruit de manipulations du marché par une autorité gouvernementale de faussaires créée avec l’Executive Order 12631 par Ronald Reagan en octobre 1987 pour éviter un effondrement de Wall Street: il s'agit d'un groupe informel, mais qui porte un nom, c'est le PPT (wiki), le Plunge Protection Team dans lequel siège le Secrétaire au Trésor, le Directeur de la Fed', le Directeur de la première autorité de surveillance des marchés SEC, et le Directeur de la seconde autorité de surveillance des marchés Commodity Futures Trading Commission et... des membres de l'Exécutif de la Goldman Sachs. L'activité de la PPT, appelée un peu moins officieusement la Working Group on Financial Markets, est simple. Elle achète en masse des actions avec de l'argent catapulté par la Fed'. Ainsi la raréfaction artificielle des actions sur les marchés financiers conduit à une augmentation conditionnée et totalement faussée de leur valeur, et à l'illusion de leur bonne santé. Hank Paulson, qui a précédé Timothy Geithner au Secrétariat au Trésor, a remis en veille la PPT à partir de 2007 face à la volatilité des marchés qui redevenait dangereuse. Ladite Crise des Subprimes a commencé en 2006, il y a déjà 4 ans. La PPT est donc en réalité le maître d'œuvre autoritaire du rallye boursier depuis février 2009 qui a apporté une augmentation de la valeur (négociée) des actions de 6 trillions de $, soit 6000 milliards, tout ceci avec l'argent public existant ou qui sera de la dette pour deux générations à venir. Les naïfs qui croient ou font croire à la rationalité de la concurrence et à la main invisible ou vibrante du marché vous forcent par tous les moyens à vous faire renforcer en vous la foi dans l'économie de marché, où la concurrence libre et non faussée apporte la création de richesses et tend au plein emploi. La PPT est sous l'autorité d'Obama, chef de gang. Son gang s'est chargé de réaliser par les deux bouts la dépossession systémique du peuple américain: d'un côté il a réalisé la plus grand transfert de l'histoire des USA de la dette privée dans la dette publique, et d'un autre côté il réalise le plus grands transfert de la dette publique vers de la création de richesse sur les marchés financiers. Dans les deux cas, c'est le contribuable qui paye. Ces instruments officiels de criminalité financière n'ont pas réussi à réduire pour autant les positions toxiques des systèmes bancaires qui sont toujours de 16,5 trillions de $ (16500 milliards) selon le dernier rapport de la Fed'.

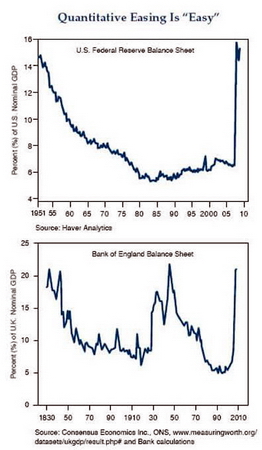

Graphique à gauche: le sky-rocketing de la courbe exprime la Planche à billets aux USA et en UK en 2009. Cette bulle de monnaie de contre-façon ne peut qu'exploser. Sur qui? En mars 2010 va s'arrêter l'arrosage par la Helikopter-Monney, c'est là que toutes les positions toxiques vont aussi être révélées en même temps et que le fake de la recovery va être débusqué. A moins que l'on invente un événement planétaire qui va cacher ce dernier.

Graphique à gauche: le sky-rocketing de la courbe exprime la Planche à billets aux USA et en UK en 2009. Cette bulle de monnaie de contre-façon ne peut qu'exploser. Sur qui? En mars 2010 va s'arrêter l'arrosage par la Helikopter-Monney, c'est là que toutes les positions toxiques vont aussi être révélées en même temps et que le fake de la recovery va être débusqué. A moins que l'on invente un événement planétaire qui va cacher ce dernier.J'avais été particulièrement furieux en mars 2006 où la Fed' avait décidé de ne plus publier M3, la masse monétaire en $. Si vous êtes habitués de mon site, je vous ai exposé régulièrement des graphiques qui montrent que le tipping point, le point d'inflexion se trouve en 2006 et que la récession américaine et l'effondrement commencent cette année. La Fed' ne publiant plus M3, nous sommes en droit de mieux comprendre le PPT et qu'elle fait ce qu'elle veut et qu'elle achète elle-même des actions pour soutenir leur cours bien qu'elle ne soit pas habilitée à la faire. M3 n'étant pas publié, toute politique monétariste ou de pilotage macro-économique est encore plus déconnectée et déconnectant pour les banques qui préfèrent avoir directement recours à la banque centrale forcément laxiste plutôt qu'au marché interbancaire. Ne plus publier M3 veut simplement dire que la Fed' pratique aussi au moins depuis 2006 en continu son quantitative easing (planche à billets). Ne plus publier M3 équivaut à ne plus publier son bilan d'exploitation et à agir comme bon lui semble sans redevoir des comptes conformément au principe... de l'Indépendance des Banques Centrales. A ce niveau aussi, Obama n'apporte pas de transparence ni de réforme.

Le Fed' qui garde au secret les noms des instituts financiers et bancaires qui ont profité depuis 2008 des 2 trillions $ (2.000 milliards) d'aide de sauvetage va peut-être se voir contrainte de les révéler en fonction de la décision de la Court d'Appel de Manhattan suite à une action de Bloomberg LP. En tout 8,1 trillions ont été déversés sur ces instituts financiers qui demeurent en faillite technique parce que les positions toxiques ne sont que cachées pour l'instant et seront bientôt mises à jour. Des moyens fianciers présent et futurs (Bons du Trésor) perdus d'avance mais à rembourser par la suite.

La dette américaine équivaut à 375% du PIB. Elle était de 186% quand les USA sont tombés dans la Dépression de 1929. Si l'on ajoute les zombie banks - les 19 banques systémiques américaines -, et Fannie Mae / Freddie Mac / Ginnie Mae, et les 500 à 1000 banques menacées de faillite, la dette américaine équivaut à plus de 600% du PIB. Les USA ont dépassé de très loin la situation de Weimar. D'après le U.S. Supplemental Nutritional Assistance Program (SNAP), 1 américain sur 9 dispose d'un revenu annuel inférieur à 130% du seuil officiel de pauvreté. 1 sur 9 américains ou ~~ 32 millions de personnes, s'alimentent avec des tickets de rationnement. Mais de son côté, Obama alimente encore plus violemment la troisième bulle des crédits hypothécaires avec le Obama Mortgage qui garantit à 100% par l'intermédiaire de la Federal Housing Administration les nouveaux crédits hypothécaires de la Ginnie Mae qui explosent comme la bulle des Subprimes et la seconde bulle des Alt-A. En septembre 2008 la bulle CDS on Fannie/Freddie-backed mortgages, les CDS adossés sur les crédits hypothécaires garantis pas la Fannie Mae et la Freddie Mac s'élevait à elle seule à 1,47 trillions de $ (1470 milliards). En décembre 2009 elle a doublé.

Avec un record d'émissions obligataires en Europe (1.100 milliards € pour la zone Euro en 2009, et plus de 250 milliards € pour le Royaume-Uni) et un déficit fédéral américain de 9.000 milliards de $ sur les dix ans à venir, les finances publiques ne son t plus contrôlables.

La Fed' de Dallas a estimé le montant des T-Bonds, les Bons du Trésor américain à 99 trillions de $ (99000 milliards) et le programme de bail-out TARP à 24 trillions de $. A la fin de l'année 2010 le montant des T-Bonds s'élèvera à 120 trillions de $, alors que le gouvernement US parvient à avoir des recettes annuelles de 2 trillions de $ dans une bonne année. Le système des finances américain est entièrement une fraude Ponzi. La Fed' de Dallas? Ladite "Indépendance de la Banque Centrale" est à la fois une réalité et une illusion suprématiste. Elle doit être indépendante face au pouvoir politique, mais elle est dépendante des banques commerciales et d'investissement qui se trouvent dans la zone géographique de l'un des 12 districts de la Fed'. Les banques commerciales sont donc obligatoirement actionnaires des ces 12 Regional Federal Reserve Banks: New York, San Francisco, Chicago, Richmond, Atlanta, Boston, Dallas, Cleveland, Philadelphie, Kansas City, Saint-Louis et Minneapolis. Oui, le système de Banque Centrale américain est un choix de société inscrit dans la Constitution. Aucun des citoyens américains n'est censé l'ignorer.

Le Parlement islandais vient d'accepter le 31 XII 2009 le remboursement des avoirs perdus par les déposants britanniques et hollandais dans les banques d'investissement islandaises. Ces 3,8 milliards d'euros, 3/4 du PIB de cette île, seront remboursés entièrement en 2024. Les dettes des banques privées seront remboursées par l'État islandais et donc leurs contribuables, leurs habitants, leurs électeurs. Pour y parvenir les salaires islandais seront diminués de 15 à 20%, l'impôt islandais sera augmenté, les dépenses publiques islandaises seront laminées.

Le Parlement islandais vient d'accepter le 31 XII 2009 le remboursement des avoirs perdus par les déposants britanniques et hollandais dans les banques d'investissement islandaises. Ces 3,8 milliards d'euros, 3/4 du PIB de cette île, seront remboursés entièrement en 2024. Les dettes des banques privées seront remboursées par l'État islandais et donc leurs contribuables, leurs habitants, leurs électeurs. Pour y parvenir les salaires islandais seront diminués de 15 à 20%, l'impôt islandais sera augmenté, les dépenses publiques islandaises seront laminées.  Ce peuple est directement puni d'avoir accepté et cautionné un modèle de société d'exploitation. Il ne dispose pas du luxe américain de faire diversion par des conflits de guerre pour relancer la machine industrielle par les commandes des armées, ni de la capacité et de la crédibilité à émettre des Bons du Trésor comme la Fed'. Les spéculateurs britanniques et hollandais, alléchés il y a encore deux ans par les marges à 2 chiffres promises par les banques islandaises, vont récupérer leurs mises qui ont donc été à risque zéro pour eux.

Ce peuple est directement puni d'avoir accepté et cautionné un modèle de société d'exploitation. Il ne dispose pas du luxe américain de faire diversion par des conflits de guerre pour relancer la machine industrielle par les commandes des armées, ni de la capacité et de la crédibilité à émettre des Bons du Trésor comme la Fed'. Les spéculateurs britanniques et hollandais, alléchés il y a encore deux ans par les marges à 2 chiffres promises par les banques islandaises, vont récupérer leurs mises qui ont donc été à risque zéro pour eux.  L'Islande n'a pas la force de chantage de la City de Londres ou des ports hollandais et doit accepter telles quelles les conditions et les termes du remboursement. L'Islande n'est pas une filiale de Paper Mill of the Potomac et n'a pas la capacité à lancer la planche à billets pour créer de la monnaie de contrefaçon et rembourser les dettes et les positions toxiques. La couronne islandaise est effondrée et toutes les importations se payent à présent à prix d'or. L'Islande n'a pas été too-big-to-fail et n'attend son secours que du saumon d'élevage aux hormones de croissance. Ils nous est aisé de comprendre que l'État et le peuple islandais doivent payer pour avoir accepté et développé un modèle de société et d'économie du Tigre de l'Atlantique fondées entièrement sur l'escroquerie internationale par le système de spéculation compulsive Ponzi-Madoff. Croyez-vous que la Grande-Bretagne et les USA disposent, eux, encore d'une valeur ajoutée en l'état à proposer? (L'Islande a rejeté le 7 Mars 2010 par référendum le remboursement au Royaume-Uni et aux Pays-Bas.)

L'Islande n'a pas la force de chantage de la City de Londres ou des ports hollandais et doit accepter telles quelles les conditions et les termes du remboursement. L'Islande n'est pas une filiale de Paper Mill of the Potomac et n'a pas la capacité à lancer la planche à billets pour créer de la monnaie de contrefaçon et rembourser les dettes et les positions toxiques. La couronne islandaise est effondrée et toutes les importations se payent à présent à prix d'or. L'Islande n'a pas été too-big-to-fail et n'attend son secours que du saumon d'élevage aux hormones de croissance. Ils nous est aisé de comprendre que l'État et le peuple islandais doivent payer pour avoir accepté et développé un modèle de société et d'économie du Tigre de l'Atlantique fondées entièrement sur l'escroquerie internationale par le système de spéculation compulsive Ponzi-Madoff. Croyez-vous que la Grande-Bretagne et les USA disposent, eux, encore d'une valeur ajoutée en l'état à proposer? (L'Islande a rejeté le 7 Mars 2010 par référendum le remboursement au Royaume-Uni et aux Pays-Bas.)Le 5 janvier 10 le président islandais Olafur Ragnar Grimsson n'a pas ratifié la loi de remboursement et la décision est soumise au référendum en sachant que le remboursement est l'une des conditions à la candidature de l'Islande à l'adhésion à l'UE qui pourrait être refusée par... le maître des opting-out, le Royaume-Uni qui se sert de l'Europe comme de sa boîte à bonbons. Ce peuple islandais veut-il retourner à l'âge de mer, se vendre aux russes ou faire du chantage à l'UE pour obtenir des fonds européens avant l'adhésion? L'UE acceptera ce pre-opting-out islandais avant le holliday in de l'Islande dans l'Europe. Elle a bien accepté la Grèce alors que nous savions dès le début qu'elle falsifiait sa comptabilité nationale pour s'apparenter aux critères d'adhésion à la zone euro. L'âme protectionniste de Vauban plane à Bruxelles et dépasse la raison par la catallaxie mercantile. Le PIB de la Grèce équivaut à 2% du PIB de la Zone Euro, la Californie est le 6ème pays du monde... Où est le danger?

Ce peuple islandais ne pouvait ignorer son système Ponzi sur lequel était adossé le PIB du pays. Les islandais sont de toute façon bilingues, ont profité de l'un des meilleurs systèmes de sécurité sociale et de retraite du monde grâce à cet enrichissement subit de ces 15 dernières années. Et tout le monde est capable de lire en Islande aussi dans les devantures des banques les publicités vantant 25% de rendement. Les devantures de ces banques islandaises étaient visibles dans toute l'Europe où l'on sait aussi lire les chiffres. Dans un tel pays islandais où il est difficile de faire du PIB, ce chiffre devait passer comme la morue aux œufs d'or de ce consensus.

Barack Obama et ses boys sont dans la plus pure inspiration du Consensus de Washington. L'interventionnisme néo-keynésien de l'État n'est pas un déni de ce Consensus néo-libéral, mais son renforcement. L'objectif est toujours de créer les conditions pour que se mette en œuvre le trickle-down effect, l'effet de percolation par lequel la richesse dégouline vers le bas et inonde les masses populaires qui l'attendent le pieds ferme. Des moyens financiers sont créés pour que les banques défectueuses se fassent à nouveau une santé et se mettent de nouveau à prêter pour des projets industriels de l'économie réelle. Un étudiant m'a dit l'autre jour "qu'il est convaincu que si les hedge fonds sont de nouveau à flot, l'économie sera relancée". Barack Obama a donc injecté 2 trillions de fausse monnaie (2.000 milliards) créée à Paper Mill of the Potomac. Il a émis des centaines de milliards de Bons du Trésor, donc de la dette future. Avec ces milliards son Secrétaire au Trésor, Tim Geithner, rachète les positions toxiques des banques et prétend les mettre dans une unité de défaisance que son administration ne nomme pas la bad bank. Aujourd'hui encore 5 des 19 "Grandes banques" de taille systémique claironnent avoir remboursé les aides gouvernementales du 1er plan de sauvetage appelé TARP. Barack Obama n'a pourtant que fait d'accorder sa permission et les moyens financiers de la force de trappe de l'État américain aux systèmes de banques et d'assurance à poursuivre leurs activités de création de bulles. Avec les 8 vagues de la crise des subprimes et de la crise bancaire et financière, les fonds de pension privés américains ont perdu eux aussi 2000 milliards de $ qui ne seront plus jamais reconstitués. Les fonds de pension publics ont perdu, eux aussi, 2 trillions de $ (2000 milliards) qui ne seront pas non plus reconstitués, ce qui est le principe même de la retraite-par-capitalisation, celui de créer une bulle-pyramide Ponzi en espérant que l'arrivage naturel de néo-pappy-boomers continue à l'édifier.

Derrière la-dite Crise publique de la Bulle des Subprimes, il y a d'autres bulles cachées qui ont éclaté et d'autres en création qui entrent déjà en phase d'éclatement. La responsabilité de toutes ces bulles est portée en premier par Alan Greenspan, Gouverneur de la Fed' de 1987 à 2006, appelé "l'économiste des économistes", ou le "Maestro", qui avait commis sur toute la période de son mandat une seule et même erreur: celle de l'argent facile. Alan Greenspan a été gravement mis en cause en 2006 pour avoir laissé fortement augmenter la masse monétaire par une politique de taux d'intérêts très bas (de l'argent facile), qui est un des facteurs de l’émergence de la crise dite des subprimes qui s'est déclenchée au second semestre 2006. La masse monétaire est devenue une arme de destruction massive. Obama, Geithner et Bernanke de la Fed' on créé en 1 an en 2009 plus de masse monétaire que ces 20 dernières années, toujours dans l'espoir que les banques d'investissement vont redonner le goût au risque de la spéculation, et par le biais du trickle down effect, le goût à la spéculation sur l'avenir par... l'investissement dans le travail productif de l'économie. Obama est un frère besson de Milton Friedman et des boys du Consensus de Washington. Il a été élu pour ceci, pour monétiser la dette privée avec ce quantitative easing de la masse monétaire et rien d'autre; le peuple américain savait qu'Obama était un faible, derrière des paroles.

Je

vous redonne ci-dessous ma traduction de l'anglais du résumé (mon article du 18 mars 2009) d'un rapport

de 253 pages publié par Essential Information de Ralph Nader au sujet de la livraison par les hauts fonctionnaires de l'État américain, par le Sénat, par le Congrès, de la Fed' et de l'activité de la création monétaire à Wall Street. Ces fonctionnaires ont organisé de manière planifiée la révocation de la Loi Glass-Steagall que le Républicain McCain, challenger d'Obama aux Présidentielles de 2008, veut remettre en vigueur. Vous comprenez sûrement que je ne suis pas non plus un admirateur de McCain. Obama est au service du lobby financier de Wall Street, il est leur électron captif et n'a strictement rien d'exotique. Un récent rapport a prouvé que les banques et assurances qui ont été le plus gravement en faillite avant leur bail-out fictif d'Obama-Geithner, sont aussi celles qui ont le plus investi dans le lobbyisme auprès du Congrès américain. Obama, raté global, n'a pas la force de s'en extraire et n'a pas été élu pour ceci. Vous comprendrez mieux à quoi doit servir le dogme de "l'indépendance de la Banque Centrale" tout autant cher à la BCE et au Traité de Lisbonne:

Je

vous redonne ci-dessous ma traduction de l'anglais du résumé (mon article du 18 mars 2009) d'un rapport

de 253 pages publié par Essential Information de Ralph Nader au sujet de la livraison par les hauts fonctionnaires de l'État américain, par le Sénat, par le Congrès, de la Fed' et de l'activité de la création monétaire à Wall Street. Ces fonctionnaires ont organisé de manière planifiée la révocation de la Loi Glass-Steagall que le Républicain McCain, challenger d'Obama aux Présidentielles de 2008, veut remettre en vigueur. Vous comprenez sûrement que je ne suis pas non plus un admirateur de McCain. Obama est au service du lobby financier de Wall Street, il est leur électron captif et n'a strictement rien d'exotique. Un récent rapport a prouvé que les banques et assurances qui ont été le plus gravement en faillite avant leur bail-out fictif d'Obama-Geithner, sont aussi celles qui ont le plus investi dans le lobbyisme auprès du Congrès américain. Obama, raté global, n'a pas la force de s'en extraire et n'a pas été élu pour ceci. Vous comprendrez mieux à quoi doit servir le dogme de "l'indépendance de la Banque Centrale" tout autant cher à la BCE et au Traité de Lisbonne:Rapport de Ralph Nader >>>

"Sod Out: How Wall Street and Washington Betrayed America

- Liquidation totale: Comment Wall Street et Washington ont trahi l'Amérique".

"5 milliards de dollars versés dans des "taxes politiques" pour acheter la liberté de Wall Street face à la régulation, pour acheter le contrôle et les rapports des commissions d'enquêtes.

Le marches qui mènent au cataclysme financier sont pavées des Dollars de l'industrie.

Le 4 Mars 2009 – Le secteur de la finance a investi plus de 5 milliards dans l'influence politique pour acheter Washington depuis plus de 10 ans avec plus de 3000 lobbyistes qui ont gagné des décisions politiques concernant la dérégulation et d'autres orientations politiques qui ont conduit directement à l'effondrement financier actuel.

De 1998 à 2008, les sociétés d'investissements cotées à Wall Street, les banques d'investissement, les hedge fonds, les promoteurs immobiliers, les groupes d'assurance on versé 1,725 milliards de $ dans le milieu politique et dépensé 3,4 milliards de $ pour les lobbyistes, un mastodonte financier destiné à dépouiller la régulation fédérale. Pas loin de 3000 lobbyistes officiellement enregistrés au niveau fédéral ont travaillé pour l'industrie en 2007. Une douzaine de vagues de dérégulations ont conduit au meltdown financier. Ceci inclut l'interdiction de réguler financièrement les produits dérivés; la révocation des barrières de régulations entre les banques de dépôt et les banques d'investissement; un système d'auto-régulation pour les grandes banques d'investissement; une volonté fédérale d'agir pour mettre fin au système prédateur des prêts et des subprimes.

Selon Harvey Rosenfield, Président à la Consumer Education Foundation, une organisation à but non lucratif qui siège en Californie, Washington s'est systématiquement vidé au profit de Wall Street. Des programmes déflationnistes, qui auraient dû empêcher le meltdown financier qui a commencé l'année dernière, ont été démantelés et les avertissements de ceux qui ont prévu le désastre ont été noyés dans des océans de 'monnaie politique'. Les américains ont été trahis et nous payons un prix en trillions de $ pour cette trahison.

Selon Robert Weissman de Essential Information, le Congrès et l'Exécutif ont répondu à des pot-de-vin légaux provenant du secteur financier et ont dénié les critères du bon sens, ont barré la route à d'honnêtes personnes responsables de la régulation afin qu'elles ne produisent pas des règlements pour résoudre les nouveaux problèmes. Elles ont simplement mis au rebut leurs efforts de prendre des décisions. L'érosion progressive du cadre règlementaire restrictif a conduit à une immersion par des crédits pourris et à un tsunami de mauvaises spéculations adossées à ces crédits pourris. Il y a à présent un naufrage globalisé à travers tout le monde de la finance.

Les 12 décisions majeures qui ont conduit au cataclysme financier

La dérégulation financière a conduit directement à l'effondrement économique actuel. Pendant les trois dernières décennies, les régulateurs gouvernementaux, le Congrès et l'Exécutif sur la base du bipartisme, ont continuellement érodé le système de régulation dont l'activité est de restreindre le secteur de la finance afin qu'il ne tende pas à agir de manière discrétionnaire en fonction de visions propres les plus excessives. Ces douze points suivants révèlent comment l'industrie a exercé une pression qui a conduit à la dérégulation et à ses conséquences:

- Le Congrès a révoqué en 1999 la loi Glass-Steagall passée en 1933 pendant la Grande dépression pour interdire les banques de fusionner les activités (banque de dépôt, banque d’investissement, assurances), une fusion qui est à l’origine de la grande crise financière 2008-2009.

- La règle de régulation qui autorisait l'imputation hors bilan, une passade qui permet aux banques de cacher leurs dettes.

- L'administration Clinton avait empêché la Commodity Futures Trading Commission de réglementer les produits dérivés, ce qui est devenu le fondement des spéculations massives

- La Congrès a interdit en 2000 la régulation des produits financiers dérivés quand il a adopté la loi Commodity Futures Modernization Act.

- La Securities and Exchange Commission (SEC) a adopté un principe d'autorégulation pour les banques d'investissement ce qui leur permet de s'engager dans un niveau d'endettement bien plus élevé

- Les règles adoptées par les régulateurs généraux sur la demande de l'industrie de la finance permettent aux banques d'investissement de déterminer elles-mêmes leurs exigences de réserve de fonds propres, qui est calculée sur leurs propres 'modélisations de l'évaluation et du management' du risque (ndtr: conformément aux recommandations de Bâle 2 et de IFRS)

- Au début des années 2000, les régulateurs fédéraux ont refusé de bloquer les pratiques de l'octroi des crédits généralisés et déprédateurs, en ne publiant pas des régulations appropriées ou en ne renforçant pas des régulations existantes.

- Les régulateurs de la Fed' avait revendiqué le pouvoir de supplanter la législation fédérale sur la protection du consommateur qui aurait pu avoir réduit l'effet de prédation des crédits et des autres pratiques abusives.

- Les règles fédérales de prévention des victimes de crédits abusifs contre des entreprises de contentieux qui rachetaient aux banques leurs crédits qu'elles ont octroyés à l'origine.

- La Fannie Mae et la Freddie Mac se sont agrandies au-delà de leur activités managériales et sont entrées dans le marché des subprimes, ce qui a coûté in fine aux contribuables des centaines de milliards de $.

- L'abandon des principes de régulation anti-trust a permis la création de méga-banques qui sont too-big-to-fail et qui se sont engagées dans des pratiques bien plus risquées que des banques de plus petite taille.

- Engluées dans des conflits d'intérêts, les agences de notation

privées ont évalué de manière erronée la qualité des titrisations basées

sur les subprimes et autres crédits hypothécaires; en 2006 une loi

avait privé du pouvoir la SEC et empêché la régulation des entreprises.

Entre 1998 et 2008:

- les banques d'investissement ont dépensé plus de 154 millions de $ dans des campagnes de dons et elles ont investi $363 millions dans des lobbies officiellement enregistrés

- les entreprises d'audit ont dépensé 68 millions de $ dans des campagnes de dons et 115 millions de $ dans le lobbyisme

- les compagnies d'assurances ont fait des dons de plus de 218 millions de $ et dépensé 1,1 milliard de $ dans le lobbyisme

- des gestionnaires de titres et de valeurs mobilières ont investi plus de 504 millions de $ dans des campagnes de dons et 576 millions de $ dans le lobbyisme.

- Des sociétés d'investissement et de participation ont fait 56 millions de $ en dons à des candidats fédéraux et dépensé 33 millions de $ dans le lobbyisme.

- les hedge funds ont dépensé 32 millions de $ en dons, dont la moitié aux dernières élections présidentielles de 2008

Le secteur financier a consolidé sa force politique en débauchant des agents à Wall Street pour les placer à des postes clefs des régulateurs, ce qui inclue le Secrétaire au Trésor (ministre des finances) issus de la direction de la Goldman Sachs, Robert Rubin et Henry Paulson.

Les entreprises fiduciaires ont employé une légion de lobbyistes, jusqu'à 3000 en 2007. Ces entreprises ont puisé lourdement dans le gouvernement pour le choix de leurs lobbyistes. Essential Information qui a surveillé 20 entreprises leader de la finance a découvert que 142 lobbyistes, que celles-ci employaient de 1998 à 2008, avaient été précédemment employés par les plus grandes agences de notation ou par le Congrès ou l'Exécutif.

<<< Fin du Rapport de Ralph Nader

Elle est loin, cette Amérique de Joan Baez, de Lou Reed, de Jimmy Hendrix. Nous aimions ce pays qui montrait qu'il était vital qu'un pays soit capable de se contester lui-même. Le 21 janvier 1969 j'étais au concert de Jimmy Hendrix à Strasbourg. J'étais conscient que j'avais vécu ce que la vie ne saurait plus jamais me donner et je ne suis plus jamais allé à un concert pop.

Elle est loin, cette Amérique de Joan Baez, de Lou Reed, de Jimmy Hendrix. Nous aimions ce pays qui montrait qu'il était vital qu'un pays soit capable de se contester lui-même. Le 21 janvier 1969 j'étais au concert de Jimmy Hendrix à Strasbourg. J'étais conscient que j'avais vécu ce que la vie ne saurait plus jamais me donner et je ne suis plus jamais allé à un concert pop.Le discours donné par Obama à Strasbourg au Sommet de l'Otan le 4 avril 2009 à son town-hall meeting était lamentable mais avait ravi un parterre filtré de jeunes UMP et d'étudiants de Grandes Écoles. Il ne lui avait pas fallu 10 minutes pour dérailler et demander sous les applaudissements le soutien pour envoyer des soldats en Afghanistan. A chaque génération son black d'adoption. Nous n'avions jamais eu à avoir honte de notre noir. Qu'il eût été noir ou violet, on s'en foutait. Nous étions unis contre l'injustice et la guerre. Les soixanthuitards sont aujourd'hui pappy-boomers réfugiés dans les fonds de pension. Je transmets toujours l'esprit de 68 à mes étudiants. Rien d'autre. Mais ils ne savent pas si je suis mou, séché ou fossile. Les chaussures en cuir ont-elles encore une valeur nutritive?

Du duo Greenspan/Bush au trio Obama/Bernanke/Geithner, les banques systémiques du groupe too-big-to-fail n'ont cessé de conquérir leur situation de monopole. Avec Obama cette situation de monopole a été amplifiée et consolidée avec les fonds publics et les différents plans de sauvetage (bail-out) appelés TARP, TALF, PPIP et l'argent public vomi par la banque centrale américaine, la Fed', sous forme de monnaie de contre-façon. Ces banques font de la Trésorerie et ont détourné les biens publics dans le carry-trade, le négoce spéculatif d'assurances contre la défaillance d'emprunteurs, les CDS/CDO.

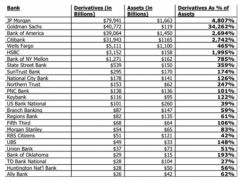

Sur le graphique cliquable à gauche vous pouvez voir que les 29 premières banques US systémiques, dites "too big to fail", sont en faillite à cause de leur mégalo-spéculation opaque. Elles sont toutes des risques systémiques. Légendes: Billions = Milliards. Derivatives = la Bulle des OTC, CDO, CDS, les assurances sur défaut de paiement des crédits. Assets = les Fonds Propres. Attention: 4.807% = Quatre mille huit cent sept pour cent. Pour les seuls USA on estime la Bulle des CDS à 200 trillions = 200.000 milliards de $, contre 14,5 trillions pour le PIB des USA en 2008. Et pourtant, toutes ces banques annoncent des "bénéfices"... Goldman Sachs a un levier d'endettement de... 34262%.

Ce

tableau ne montre que la bulle des CDS

dans le bilan de ces banques et non pas toutes les autres positions

toxiques comme les subprimes, les Alt-A, les MBS... Vous comprenez que

cette Élite de la Classe financière lutte pour cacher les risques,

qu'ils soient les positions toxiques comme les assurances sur défaut de

remboursement des crédits (CDS).

Ce

tableau ne montre que la bulle des CDS

dans le bilan de ces banques et non pas toutes les autres positions

toxiques comme les subprimes, les Alt-A, les MBS... Vous comprenez que

cette Élite de la Classe financière lutte pour cacher les risques,

qu'ils soient les positions toxiques comme les assurances sur défaut de

remboursement des crédits (CDS). Graphique à droite: too-big-to-fail, 2009 est l'année Obama.

C'est aussi Obama et Geithner qui ont imposé en février 2009 au Comité des normes comptables et financières, le FASB (Financial Accounting Standards Board) de modifier les normes comptables pour sousévaluer les positions toxiques et pour faire disparaitre les risques.

Le Stress Test des banques américaines n'a été qu'un acte criminel de plus d'Obama qui cultive sa filiation avec le gang Bush & Ponzi, Madoff & Bernanke, Paulson & Wall Street. L'augmentation des faillites d'entreprise va être particulièrement élevée en 2010 et sera à deux chiffres, parce que la clôture des comptes pour l'exercice 2009 va être publiée dans les bilans annuels qui révèleront les très mauvais chiffres de l'année 2009. De plus les rapports annuels vont présenter des projections concrètes pour l'année 2010 qui vont être très négatifs. L'objectif du Stress-Test des banques commandité par Obama et réalisé par Timothy Geithner était de rester au service de Wall Street en faisant croire que le système bancaire américain n'était pas en faillite technique et en lui permettant de réaliser des bénéfices, tant que la remontée du Nasdaq et du Dow Jones n'est pas perçue comme l'apocalyspse. Obama est un bon président. Il a fait en un an ce qui était attendu de lui: ne pas faire de réforme du système américain. Cette longue marche pan-américaine a été entamée avec Bush quand la banque d'investissement faillitaire, la Bear Stearns, a été rachetée en mars 2008 par la JP Morgan Chase avec l'argent de la Fed'. Cette procédure de bail-out indirect s'appelle le backdoor bailout, le sauvetage par la porte arrière. La JP Morgan Chase est l'exemple parfait de la confusion entre banque de dépôt et banque d'investissement. Entre 2005-2007, Bear Stearns fut reconnue comme la "plus admirable" (most admired) société de valeurs mobilières, par l'étude du magazine Fortune "America's Most Admired Companies", et seconde parmi les sociétés de titres. L'étude annuelle constitue un classement prestigieux révélateur du talent des employés, de la qualité de la gestion et de l'innovation. Cependant, en mars 2008, l'action de la société perd 80% de sa valeur, soit un retour en arrière de 10 ans, en relation avec la crise des prêts immobiliers dite des subprimes. En décembre 2009, le Times a choisi Bernanke comme "Person of the Year 2009".

La BIS, ou Banque Centrale des Banques Centrales a publié un Rapport de juillet 2009 dans lequel elle dénonce l'augmentation des banques systémiques: "Les banques doivent, certes, renouer avec l’activité de prêt, mais elles doivent aussi se résoudre à devenir plus petites, moins complexes et plus prudentes. Là encore, même s’ils ont été indispensables, les plans de sauvetage mis en œuvre jusqu’ici par les pouvoirs publics semblent entraver ce nécessaire ajustement, au lieu de le faciliter. En aidant les banques à se financer et à se recapitaliser, ils exonèrent leurs dirigeants des difficiles décisions requises pour réduire à la fois la taille du bilan (diminution de l’effet de levier) et le niveau de risque (réallocation des actifs). Et, en favorisant le rachat par d’autres banques des établissements en difficulté – solution classique –, les pouvoirs publics font naître des groupes financiers si grands et 130 79e Rapport annuel BRI si complexes que même leur direction, peut-être, n’est pas en mesure d’en appréhender l’exposition au risque. En dépit d’inquiétudes quasi générales entourant ces établissements « trop grands pour faire faillite », les mesures d’urgence prises par les autorités contribuent paradoxalement à accroître la concentration du secteur financier et le risque systémique. [...] Dans le domaine de l’évaluation des risques, les autorités pourraient aggraver les problèmes qu’elles s’efforcent de résoudre. Ainsi, comme indiqué précédemment, les plans de sauvetage accroissent la concentration au sein du secteur financier et le risque systémique, alors même que les réformes prudentielles visent à rendre ces risques plus gérables. Les autorités de nombreux pays en sont, heureusement, bien conscientes et s’emploient à trouver des solutions. En vérité, plus les établissements financiers deviennent complexes, plus les exigences en termes de gestion des risques se multiplient. Aujourd’hui, un conglomérat financier possède des centaines de filiales, opérant, toutes, de façon quasi indépendante ; personne n’est en mesure de comprendre les activités de chacune. Personne ne peut non plus appréhender totalement les interactions susceptibles de s’exercer en cas d’incident majeur : cela donnerait à penser qu’une gestion des risques à l’échelle du groupe est alors impossible. En outre, les banques sont souvent non seulement trop grandes mais aussi trop interdépendantes pour faire faillite, du fait des multiples relations qu’elles ont tissées. Les autorités doivent s’assurer que le fonctionnement des groupes reste compréhensible tant pour les dirigeants que pour les instances de réglementation et de surveillance. Dorénavant, un établissement trop grand ou trop interconnecté pour faire faillite devra aussi être trop grand pour exister."

-----------------------------------------------------------

Des sénateurs américains travaillent maintenant à un retour de la séparation des banques de dépôt et des banques d’investissement. A la mi-décembre, le Sénateur Républicain John McCain et la Sénatrice Démocrate Maria Cantwell on déposé un Projet de Loi qui pourrait déjà être porté à la Commission du Sénat chargée des affaires bancaires. La revendication de McCain est radicale et n’est pas moins une tentative de faire tourner le temps en arrière: il s’agit de la réintroduction de certaines parties du Glass-Steagall Act qui avait introduit la séparation des banques de dépôt et des banques d’investissement. Cette Loi avait été promulguée en 1933 en réaction à la Grande Dépression. La conséquence était la scission de la JP Morgan en Morgan Bank, plus tard en Morgan Guaranty Trust puis en Investmentbank Morgan Stanley. Cette Loi Glass-Steagall avait été abolie par la Loi Gramm-Leach-Bliley sous Bill Clinton, dont la femme Hilary siège à côté d'Obama. Où que l'on regarde, du Salon Ovale au Secrétariat au Trésor, Obama s'est entouré des acteurs qui ont mené les USA au cataclysme global comme si les USA.

A la fin des années 50 et au début des années 60, nous, les enfants, devions lire en boucle dans Sélection du Readers's Digest en langue française le dramatique enlèvement du fils de Charles Lindbergh, le héros qui avait traversé l'Atlantique en avion. Et nous pleurions, et nous avions peur, et nous savions de quel côté se trouvait la Justice. Mais personne ne nous disait que Lindbergh était officiellement antisémite convaincu, admirateur de Hitler et qu'il envisageait d'immigrer à l'envers, c'est à dire à Berlin où il était allé choisir avec des agents immobiliers son nouvel hôtel particulier. Personne ne nous avait raconté qu'il avait été décoré le 19 octobre 1938 de l'ordre de l'Aigle germanique par Hermann Göring. À cette occasion, il avait qualifié Hitler de "grand homme". En mai 1941, Roosevelt lui avait demandé de renvoyer la "médaille de la honte" reçue des mains d'Hermann Göring, ce qu'il avait refusé de faire, préférant démissionner de son poste de colonel au Ministre de la Guerre. Après la Seconde Guerre mondiale, Charles Lindbergh avait été réhabilité et réintégré dans l'armée américaine au grade de général de brigade. Chaque génération a voulu avoir son noir même blanc, ou son blanc même noir. La couleur dépend du côté d'où on la regarde. Obama rendra-t-il un jour son Prix Nobel de la Paix, où préférera-t-il se reprendre la vie? Je le vois mal comme premier président totalitaire noir des USA.

Selon McCain, "l’argument qui avait prévalu pour la Loi Glass-Steagall est de nouveau actuel avec la crise: les dépôts des épargnants ne doivent pas être menacés par des activités bancaires à risques. Les instituts bancaires sont devenus trop grands en mélangeant les activités pour qu’elles puissent tomber en faillite. Ainsi il échoie au contribuable d’en endosser la responsabilité, quand les banques connaissent des problèmes, alors que ce ne sont que les actionnaires et les traders qui empochent les bénéfices quand tout va bien."

Le projet de Loi de McCain et de Cantwell prévoit que les banques qui font appel à l’épargne publique ne sont pas autorisées de réaliser des affaires en leur nom propre ou ne doivent pas être actives dans le négoce des titres ni percevoir de commissions. "Pendant près de 60 ans, un garde-fou a maintenu l'intégrité du système bancaire, empêchant les conflits d'intérêt et les abus financiers, et limitant les spéculations boursières. Notre projet de loi rétablit ce garde-fou", a déclaré Mme Cantwell. "Avec cette proposition, les banques trop grosses pour faire faillite seraient obligées de s'en tenir à leur activité bancaire traditionnelle, laissant la prise de risque financière et la gestion aux autres", a assuré M. McCain. Ces déclarations rappellent furieusement les effets d'annonce habituels du président en France. Souvenez-vous du printemps 2009, une oreille distraite aurait pu croire que le prince-président français en exercice était de gauche quand il mettait son accent tonique sur les "marchés financiers fous" en vociférant à hue et à dia avec des "je ne tolèrerais pas que..." et qui menaçait encore à la veille du G20 de Londres de "claquer la porte avant la fin, si". Ou au G4 de Berlin de février 2009 nous étions fiers du parl'être de notre pinnochio local qui ne posait plus simplement son regard compatissant sur le peuple mais qui reprenait pour lui sa destinée en main en disant "la crise de l'économie de marché, la crise de la dictature des marchés qui sont devenus fous et que je ne tolèrerai pas...". En France, les banques ont aussi été gonflées par fusion en 2009 et avec les aides de l'état et il n'existe pas de projet de loi destiné à démanteler les banques et à scinder les activités de dépôt des activités d'affaires. Il n'existe pas de projet de loi en France car il n'existe pas d'opposition capable et qui a un projet de société autre que celui de gagner les prochaines Élections Régionales comme en 2005.

McCain et Cantwell sont poussés et soutenus par l’énorme gène de l’opinion publique face aux instituts bancaires qui rentrent des bénéfices au sommet de la crise et qui déversent des milliards de boni alors que la population souffre massivement du chômage et est expulsée de ses domiciles par les huissiers. Obama, le "démocrate", a permis le 8 XII 2009 à AIG, qui a pourtant été la

plus grande faillite de

l'humanité et de l'histoire des USA, d'augmenter massivement les

salaires et boni de ses traders.

McCain et Cantwell sont poussés et soutenus par l’énorme gène de l’opinion publique face aux instituts bancaires qui rentrent des bénéfices au sommet de la crise et qui déversent des milliards de boni alors que la population souffre massivement du chômage et est expulsée de ses domiciles par les huissiers. Obama, le "démocrate", a permis le 8 XII 2009 à AIG, qui a pourtant été la

plus grande faillite de

l'humanité et de l'histoire des USA, d'augmenter massivement les

salaires et boni de ses traders. Ce projet de loi, qui est soutenu par le Prix Nobel de l’Économie, Joseph Stiglitz, pourrait aboutir aux USA. Le Gouverneur de la Banque d’Angleterre, Mervyn King, plaide pour la même cause. Bien sûr le lobby bancaire décuple de colère aux USA pour lequel ces faillites titanesques n’auraient jamais pu être empêchées avec un Glass-Steagall Act.

Le communisme a eu son goulag. La capitalisme a eu quoi?

< Prague, Monument pour les Victimes du communisme.

Le banner de mon site est clair. Je ne suis ni encarté, ni militant mais je vote le Parti de Gauche depuis sa constitution.

Non à l'ethnocide biotechnologique, aux nécrotechnologies, au

Non à l'ethnocide biotechnologique, aux nécrotechnologies, au

Commentaires

Nous avons la chance d'être dans une période ou de la dialectique est de nouveau possible et où le Voyage au trou du langage pourrait apporter une solution utilisable un certain temps, une décennie, ou deux. Mon site, surtout depuis avril 2008 où j'ai commencé à me consacrer à la crise, est la Phase 2 de mon "roman".

Comme il y a eu un avant Sartre et un après Sarte, il y a un avant crise et un après crise. Je vis, comme d'habitude depuis longtemps dans l'après. Régulièrement je soulève depuis septembre 08 le poker menteur et le poker dénonceur que les influenceurs, éditorialistes, le COP 15 climatique, et la planète média pratiquent, jusqu'à Paul Krugman ou Nouriel Roubini. Encore dans ce dernier article sur Glass-Steagall je montre l'avers et le revers du langage des mots pour les mêmes mots et les mêmes événements ou phénomènes, ou idéologies, ou déclarations.

Mais je dois vous révéler que depuis deux mois environ je me rends compte, que plein de sites et journaux online que je lis quotidiennement en allemand, anglais ou français et qui faisaient à mon sens une très bonne analyse critique de la crise comme moi j'ai envie de la lire, commencent à abattre leurs cartes et révèlent de plus en plus leur réelle pensée qui est un retour à l'idéologie de Ludwig von Mises le professeur d'Augustus von Hayek. Je sens un drift très intéressant et prégnant et relevant, et je pose la question au bas de cet article sur Glass Steagall. Le communisme à eu son goulag, mais le capitalisme à eu quoi? Ma question est en fait la réponse. Comme il n'y a pas eu de millions de morts au nom du capitalisme - mais au nom de la "liberté" et de la "démocratie" -, il n'y aura pas de renversement de celui-ci, mais un renforcement. S'il n'y a pas une révolution issue du peuple - mais pourquoi se révolterait-il? - nous allons vers un renforcement du néo-libéralisme avec des Bâle III et des Solvency 2 qui organisent la dépossession systémique en minimisant l'évaluation du risque du spéculateur tout en proclamant vouloir mettre en œuvre contrôle, régulation, mais toujours à partir des acteurs économiques eux-mêmes et non pas à partir d'une autorité qui serait forcément une émanation de l'État, ce que l'on fait déjà passer pour un retour au sowjetisme. En réalité je me souhaiterais une grande dépression avant qu'un président ne fasse une guerre de diversion et qu'il ne soit aussitôt suivi de notre prince-président en poste qui est toujours à la recherche de son grand dessein.

Voilà. Nous avons la chance de vivre dans l'instabilité du mot. Et à ce stade, je ne sais toujours pas si l'homme est un produit de la Gestalt ou du Behaviour. Mais en bonne dialectique on pourrait lui ajouter quelque chose que l'on n'a pas encore su définir?

Moins d'1% de la population a profité dans les pays industrialisés du Leverage-effect

Pour les uns c’est un état de fait, qui les arrange, pour les autres c’est un idéal permanent auquel il faut aboutir.permis par la bulle spéculative sur les produits dérivés financiers.

Les rendements financiers alléchants de la bulle spéculative

n'ont été possibles que dans les conditions de la moindre répartition des richesses créées

et dans la dépossession systémique des richesses existantes.

"Le clivage droite/gauche est dépassé" qu’ils disaient, qu’ils disent et qu’ils diront.

D’autres encore, les plus pervers, jubilent en voyant des gauches qui se querellent, nourrissent la querelle, en sachant qu’il n’y a qu’une gauche, mais que le groupe dudit non clivage droite/gauche gonfle, et ça les arrange pour leurs affaires. Plus de débat, pas de contestation, pas de renversement.

Il est temps de retrouver de l’idéal et de l’idéologie. Car en face de moi et des désidentifiés (aliénés) globaux, la Lutte de la Classe financière est poursuivie avec brio et en totale réussite, avec de l’action en procédant au transfert des savoirs, des pouvoirs et des richesses du même côté, du côté où le consensus est le plus fortement imposé.

-------------------------------------

Recommençons à parler le 21 janvier >>>

Bolkenstein 2: Pétition européenne et Pétition Nationale

- 21 janvier 2010 >>> Parlement français, Directive Services Publics et Note du Ministère des Finances

En dépit des positions pour le moins centristes de M Allais , que pensez vous de ses propositions dont tout le monde économique s'est gaussé:

Maurice Allais définit ainsi quelques principes de réforme du système financier :

« Cette réforme doit s’appuyer sur deux principes tout à fait fondamentaux :

Ø La création monétaire doit relever de l’État et de l’État seul. Toute création monétaire autre que la monnaie de base par la Banque centrale doit être rendue impossible, de manière que disparaissent les « faux droits » résultant actuellement de la création de monnaie bancaire.

Ø Tout financement d’investissement à un terme donné doit être assuré par des emprunts à des termes plus longs, ou tout au moins de même terme. »

Pour ce faire, il propose la différenciation des banques en trois types distincts d’établissements financiers :

« 1. des banques de dépôt assurant seulement, à l’exclusion de toute opération de prêt, les encaissements et les paiements, et la garde des dépôts de leurs clients, les frais correspondants étant facturés à ces derniers, et les comptes des clients ne pouvant comporter aucun découvert ;

2. des banques de prêt empruntant à des termes donnés et prêtant les fonds empruntés à des termes plus courts, le montant global des prêts ne pouvant excéder le montant global des fonds empruntés ;

3. des banques d’affaires empruntant directement au public ou aux banques de prêt et investissant les fonds empruntés dans les entreprises. »

Sinon, quelle réforme peut on porter? A minima , un service public bancaire, contrôlant les émissions monétaires, une taxe sur les transactions financières et l'interdiction de la spéculation sur les dérivées de matière première (en limitant les dérivées à leur rôle de couverture pour des opérations réelles)?

2010 sera-t-elle l'année de la renaissance du phénix? ou de la chute d'Icare?

ou les deux?

Meilleurs vœux quand même.

Pour 2010, la naissance de celui qui est exactement sur le point médian entre les entrailles et les éthers, me suffirait