G20 de Londres - La Banque Centrale anglaise s'oppose à un nouveau paquet fiscal de Gordon Brown

Par Thomas, le Cimbre le 27. mars 2009, - Catégorie : Economie de bulles, crises systémiques, subprime - Lien permanent

Je lis aujourd'hui sur le site MoneyWeek domicilié à la City et dans the Independent que Mervyn King, le Gouverneur de la Bank of England, la banque centrale anglaise, a rompu avec un tabou. D'habitude la banque centrale ne donne pas d'avis sur les décisions

prises par le gouvernement et se contente d'avoir un avis d'expert sur

les affaires monétaires. La banque centrale ne se mêle jamais de la

politique fiscale du gouvernement du Royaume-Uni, mais cette semaine

King a dit explicitement "que le gouvernement ne dispose pas des moyens

de lancer un autre plan de stimulation économique". Ce coup de tonnerre a

creusé un cratère dans la stratégie politique à court terme du 1er

ministre Gordon Brown. Gordon Brown tente par tous les moyens de faire approuver par les membres du G20 un accord général à un plan global de stimulation fiscale.

Je lis aujourd'hui sur le site MoneyWeek domicilié à la City et dans the Independent que Mervyn King, le Gouverneur de la Bank of England, la banque centrale anglaise, a rompu avec un tabou. D'habitude la banque centrale ne donne pas d'avis sur les décisions

prises par le gouvernement et se contente d'avoir un avis d'expert sur

les affaires monétaires. La banque centrale ne se mêle jamais de la

politique fiscale du gouvernement du Royaume-Uni, mais cette semaine

King a dit explicitement "que le gouvernement ne dispose pas des moyens

de lancer un autre plan de stimulation économique". Ce coup de tonnerre a

creusé un cratère dans la stratégie politique à court terme du 1er

ministre Gordon Brown. Gordon Brown tente par tous les moyens de faire approuver par les membres du G20 un accord général à un plan global de stimulation fiscale.Photo: Site du G20 de Londres du 2 avril 2009.

_____________________________________________________________________________________________

_____________________________________________________________________________________________

-

Les Chefs d'État africains demandent à Gordon Brown

de s'engager au G20 pour les peuples.

Oxfam - London Summit: Put People First - Communiqué du site AVAAZ.org, le Monde en action: Sans d'intenses pressions internationales dans les jours à venir, nos dirigeants pourraient rater cette occasion historique. Nous avons donc décidé de lancer de toute urgence une pétition à l’occasion du Sommet de Londres. Celle-ci sera remise directement aux représentants officiels du sommet et aux dirigeants lors d’une marche de milliers de personnes ce week-end. Pour ajouter votre signature, cliquez sur ce lien: http://www.avaaz.org/fr/global_economic_rescue

_______________________________________________

King affirme "qu'il ne veut pour rien au monde être associé à l'épave du train fiscal de Gordon Brown", comme l'affirme l'alsacien Allister Heath, éditorialiste de City AM, un Business journal réputé de la City. Le déficit budgétaire du Royaume-Uni est déjà entrain d'atteindre la marque des 11% qui était courante en période de guerre. Les investisseurs internationaux commencent à douter de la volonté et de la capacité du gouvernement de revenir à un équilibre budgétaire. Leur perte de confiance en l'économie signifie qu'ils pourraient refuser d'acheter les Bons du Trésor du Royaume-Uni destinés à financer le déficit et qu'ils pourraient envoyer par le fond la livre sterling. Ceci s'est en partie vérifié avec l'échec de l'émission des Bons du Trésor (gilts en anglais) avant-hier. Ceci s'est infirmé hier où il y a eu trois fois plus de demandeurs pour ces Bons du Trésor. Il ne faut surtout pas voir en ce rebond de hier un regain de confiance dans le paquet fiscal que Gordon Brown voudrait arracher au membres du G20 à Londres le 2 avril (Gordon Brown called for world leaders to agree at next week's meeting to share the burden of stimulus packages). Dans des périodes économiques troubles ou aussi catastrophiques que celle que nous vivons, les Bons du Trésor sont "the last safe haven", le dernier refuge pour préserver son capital.

Selon the Independent, Mervyn King savait sans aucun doute ce qu'il faisait en parlant publiquement de manière aussi débridée et il avait dû avoir l'accord tacite du ministre des finances Alister Darling qui avait exprimé ses réticences relativement à un autre plan de mesures fiscales incitatives pour le collectif budgétaire du mois prochain. Alistair Darling aurait-il jamais pu obtenir de Gordon Brown une telle connivence, alors que ce dernier essaye de centrer l'ordre du jour du G20 sur une action planétaire coordonnée autour de stimulations fiscales pour organiser la relance économique? Cela parait fort improbable. La remarque de Mervyn King va totalement à l'opposé de la volonté de Gordon Brown qui n'a personne d'autre de plus important à convaincre. Part la remarque du Gouverneur de la banque centrale anglaise, Gordon Brown a été placé dans le même camp que la chancelière allemande, Angela Merkel, ou que Sarkozy qui ont déjà lancé un plan fiscal d'incitation mais qui ont annoncé qu'ils n'en mettront pas un second en œuvre. L'Union Européenne a aussi annoncé hier qu'elle veillera de nouveau sur la discipline financières dans la zone Euro, et qu'elle attend de la France et de l'Allemagne qu'ils ramènent le déficit budgétaire en dessous des 3% du PIB avant 2012, et que le Royaume-Uni en fasse de même en 2013.

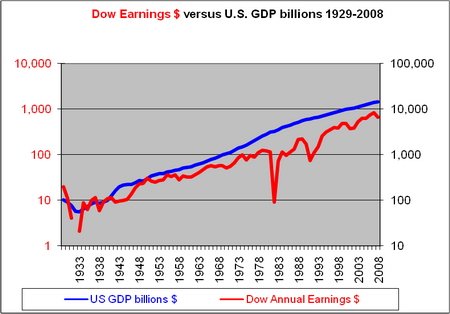

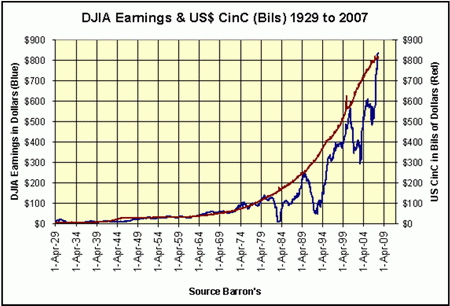

La chancelière allemande répète le 28 mars 2009 dans le Financial Time: "This crisis did not come about because we issued too little money but because we created economic growth with too much money, and it was not sustainable growth,” said Ms Merkel. “If we want to learn from that, the answer is not to repeat the mistakes of the past. Germany had already taken action to boost demand in the economy, amounting to 4.7 per cent of gross domestic product over two years. That means we are in the leading group of all those making an international effort. Germany has a bigger public debt in relation to GDP than both the US and the UK. We are talking about building a new global financial market architecture.” (Cette crise ne provient pas du fait que nous avons émis trop peu de monnaie mais parce que nous avons créé de la croissance économique avec trop de monnaie, et ce n'était pas une croissance durable, disait Angela Merkel. Si nous voulons en tirer des leçons, la réponse est de ne pas répéter les erreurs du passé. Le montant des mesures prises ces deux dernières années par l'Allemagne pour développer la demande dans l'économie atteint les 4,7% du PIB. Ceci signifie que l'Allemagne se trouve dans le groupe de tête des pays qui ont pris de telles mesures pour un effort international. La dette publique de l'Allemagne comparée au PIB est plus grande que celle des USA ou du Royaume-Uni. Nous parlons de la création d'une nouvelle architecture d'un marché financier global.). Note du traducteur: pour la "croissance adossée sur le trop de monnaie" j'ai mis au bas de cet article deux graphiques.

Mervyn King ne pouvait s'exprimer plus clairement qu'il ne l'a fait. Le Royaume-Uni n'est pas en mesure de faire plus qu'il n'a déjà fait et sa situation n'est pas comparable avec la situation des USA, qui vivent leurs dernières semaines d'arrogance en faisant payer comme depuis plus de 3 décennies leurs déficits et leur pauvreté par le reste de la planète assez imbécile pour leur racheter à tour de bras des Bons du Trésor. C'est encore le cas massivement en ce moment alors que le compte-à-rebours de l'effondrement du $ est enclenché. Le $ est de toute façon surévalué de 12 fois selon les analystes financiers les moins inféodés à Wall Street et aux agences de notations qui regimbent encore violemment pour laisser filtrer les réalités ou les vrais chiffres des spreads des Bons du Trésor américains et britanniques et des CDS, leurs assurances.

La taille du déficit budgétaire et des dettes cumulées est déjà plus qu'alarmante pour les deux ou trois prochaines années. Il serait très dangereux pour le Royaume-Uni de se lancer encore plus dans des dépenses omnibus et pharaoniques. Laisser le champ libre à de nouveaux plans de mesures fiscales n'apporterait plus rien de bon. Le montant des mesures prévues dans le budget de sauvetage et de relance de l'automne 2008 s'élevait à 1% du PIB du Royaume-Uni avec une baisse exceptionnelle du taux de la TVA. Il est accepté par tous aujourd'hui que cette baisse de la TVA n'a été qu'une très ample perte d'argent. Un effet de stimulation de la consommation n'a jamais pu être perçu.

Selon Mervyn King, une stimulation fiscale peut être appropriée si elle est temporaire et si les moyens de retourner à l'équilibre budgétaire sont clairement fixés à l'avance. Ce qui est exceptionnel est cette prise de parole publique de Mervyn King. Il n'est plus prêt à favoriser ce détournement de fonds publics au travers de ce pipeline fiscal.

Selon le Financial Times, Mervyn King avait préparé de toute pièce un missile à lancer à la figure de Gordon Brown. Mervyn King est-il habilité à prendre de telles positions et à agir de la sorte? Ceci relève plutôt du Gouvernement quand il s'adresse aux électeurs. Qu'est-il supposé avoir réellement dit? Allez-y les gars? Dans l'empressement à préserver le monde d'une seconde Grande Dépression, il semble en ce moment que tout est possible et faisable, même le plus insensé. Les vieilles règles, normes et disciplines sont jetées par dessus bord, sans même perdre une seule pensée sur la manière que nous aurons à nous dépêtre de ce chaos dans lequel nous nous jetons. Nous pensons aussi à des années d'austérité, de très forte imposition, de réduction jusqu'à la raréfaction des services publics, de l'abandon des infrastructures, etc... parce que l'État a dépensé tous ces moyens encore existants, et s'est endetté pour les deux générations à venir. Par exemple, le plan allemand pour la Réunification ne sera entièrement remboursé que dans... 50 ans. Simplement le Plan d'Angela Merkel de sauvetage et de restitution de la confiance et de soutien à la consommation était en automne 2008 déjà 7 fois plus grand que le Plan pour la Réunification.L'utilisation de £150 billions dans le QE, la quantitative easing, la helicopter money, la planche à billet sème la confusion entre la politique monétaire et la politique fiscale depuis que le gouvernement se permet avec elle de refinancer son déficit budgétaire. Selon le Gouverneur de la banque centrale anglaise la stimulation monétaire déjà mise en œuvre limite le champ d'action pour un autre plan de stimulation fiscale. La conjugaison d'un plan monétaire avec un plan fiscal est absolument impossible et excessivement dangereuse.

Pour le Guardian comme pour le Financial Times, dont les lignes éditoriales sont politiquement opposées, il est juste déplorable que Mervyn King n'ait pas déjà mis en garde il y a trois ans, alors que Gordon Brown était ministre des finances sous le gouvernement "travailliste" Tony Blair, et alors qu'à cette époque la prise des mesures nécessaires aurait pu prévenir du pire. Le gouvernement n'aurait pas conduit le Royaume-Uni à la banqueroute d'État comme aujourd'hui.

Morale de l'histoire: méfiez-vous du poker dénonceur et de la campagne d'intoxication lancés par Wall Street et le polit-bureau Obama-Geithner contre l'Europe. Ils conjurent l'Europe de lancer comme eux un énorme plan de sauvetage, d'aide, de restitution de la confiance, de rachat et de purge de la bulle des CDS, des CDO, des créances pourries et de ne pas laisser tomber dans des banqueroutes d'État la Hongrie par exemple. Ce sera un drame national pour la Hongrie. D'un point de vue de la comptabilité nationale, le PIB de la Hongrie représente 1% du PIB européens ou 100 milliards d'euros. Les USA et le Royaume-Uni, qui sont en quasi situation de banqueroute d'État aimeraient entrainer avec eux l'Europe dans un aveugle cash for trash et dans de gigantesques mesures de la planche à billet, tout simplement pour faire plonger l'Europe, la rendre exsangue, et pour éviter que, de par une meilleure discipline budgétaire des critères de Maastricht, l'Europe tire un certain avantage concurrentiel, que l'Euro deviennent une monnaie mondiale de référence et commence à imposer ses vues sur la constitution d'un nouveau système monétaire international. J'espère beaucoup que les vraies bases d'un vrai Nouveau Système Monétaire International seront posées à Londres au G20 le 2 avril. Depuis le premier G20, dit de Bretton Woods 2, de l'automne 2008, rien n'a évolué dans les mentalités des gouvernementaux et dans les médias. Depuis deux jours, Obi le Roi du Bricolage, prétend être enclin à penser à la proposition du gouverneur chinois de créer une nouvelle monnaie de référence internationale adossée sur le vieil outil du FMI, tombé en désuétude. C'est les DTS, les Droits de Tirage Spéciaux

C’est grossier et irresponsable de rentrer dans ce jeu anglo-saxon américano-brownien. Le Plan TARP, recyclé en TALF, recyclé en PPIP lancé le 23 mars 2009 par le polit-büro Geithner-Obama ne marche pas.

Même Gordon Brown et Alistair Darling commencent à avouer que ce plan de rachat des poubelles, commencé il y a plus de six mois au Royaume-Uni n’apporte aucun fruit. Même Financial Times Deutschland et Financial Times écrivent aujourd’hui que ce plan ne semble pas "déclencher d’euphorie" et que Geithner et Obama commencent aussi à perdre de leur contenance.

Le rallye boursier, qui avait encore fonctionné quand le CEO de Citigroup avait envoyé la semaine dernière un pseudo-mail interne mais publié sur tous les médias, ne marche pas depuis hier et le Dow Jones comme le Nasdaq restent dans le rouge déjà les trois premiers jours qui suivent l'entrée en vigueur du plan PPIP.

Le commerce international est arrêté depuis juin 2008, et depuis hier, le 26 mars 2009, les chiffres commencent à en être publiés. Le Japon à enregistré une chute du commerce extérieur de 49%, l’Allemagne aussi. Ce sont les champions mondiaux de l’export en valeur depuis des années.

Certains aviso-escorteurs des USA et du Royaume-Uni, en faillite bancaire complète, essayent de plonger l’Europe dans la même erreur hystérique américaine: celle d’administrer le faux médicament à un faux malade suite à une fausse analyse. Le cash for trash, le rachat des poubelles et de leur contenu, sans contrepartie ou gouvernance d’actionnaire (nationalisation) n’est pas un plan de relance et de restitution de la croissance, c’est un cadeau pour les boys de Wall-Street et leurs aviso-escorteurs. Et ces aviso-escorteurs essayent de faire monter la pression avant la holding de défaisance du G20 de Londres. Ce genre de relance par l’insémination par le trash va conduire simplement à Weimar 2.

Déjà en septembre 2008 le $ est réputé surévalué de 12 fois. A la fin de l’année 2009, Obi le Roi du Bricolage aura multiplié la masse monétaire des USA de 15 fois avec la helicopter money, la planche à billet. Ce qui veut dire qu’à la fin de cette année le $ vaudra 27 fois moins en réalité. Qui voudra faire le bail out des bad banks et de la Fed’ qui est la cheftaine des bad banks? Personne. Donc, pour faire payer les dettes pourries rachetées par les bail outs il y aura une inflation galopante. Les USA, le Royaume-Uni et la Suisse pratiquent à ce jour à grande échelle la planche à billet. La Suisse, souvenez-vous en, personne n'en parle.

Avant l’été 2009, le système monétaire international va s’écrouler aussi sur le papier. Dans les faits il est déjà écroulé.

On fait croire qu’il faut se battre contre la déflation

en faisant de la helicopter money. Mais justement, curieusement hier,

dans le Guardian parait un article intitulé : "Surprise rise in inflation defies City predictions"

(Une surprenante augmentation de l’inflation défie les prévisions de la

City). En février il y a eu 3.2% d’augmentation des prix en UK.

L’illusion déflationniste due à la baisse de l’immobilier a engendré

une gigantesque politique de helicopter money qui appelle automatiquement l’hyperinflation. Nous nous avançons vers la plus grande crise des

surliquidités de tous les temps après avoir fait croire à un credit

crunch, une raréfaction des crédits, alors que les liquidités n’ont été

que confisquées par les banques qui ont essayé de financer leurs dettes

avec l’argent des banques centrales. (Mon article du 28 XII 2008).

On fait croire qu’il faut se battre contre la déflation

en faisant de la helicopter money. Mais justement, curieusement hier,

dans le Guardian parait un article intitulé : "Surprise rise in inflation defies City predictions"

(Une surprenante augmentation de l’inflation défie les prévisions de la

City). En février il y a eu 3.2% d’augmentation des prix en UK.

L’illusion déflationniste due à la baisse de l’immobilier a engendré

une gigantesque politique de helicopter money qui appelle automatiquement l’hyperinflation. Nous nous avançons vers la plus grande crise des

surliquidités de tous les temps après avoir fait croire à un credit

crunch, une raréfaction des crédits, alors que les liquidités n’ont été

que confisquées par les banques qui ont essayé de financer leurs dettes

avec l’argent des banques centrales. (Mon article du 28 XII 2008).

------------------------------------

Explication de la "croissance adossée à trop de monnaie":

Explication de la "croissance adossée à trop de monnaie":

Il existe une corrélation sur le long terme entre le marché financier et la Currency in Circulation - CinC, la masse monétaire en circulation. Les initiés connaissent cette corrélation qui est à attendre de la Quantitative Easing, la planche à billet qui est mise en place actuellement. Au plus, ils peuvent s'attendre à une croissance basée uniquement sur l'effet technique de la finance. Il n'y a pas de croissance prudentielle durable à en attendre et la périodicité de la création de bulles et de l'éclatement de bulle, ne peut plus être l'espoir de la croissance économique qui "est de toute façon appuyée sur des bulles" innovantes et qui amènent le bien-être économique et qui fait tendre au plein-emploi d'une concurrence loyale, libre et non faussée.

Voir aussi en ligne ma série d'articles: Bretton Woods 2, Green New Deal

Commentaires

A partir du 24 avril 2009, les agences de notation sont entrain de déclasser gravement le Royaume-Uni de son excellente notation AAA qui est insensée pour un pays dont le système bancaire en totale insolvabilité a été purgé avec le Quantitative Easing, la planche à billets.

Le spread des CDS sur les Bons du Trésor (gilts) est à 352 et dépasse l'Irlande, et la Grèce... et est le plus élevé des pays européens. La banqueroute se précise.